Избранное трейдера Сергей Хорошавин

О доверительном управлении. Это знать обязательно!

- 24 октября 2022, 13:09

- |

Об услуге доверительное управление на рынке ценных бумаг сложилось крайне негативное впечатление у подавляющего большинства инвесторов. И к моему глубочайшему сожалению, многое для этого было сделано самими профучастниками. Настоящий пост я хотел бы посветить разговору про доверительное управление и постараться без прекрас показать, что действительно стоит знать, и что может помочь при выборе доверительного управляющего.

Первый блок будет о том, почему доверительное управлении в подавляющем большинстве плохо работает, и в чем вина профучастников.

Большая часть проблемы и откровенно плохих результатов у клиентов ДУ связана с работой крупных инвестиционных домов и банков, которые оказывают весь комплекс финансовых услуг. К сожалению, за время моей профдеятельности и то, что я видел из отчетов клиентов, которые делились информацией по своим портфелям в ДУ у крупняка, я могу сделать однозначный вывод, что деньги клиентов прежде всего используются для интересов этих структур и только потом в интересах клиентов. Выражается это обычно в двух основных подходах:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Логика кризиса.

- 24 октября 2022, 10:51

- |

Кратко по основным проблемам (часть 1 и часть 2 ):

▪️Демографические проблемы — стареющее население и рекордно низкая доля молодого поколения, приводящая к низкому коэффициенту текущей и будущей рождаемости, что образует разрыв в трудоспособной рабочей силе в структуре общего населения.

▪️Снижение склонности и мотивации к труду — растет количество людей, не включенных в состав рабочей силы, находясь в трудоспособном возрасте.

▪️Предел насыщения потребительского спроса в рамках существующих доходных кластеров.

▪️Снижение темпов структурных трансформаций и отраслевой подвижности (изменений пропорции отраслей в экономике на более доходные и маржинальные), что ограничивает социальные лифты в рамках доходных кластеров.

( Читать дальше )

Немного о психологии в торговле на бирже

- 24 октября 2022, 08:20

- |

Как я уже писал не раз, в торговле на бирже большое внимание следует уделять психологии. Именно от неё в большей степени завит итоговый результат, а не от стратегии, методов и приёмов в торговле. Ведь за частую, как бы не была выстроена ваша стратегия, именно эмоции, страхи, переживания, недооценка мешают сделать или принять верное решение, хотя казалось бы интелектуально вы очень хорошо понимаете текущую ситуацию на рынке.

Посудите сами, психологическое восприятие своих действий на рынке уже настроено таким образом, что инвестор почти всегда что-то делает не так и ошибается:

— открыл позицию и сразу не угадал — виновен.

— открыл позицию, она вышла в не большой плюс, понадеялся, что пойдёт выше, а она ушла ниже и сработал стоп — виновен.

— открыл позицию, она вышла в небольшой плюс, испугался прошлого опыта, закрылся, а она пошла выше — виновен.

— открыл позицию забрал хорошее движение, закрыл, а бумага ещё столько же прошла вверх. Вроде и с прибылью — всё равно виновен.

( Читать дальше )

Операционные результаты металлургов за III кв. 2022 г. Акции сталеваров лучше рынка

- 21 октября 2022, 18:59

- |

На этой неделе российские металлурги опубликовали операционные результаты за III кв. 2022 г. Результаты год к году оказались ожидаемо слабые, а вот квартал к кварталу, компании показали уверенный рост относительно слабого II кв. 2022 г.

Лучше всех отработала НЛМК, хуже – ММК. Основные продажи металлургов обусловлены восстановлением деловой активности на российском рынке и реализацией запасов металлопродукции, накопленных во II кв. 2022 г.

В результате чего, акции сталеваров вышли из зоны консолидации. Котировки Северстали за неделю выросли на 16,5%, НЛМК — на 13%, ММК – на 10,2%. Считаем, что импульс какое-то время может сохраниться, акции с нала года были в лидерах снижения, но среднесрочных перспектив мы по-прежнему не видим.

Нарушение логистических поставок, закрытие традиционных рынков сбыта из-за санкций и усиление конкуренции на внутреннем рынке приведёт к росту операционных расходов и снижению маржинальности бизнеса. Кроме этого, давление на финансовые показатели оказывает крепкий рубль и снижение цен на сталь на фоне развивающейся рецессии в Европе и США. Вдобавок к этому, нетерпимость к ковиду в Китае оказывает давление на производство, что в свою очередь сказывается на спросе на стальную продукцию.

( Читать дальше )

Дивидендная доходность BELUGA GROUP будет стабильно превышать 10% в ближайшие годы - Альфа-Банк

- 21 октября 2022, 15:49

- |

Новость позитивна для настроений инвесторов в отношении BELU, хотя фактические выплаты уже превысили 50% — Группа распределила 88% чистой прибыли за 1П22 (87% за 1П21, 50% за 2020).

Предстоящий приток денежных средств в размере $75 млн от продажи экспортного бизнеса существенно снижает долговую позицию (по нашим оценкам, соотношение чистого долга к EBITDA до применения МСФО 16 улучшится до 0,2x к концу 2022 года против 0,8x на конец 2021 года и 1,2x в 1П22), что придает дополнительную уверенность в дивидендной истории BELU.

Мы ожидаем, что дивидендная доходность BELU будет стабильно превышать 10% в ближайшие годы (при текущем уровне акций).Кипнис Евгений

«Альфа-Банк»

Ожидается продолжение сокращения производства электроэнергии РусГидро - Промсвязьбанк

- 21 октября 2022, 13:31

- |

Снижение выработки электроэнергии произошло на фоне более низкого относительно нормы притока воды в водохранилища ГЭС ВолжскоКамского каскада и Сибири был. Приток воды в Саяно-Шушенское водохранилище в 3 квартале 2022 года был наименьшим за весь период наблюдений.

Можно ожидать продолжения уменьшения производства электроэнергии компанией, поскольку спрос на нее ослабевает в условиях снижения экономики.Промсвязьбанк

Европа навсегда потеряла доступ к российским энергоресурсам

- 21 октября 2022, 13:29

- |

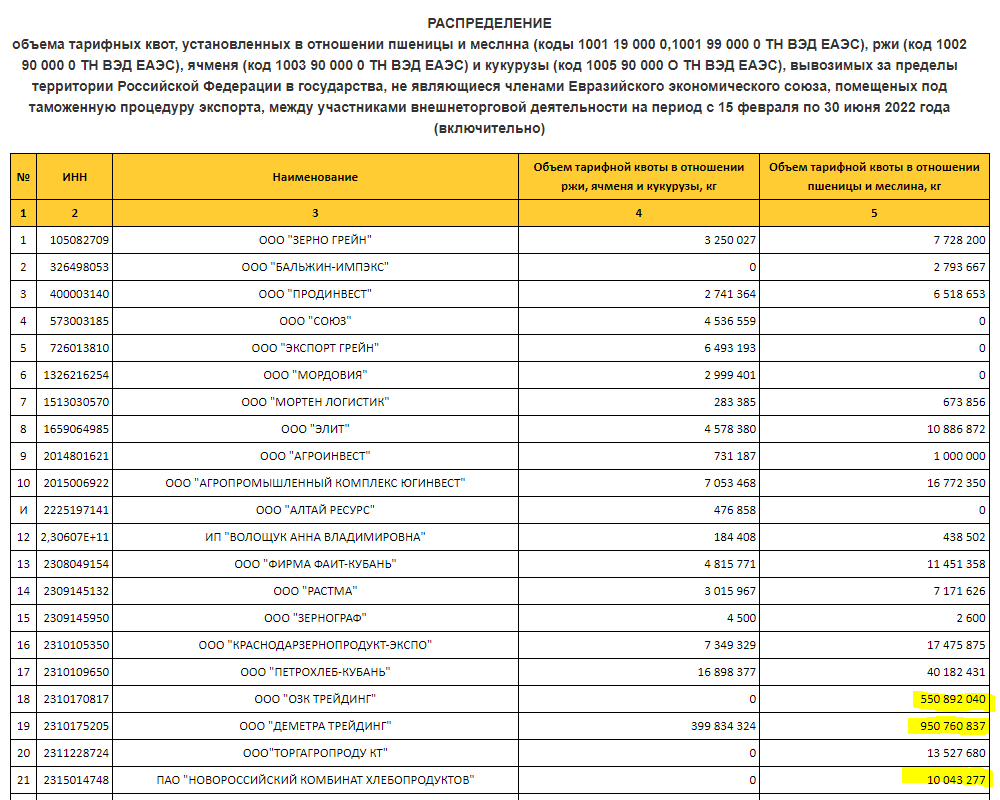

RAZB0RKA отчета НКХП по РСБУ 9м'22. Деметра-Афина-Марафон

- 21 октября 2022, 10:53

- |

Напомню, что до 1 Июня 2022 года в стране действовали квоты на вывоз зерна

Тарифная квота на экспорт зерна будет действовать до конца агросезона — по 30 июня 2022 года. Квота на зерно составит 11 млн тонн: на пшеницу — 8 млн тонн, на рожь, ячмень и кукурузу — 3 млн тонн.

Эта мера действовала для зерна и в прошлом году: общий объем экспорта зерна тогда был ограничен 17,5 млн тонн

( Читать дальше )

АФК "Система" впервые представила ESG-стратегию

- 21 октября 2022, 10:47

- |

Всем привет!

Мы рады сообщить, что на этой неделе АФК «Система» впервые представила ESG-стратегию!

В любых экономических и рыночных условиях мы в АФК «Система» строим устойчивый инвестиционный бизнес, нацеленный на создание стоимости как для инвесторов, так и для общества в целом. Наша первая ESG-стратегия будет определять развитие Корпорации в интересах всех стейкхолдеров в ближайшие годы.

Основные цели стратегии – повышение устойчивости инвестиционного портфеля, усиление позитивного влияния АФК «Система» на общественное развитие и снижение экологической нагрузки за счет эффективного управления активами. На первый план сегодня выходят социальные инвестиции, в том числе через Благотворительный фонд «Система», который работает над совместными проектами с нашими активами для масштабирования социальных инициатив АФК «Система».

Президент АФК «Система» Тагир Ситдеков, возглавивший также Попечительский совет БФ «Система», прокомментировал: «Сохраняя фокус на развитии человеческого капитала и технологий, улучшающих качество жизни людей, мы намерены консолидировать ресурсы и компетенции наших бизнесов и корпоративного благотворительного фонда с целью максимизации общего вклада на благо общества». В рамках новой стратегии фонд сохранит свою основную миссию – работу с молодежью и территориями.

( Читать дальше )

🛢 Взгляд на компании нефтяного сектора

- 21 октября 2022, 09:40

- |

В продолжение прошлого поста, сегодня разберем ситуацию в нефтяных компаниях РФ. Оценим, какие есть драйверы для переоценки и возможные риски.

⛽️ Лукойл (#LKOH) — меня пока держит в этой компании идея выплаты высоких дивидендов в конце текущего -начале следующего года. Последние сделки в виде приобретения ФК «Спартак», доли (26,9%) в компании Энел Россия #ENRU, покупки АЗС SHELL в России, показывают, что денег у Лукойла хватает. Остается пока открытым вопрос о том, сколько и когда выплатят акционерам.

📈 Компания не публикует отчетность, поэтому ситуацию можно оценить только по косвенным данным. Цены на нефть остаются высокими, а в 1 полугодии был еще слабый рубль, что позитивно отразилось на финансовых показателях бизнеса. Также покинули свои посты ключевые лица компании, Алекперов и Федун, которые скорее всего захотят получить «премию» за работу в виде дивидендов. Пока еще они остаются акционерами Лукойла. Это вселяет уверенность в том, что выплата состоится, вопрос времени только.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал