Избранное трейдера Spike

О везучих дураках

- 13 августа 2019, 09:07

- |

«Везучие дураки совсем не подозревают, что они всего лишь везучие дураки, — по определению, они не знают, что принадлежат к этой категории.» Нассим Талеб. «Одураченные случайностью»

Британский иллюзионист Деррен Браун десять раз подряд бросил монетку и десять раз подряд выпал «орел». Что это? Фокус или демонстрация экстрасенсорных возможностей? Вероятность такого события 0.5 в десятой степени, то есть около одной десятой процента, один шанс на тысячу! Ответ прост – Деррен бросал монету на протяжении 9-ти часов, до тех пор, пока, наконец, не выпала нужная серия, которую в итоге и показали по телевидению. Совершенно очевидно, что, продолжая бросать монету, он мог равновероятно дождаться серии из 11-ти «орлов» или из 11-ти «решек» (сколько времени бы на это понадобилось – второй вопрос).

Теория вероятности говорит, что маловероятное, но возможное событие скорее всего не произойдет В ЕДИНИЧНОМ испытании. Но если испытание повторить достаточно большое число раз, то даже маловероятное событие вполне может случиться.

Так и со спекулятивными операциями на финансовых рынках: единичное испытание – сделка.

Учитывая изложенное выше, кажется, что может быть проще, чем заработок спекуляциями финансовыми инструментами? Их цена то растет, то снижается, краткосрочные тенденции постоянно сменяют друг друга, чередуясь, как выпадающие «орлы» и «решки» подбрасываемой монеты. Поэтому их вовсе не нужно прогнозировать, а следует, выбирая направление позиции «наугад», случайным образом, дождаться продолжительной прибыльной серии сделок, которая по законам вероятности рано или поздно случиться, и таким образом «сорвать куш». Почему же на практике этот метод заработка не работает? Ответ на этот вопрос я дал в статье "Опыт — мудрость глупцов!"

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 30 )

Как становятся успешными трейдерами.

- 10 августа 2019, 07:45

- |

Здравствуйте, дамы и господа!

Если котировка любого финансового инструмента – непредсказуемая случайная величина, то откуда берутся «аналитики», прогнозы которых сбываются с вероятностью, значительно большей 50%, и «успешные трейдеры», которым удаются продолжительные прибыльные серии сделок на самых разных инструментах и рисунках волатильности?

Вслед за профессором Малкилом, проведем мысленный эксперимент, построив график воображаемого финансового инструмента, динамика котировки которого абсолютно случайна. Чтобы ее график был более реалистичным, монетку подбрасывать не будем, а воспользуемся бесконечной непериодической дробью, например, пусть это будет квадратный корень из 22-х:

4,6904157598234295545656301135

Начальную цену примем также 22 денежные единицы. Первая значимая цифра дроби 4 (четная), значит, отобразим на графике цены за первый месяц торгов снижение котировки на 4 единицы. Следующая цифра 6 (тоже четная) – цена падает за второй месяц еще на 6 единиц. Затем 9 (

( Читать дальше )

На рынке нет Бога

- 09 августа 2019, 18:54

- |

Трендовые ТС или "усреднялки"? Кто кого?

- 09 августа 2019, 03:57

- |

Здравствуйте, дамы и господа!

За крайне редкими исключениями, авторы книг и статей по биржевой торговле рекомендуют торговлю «по тренду» и предостерегают от контртрендовых стратегий, но никто из них не утруждает себя аргументацией и объяснениями причин такого предпочтения. «Торгуйте в направлении тренда», «тренд — твой друг» и т.п. Без объяснений почему. Хочется думать, что предпочтения авторов основываются на статистическом анализе практической результативности различных торговых систем (далее -ТС), как трендовых, так и контртрендовых, так сказать, «по факту». Однако, самих статистических данных, к сожалению, никто не приводит.

А ведь это странно. Трендовые ТС, по определению, не позволяют покупать финансовые инструменты дешево и продавать их дорого: чтобы стала заметна новая тенденция на рынке, цена уже должна пройти определенный путь – вырасти при формировании восходящего тренда или снизится при формировании нисходящего. То есть купить дешево, а продать дорого, работая «по тренду» нельзя. Только контртрендовые ТС позволяют покупать на локальных минимумах и продавать на локальных максимумах (или около них). Но несмотря на то, что топы рейтингов на различных сервисах мониторинга счетов или трансляции торговых сигналов заняты именно контртрендовыми ТС, в большинстве своем различными «усреднялками» и «сеточниками», народная трейдерская мудрость гласит: «Не с…, пардон, не плюй против тренда!» А еще: «Усреднение против тренда сгубило больше евреев, чем Гитлер!»

( Читать дальше )

Список интересных телеграм каналов для трейдеров и инвесторов.

- 08 августа 2019, 12:14

- |

@dohod – аналитическая компания.

@AK47pfl – рынки Деньги Власть.

@marketstoday – сборник обзоров со всех областей на английском языке.

@sistema_news – новости от компании АФК Система.

@sgcapital — авторский канал об инвестициях.

@oil_capital – аналитические обзоры нефтегазовой отрасли и комментарии ведущих экспертов.

@globalcommodities — комментарии по сырьевым рынкам от УК «Система-Капитал».

@glhfx — телеграмм-канал о глобальном рынке акций. Автор — Емельянов Никита, Head of Equities в УК «Система Капитал».

@rusbiotech — канал о биотехнологиях и фармацевтике. Автор Ушаков Андрей, старший аналитик УК «Система Капитал.»

@bcs_express — новости про бизнес, акции, инвестиции. Аналитические обзоры и рекомендации от экспертов БКС Экспресс.

( Читать дальше )

«Фундаментальный анализ» – лженаука?

- 07 августа 2019, 08:18

- |

Здравствуйте, дамы и господа!

«Информация, которая у вас есть, не та, которую бы вы хотели бы иметь. Информация, которую бы вы хотели бы иметь, не та, которая вам нужна. Информация, которая вам нужна, не та, которую вы можете получить. Информация, которую вы можете получить стоит дороже, чем вы можете заплатить.»

Питер Л. Бернстайн. «Против богов. Укрощение риска»

Под «фундаментальным анализом» я подразумеваю попытки прогнозирования рыночных тенденций на основании анализа динамики факторов, влияющих на котировки финансовых инструментов. Прошу не путать фундаментальный анализ с торговлей на новостях: вышла «хорошая» новость для финансового инструмента – покупаем, «плохая» — жмем кнопку «Sell».

«Мы наблюдаем изменчивость, когда происходит что-то неожиданное. Пользы от этой тавтологии никакой — никто не знает, как предсказать неожиданное.»

( Читать дальше )

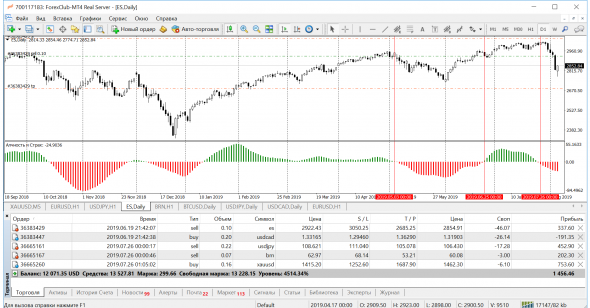

Алчность и страх инвесторов - измеряем и оцениваем "аппетит к риску"

- 06 августа 2019, 11:56

- |

Здравствуйте, дамы и господа!

Как известно, рыночными ценами движут страх и алчность инвесторов. Это человеческие эмоции, которые иррациональны по определению. Как оценить их количественно? Как спрогнозировать?

Я разработал индикатор, анализирующий скорости изменения цен «защитных» и «рисковых» активов и количественно оценивающий степень «алчности» и «страха» среди инвесторов. На рисунке хорошо видно, что когда значения «индекса широкого рынка» (точнее, фьючерса на индекс S&P500) уверенно растут, то гистограмма «Алчность-Страх» уже снизилась и перешла в отрицательную зону, а это означает, что «аппетит к риску» инвесторов исчерпан и они, весьма вероятно, начали фиксировать прибыль и продавать акции из страха потерять заработанное на росте.

Таким образом, индикатор получился «опережающим».

Метод применяется недавно, четвертый месяц всего: с 14 января по 07 мая с.г. гистограмма «Алчность и страх» показывала продолжение восходящей тенденции в «рисковых» активах, а поскольку «догонять уходящий поезд» не в моих правилах (один мой друг-трейдер говорил, что финансовые рынки — это поезд, который идет по кругу), то сидел без позиций и ждал сигнала на продажу. Покупки 25 июня открывать побоялся, а зря.

Мониторинг счета здесь.

Профита всем!

Еще много интересного здесь.

10 лет на рынке. Опыт - мудрость глупцов!

- 05 августа 2019, 08:24

- |

Здравствуйте дамы и господа!

2008 год, несмотря на кризис (а, может быть, благодаря ему), лично у меня был прибыльным, но сейчас я понимаю, что моей заслуги в этом не было – просто повезло. В тот год я еще не имел достаточного опыта и был вынужден полагаться на преподавателей курсов и авторов популярных книг по биржевой торговле — использовать только предложенные ими методы анализа. Тогда я еще не понимал, что те, кто зарабатывает торговлей финансовыми инструментами, и те, кто этому учит – разные люди. «Первый звоночек» прозвучал, когда я при очередном посещении брокерской конторы увидел преподавателя, обучавшего меня трейдингу, обедающим на кухне этой конторы лапшой из «бич-пакета», хотя этажом ниже в том же здании был хороший ресторан.

На протяжении нескольких лет я ревниво следил за мониторингами счетов коллег-трейдеров и убедился, что иметь многолетний стабильный положительный результат от спекулятивных операций не удается никому. Более-менее стабильным можно назвать результат использования стратегии «купи и держи» — от кризиса до кризиса. При этом любая книга или курсы по биржевой торговле не содержат никакой информации, для понимания и усвоения которой требовалось бы быть «семи пядей во лбу.» Так в чем же дело?

( Читать дальше )

Как ставить стоп-лоссы: 5 способов, одна стратегия и полезный лайфхак

- 27 мая 2019, 11:35

- |

Даже убыточные сделки можно закрывать выгодно, научившись работать со стоп-лоссами. Но часто происходит наоборот. Трейдер ставит стоп, цена его сбивает, а после продолжает движение в нужном направлении. Прогноз оказался верен, но прибыли нет.

Чтобы свести к минимуму такие ситуации, рассказываем, как правильно работать со стоп-лоссами.

5 способов определить цель для стоп-лосса

В ход идут уровни, свечи, индикаторы.

Горизонтальные уровни. Популярный способ среди большинства трейдеров. Стопы выставляются на несколько пунктов ниже от уровня поддержки и выше от уровня сопротивления.

Пример на скриншоте ниже.

Это простой способ, которым пользуются большинство трейдеров. И этим он опасен.

Крупные игроки, способные повлиять на рынок, часто двигают цену к скоплению стопов, сбивают их и зарабатывают на этом, после чего прогнозируемое движение продолжается.

( Читать дальше )

Риск – менеджмент. Соотношение стоп/тейк. Стоп в системе или «в голове»?

- 21 января 2019, 10:55

- |

Выделяют огромное количество неудач в трейдинге, среди которых- дисциплина, эмоции, торговая стратегия. Но, по моему опыту, в конечном счете все сводится к контролю рисков. Из-за неправильного управления рисками не только новички уходят с рынка, но и рушатся звездные карьеры.

Вначале должна подчеркнуть, что я считаю неверным утверждение, о существовании универсальной стратегии и универсального риск –менеджмента для всех рынков и всех инструментов. В данной статье я рассматриваю риск- менеджмент применительно только к тем инструментам и к тому стилю торговли, на которых я специализируюсь. Речь идет о внутридневной торговле на американских фьючерсах (NQ, YM, GC, CL, 6E и т.д).

Начнем с того, что такое риск – менеджмент. Риск- менеджмент- это правильная постановка стоп- лосса и тейк -профита.

Начнем со стоп – лосса. Cуществуют три типа поставновки стоп-лосса. Первый тип- денежный, второй – технический. И третий тип – когда вы совмещаете денежный стоп с техническим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал