Избранное трейдера Вячеслав М

Лайфхаки оптимизации налогов с ценных бумаг. Начало.

- 12 января 2022, 23:10

- |

Действие первое: Простые знания и никакого мошенничества.

Заполняя налоговую декларацию, не забудь в графе «Иждивенцы», указать: «Чиновники».

Правило первое: Брокеры/банки и налоговики не являются друзьями.

При стратегическом управлении своим капиталом налоги занимают львиную долю расходов. Но мало кто занимается оптимизацией налогов. Большинство инвесторов переносит всю ответственность на брокера как налогового агента.

Налоги — это всегда скучно и сложно. Поэтому постараюсь описать всё максимально простым языком. Всё, что опишу, отработано на практике. Пойдем от простого к сложному. Итак,

Правило второе: Все налоги на территории РФ исчисляются в рублях!

Я заметил, что финансовые консультанты, управляющие чужими капиталами, также не учитывают особенности налогообложения в РФ, и это грубейшая ошибка. Как пример: они купили акцию за 100$ при курсе 70 руб. за доллар, потом продали за 101$ при курсе 73 руб. за долл. По сути вы заработали 1$ с акции. Но по факту вы попали на курсовую переоценку.

( Читать дальше )

- комментировать

- ★82

- Комментарии ( 18 )

Как поднять заработную плату не в ущерб чьего либо кармана.

- 05 декабря 2021, 12:29

- |

Из нынешней структуры нашей экономики, даже если топ менеджеры станут работать за бесплатно, это кардинально не увеличит доходы рабочих, так как не поменяет структуру нашей экономики.

Наша структура заточена под рабский и дешевый труд.

1) Очень большой процент труда у нас используется на оборонку, которая по своей сути никак не улучшает качество жизни граждан. Та продукция, которая продается на экспорт, это ничтожный процент по сравнению с тратами, которые на это идут. Слишком большой процент граждан используется в этой сфере, (создание, производство, обслуживание, военная служба) и их труд никак не улучшает качество жизни граждан страны. Для любой страны с населением 140 мил. чел. армия в миллион человек, а так же разработка и создание всей номенклатуры вооружений являются просто разорительными.

( Читать дальше )

Индекс дивидендных аристократов США - инструмент для формирования портфеля

- 04 февраля 2021, 10:38

- |

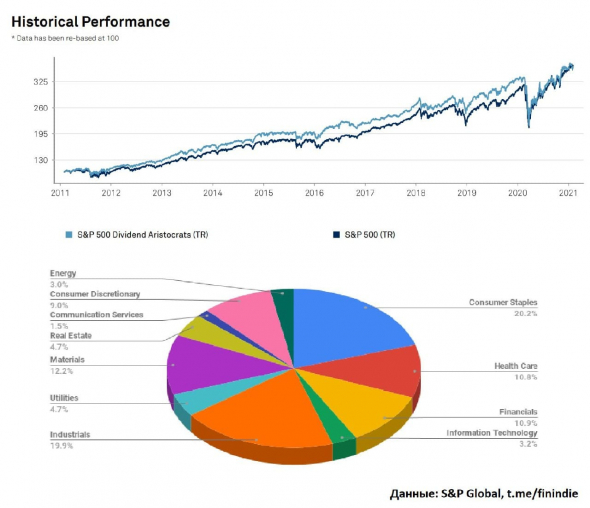

Возможно, вы помните как я в апреле-мае прошлого года сравнивал две очень популярные стратегии, связанные с американскими акциями: S&P500 и «Дивидендные Аристократы». Пост на смарт-лабе вот: smart-lab.ru/blog/618813.php

Напомню, что «Дивидендные Аристократы» — компании, выплачивающие стабильные дивиденды и увеличивающие дивидендные выплаты не менее 25 лет подряд.

Одним из выводов тогда был такой: «Дивидендные Аристократы» отличаются стабильностью, и в случае, если ваша стратегия предполагает покупку американских акций с опорой на стабильные растущие дивиденды, то это очень подходящий индекс. Положить его в основу такого портфеля — идея неплохая.

Несмотря на то, что я избрал для себя немного другую стратегию для той части портфеля, которая состоит из американских акций, я вижу большой запрос на стратегии, базирующиеся на дивидендах.

Решил разбавить всем вам знакомую таблицу, в которой уже давно есть всегда актуальные составы индексов S&P500, S&P100 и Nasdaq 100 ещё одним индексом — S&P 500 Dividend Aristocrats Index. В индекс входит 65 компаний (правда, несколько из них не представлены на СПБ бирже), индекс не взвешен по капитализации, что «уравнивает» влияние компаний на общий результат, а в случае ручного сбора такого портфеля — упрощает вам жизнь и делает возможным делать портфель на его базе с меньшими суммами (отсутствуют вот эти доли 0,1-0,2%).

( Читать дальше )

Нулевая сумма и здоровый пессимизм

- 09 января 2020, 13:32

- |

Когда заикаешься, что финрынки – игры с околонулевой суммой, часто не понимают и возражают. Часто свысока, раздраженно хлопая крыльями и кудахча: купоны! дивиденды! байбеки! реальный сектор! Вот откуда на бирже берутся деньги, ты чего, не знал? Полагая, вероятно, что спорят с семиклассником, который слова «дивиденды» еще не знает, а в их 10 классе его уже проходили. Слово «инвестор» произносится при этом с таким же пафосом, как Леня Голубков в 1994 году произносил слово «партнер».

Оптимисты путают номинальную доходность с реальной. Если при средней инфляции в 10% годовых индексы росли бы со скоростью 10% годовых, это и есть игра с нулевой доходностью. Но индексы обычно опережают инфляцию, это верно. Потому что рост экономики, тоже верно. Вот примерно на размер этого роста – и опережают. Он в среднем на земле невеликий, в пределах 5%. А потом отнимаются комиссии и налоги.

Если с ростом все хорошо, а комиссии и налоги вы не платите или почти не платите, поздравляю, в долгосроке это положительная доходность широкого рынка – правда, в пределах 5% годовых. Если с ростом не заладится, а комиссии и налоги вы заплатите, в долгосроке это скорее всего легкая отрицательная доходность. А если с ростом то так, то эдак, и с налогами также, и комиссии небольшие, но они есть – все это хозяйство для среднего пассивного игрока и будет стремиться к нулевой сумме. Средний умный игрок при этом будет в плюсе, но средний активный игрок – получит чуть меньше (или даже не чуть, смотря по его активности), чем средний пассивный.

( Читать дальше )

Денежные потоки нефтегазового сектора

- 01 декабря 2019, 18:16

- |

В предыдущей статье мы уже разобрались что такое денежные потоки, а также проанализировали некоторые компании. Если вы её не прочитали, то рекомендую для понимания дальнейшего материала ознакомится с ней. В данном обзоре я хочу разобрать компании нефтегазового сектора.

Сразу оговорюсь в рамках одной статьи у меня не получится раскрыть все аспекты компаний описанных ниже, я лишь в кратце рассмотрю динамику денежных потоков и операционных показателей.

По состоянию на сегодняшний день текущий расклад сил проанализированных мной компаний выглядит следующем образом.

Начну обзор с самой крупной и загадочной компании нашего нефтегазового сектора, и нет это не Сургутнефтегаз, его из за недостаточности информации я вообще разбирать не буду.

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 08 ноября 2019г

- 08 ноября 2019, 23:27

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал