Избранное трейдера Камиль

Путь трейдера.

- 29 июля 2016, 09:40

- |

Прочитав последние топики на Смартлабе о том, что трейдинг — безнадежное дело, мне захотелось рассказать свою историю взаимоотношений с фондовым рынком.

В первый раз, когда я с ним столкнулся в 2008 году, мне было 25 лет. В то время я работал экспертом в оценочной компании, заработная плата была около 25 000 рублей. Жил я с мамой в хрущевке, ездил на БМВ 520 черного цвета 1989 г.в., которую в курсантские годы приобрел с помощью случайных заработков, и не видел для себя возможностей, как можно было кардинально изменить свою жизнь к лучшему. Единственная цель на тот момент, скопить на покупку более свежей БМВ, т.к. эта уже не сильно способствовала в знакомстве с очаровательными дамами, и я по чуть-чуть откладывал с зарплаты в конвертик.

Жизнь тебе всегда дает шанс и посылает знаки для воплощения твоей мечты. Так и у меня, незадолго до кризиса 2008 г. на глаза попалась книжка Теодора Драйзера «Финансист», которую я прочитал и понял в общих чертах, что такое акции, как происходят кризисы и что все обвалы всегда отрастают. После прочтения книги у меня и в мыслях не было идти на фондовый рынок, и даже не проявился интерес к нему, я продолжал жить своей жизнью. И вдруг все СМИ начали вещать о том, что наступил «апокалипсис». Посмотрев на канале РБК, как сильно упали котировки, я решил, что наступил день из книги и что самое время бежать и покупать акции.

Я позвонил в брокерскую контору и сказал, что мне нужно срочно купить акции, на что мне ответили, что завтра мне перезвонят и назначат встречу. Я очень эмоционально запротестовал, что завтра уже будет поздно, и котировки вырастут, но меня уверили, что этого не произойдет, и я могу спать спокойно. На следующий день я открыл брокерский счет, а затем купил акции на все скопленные деньги (около 300 т.р.), эмитентов, которые у всех были на слуху (Газпром, Роснефть, МТС, Русгидро, Новатэк, Норильский никель, ЛУКОЙЛ и т.п.). Затем мой капитал превратился из 300 т.р. в 180 т.р. И это на фоне медленного, но уверенного роста доллара, как тогда казалось, на котором не зарабатывал только ленивый.

Я очень на себя злился за этот авантюрный поступок, но решил, что заднюю включать не буду и, чтоб легче жилось, буду считать, что этих денег у меня и не было. На протяжении года я пристально смотрел на котировки и слушал канал РБК, не предпринимая никаких действий. На канале РБК выступали различные эксперты в сфере экономики и много разглагольствовали, никогда конкретно не утверждая, что нас ждет завтра. Из всех мне по имени и фамилии запомнился только один — Степан Демура, он был харизматичным, смело делал прогнозы на будущее, которые, как и вся остальная болтовня, очень плохо помогали зарабатывать. В итоге мне стало жалко своего времени, и я перестал смотреть канал РБК.

За 2009 год я прочел всего две книжки. Первую, Константин Царихин «Как самому заработать деньги на фондовом рынке» мне купила мама в книжном магазине, зная, что я вложил все свои деньги в акции, и никогда сам не потрачусь на литературу. В этой книжке упрямый неудачник с юмором пытается передать весь накопленный опыт и свои знания о фондовой бирже, финансовых инструментах, методах торговли, тем самым пытаясь хоть немного компенсировать потери. Для меня, «профана», книжка оказалась очень полезной и даже использовалась как справочник. Вторую книгу мне дал друг, «Книга инвестиционной мудрости» представляет собой антологию из 46 эссе и речей самых преуспевающих и известных инвесторов и финансистов нашего времени. Своими собственными словами эти легенды с Уолл-стрит делятся своими лучшими инвестиционными идеями и советами. Эта книжка произвела на меня сильное впечатление и сформировала мировоззрение, которого я придерживаюсь и сейчас. Когда закончился 2009 год, мой счет показывал более 600 000 рублей. В 2010 году бурный рост продолжился, и размер моих активов перевалил за 1 300 000 рублей. Наблюдая за поведением котировок, как цена одних акций за год увеличивались в разы, а цена некоторых оставалась на месте или даже падала, мне захотелось найти этому логическое объяснение. При принятии инвестиционных решений я решил полностью придерживаться правил Уорена Баффета, именно этого человека я очень уважаю и каждое его слово считаю ценнее библейских заветов. Выделяю я его не из-за того, что он заработал много денег, а из-за того, что он сделал миллионерами всех, кто доверил ему свои деньги.

Короче, я решил просмотреть финансовую отчетность компаний и что-нибудь из нее понять, а точнее, рассчитать стоимость акции по финансовым результатам. Для этого мне пришлось взять учебники по бухгалтерскому учету и экономическому анализу и изучить их. Около года я разрабатывал систему своего фундаментального анализа и сравнивал, как мои расчеты соответствуют котировкам, и начал принимать инвестиционные решения. Продал акции «Новатэка», посчитав их переоцененными, и докупил побольше акций Газпрома. И долго потом удивлялся, когда переоцененный «Новатэк» продолжил интенсивный рост, а недооцененный «Газпром» падал или стоял на месте более шести лет, из-за чего я даже дал название этим акциям, «акции несбыточных надежд». Но, в целом, между индексами рыночных котировок и расчетной стоимости десяти компаний, которые я тогда анализировал, наблюдалась корреляция. Поэтому я решил покупать акции минимум трех и максимум пяти различных компаний. Но главное, что мой фундаментальный анализ оберегал меня от такой клоаки, как «Мечел».

Выбирал акции я так, как будто покупал бизнес. Меня интересовало, будет ли востребована продукция в будущем, сможет ли компания увеличивать выручку ежегодно, качество управления, цена, за которую я готов купить акции, и еще — кредитное плечо. Свободный денежный поток и дивиденды меня особо не заботили, и этому я вообще не уделял внимания. Я никогда не ставил и не собираюсь ставить «стопы», так как для меня критериями для продажи бумаг являются: ухудшение финансового состояния компании, рост цены акций за пределы их стоимости по финансовым показателям, или выявление более дешевых акций перспективной компании, но никак не скачки цены бумаг. С деньгами, которые я использую для покупки акций, психологически вообще прощаюсь и рассчитываю, что они мне не понадобятся в течение, как минимум, пяти лет.

В 2011 году бурный рост закончился, и началась стагнация, с небольшой рецессией. К этому моменту у меня в голове уже была сформирована инвестиционная стратегия и детальный план анализа, который необходимо проводить при выборе компаний. Он конечно в дальнейшем дорабатывался, но основы сохранились. «Мой» фундаментальный анализ не гарантировал рост цены выбранных акций, но он защищал от сильного падения и, благодаря ему, я всегда мог найти хотя бы одну компанию, которая увеличивала свою стоимость по итогам года более чем в два раза. Так и получалось, что владея акциями в среднем пяти различных компаний в году, я наблюдал, что цена акций двух из них чуть падала, двух других — чуть подрастала и, как минимум, одной — сильно росла, плюс дивиденды. Благодаря этому 2011 и 2012 годы закончились для меня с небольшой прибылью, в среднем около 15%. В течение этого времени я очень много всего читал, пробовал различные торговые системы на небольшой денежной сумме, пытаясь всячески увеличить рентабельность своих активов. В итоге, я пришел к выводу, что технический анализ, это полный бред, который больше помогает потерять деньги, чем зарабатывать (более подробно об этом можете посмотреть в моем топике под названием «Технический анализ миф или реально работает»).

Арбитражные стратегии дают гарантированную прибыль примерно на 5% выше инфляции, почти без риска, тут самое главное — самого себя не обсчитать в погоне за лишней парочкой процентов. Опционно-фьючерсные комбинации при грамотном использовании дают возможность зарабатывать. Мой опыт, хоть и принес мне небольшую прибыль, но сама методика, мне не понравилась, она требует немецкого педантизма, которым я, раздолбай, как качеством, не наделен, я неоднократно в отложенной заявке вместо количества лотов, указывал количество акций. Поэтому, изучив многочисленные финансовые инструменты и стратегии заработка, я сделал для себя вывод, что долгосрочное инвестирование в акции — наиболее рентабельный способ заработка, с переходом в определенные моменты времени на торговлю облигациями, т.к. торговля облигациями — очень надежный способ получать хорошую прибыль во времена острой фазы кризиса и паники на биржах.

В 2013 году мне удалось с большим трудом заполучить внутреннее учебное пособие или должностную инструкцию большой иностранной брокерской компании. Это «пособие» пролило свет на все торговые процессы. Как Вы думаете, в нем учат рисовать уровни поддержки и сопротивления? Конечно нет!!! В этом пособии учат брокеров тому, что они и есть рынок. Раскрыты секреты манипулирования ценой и как это осуществляется с наименьшими издержками. Прочитав эту «магическую книгу», посмотрев, что происходит в «стаканах», я заявляю, что 90% торгового времени на Московской бирже занимают манипуляции ценой (по всем акциям), которые у нас по законодательству запрещены. Я думаю, что на западных рынках ситуация примерно такая же, может быть у них больше мелких финансово грамотных инвесторов, у которых сформировалось свое четкое мнение о том, что «дорого» и «дешево», и которые не дают так «издеваться» над котировками, как это делается у нас. Будучи посвященным в «великое таинство», я понял, что котировки на бирже изменяются случайным образом и почти не зависят от новостей, а скорее новости подбираются для объяснения поведения котировок. Но есть определенные правила. Например, цену на акции динамично развивающейся компании нельзя опустить ниже их стоимости по финансовым показателям на длительный промежуток времени, так как всегда найдутся покупатели, которые захотят купить этот бизнес по низким ценам, но зато их можно «задуть» до необъяснимых высот, особенно если этим занимаются структуры, связанные с эмитентом, цены там могут находиться очень длинный промежуток времени. Поэтому я не совершаю коротких продаж.

За 2013-2015 годы я получал не меньше 35% прибыли в год, уже очищенной от налогов, с каждым годом увеличивая этот процент. Я, как и раньше, выбираю компании, будто покупаю бизнес, но теперь я еще наблюдаю за «стаканом» и задаю себе вопрос, с какой целью манипулируют ценой, и на резких скачках принимаю решения о дополнительной покупке либо продаже активов.

Я считаю, что успешный трейдер должен преодолеть в себе страх перед покупкой сильно «упавших» акций, зная, что компания «хорошая», и страх продавать сильно «выросшие» акции, думая, что они и дальше будут расти.

Почему большой процент людей теряет деньги на бирже? Да наверное потому, что когда люди начинают этим заниматься, они сталкиваются с огромным объемом лицемерия и лжи.

Мне, чтобы успешно совершать сделки достаточно информации, которую я беру на интернет-ресурсах эмитентов, Росстата, Банка России, товарных и сырьевых бирж, журналов о достижениях науки и техники.

За восемь лет моей дружбы с фондовым рынком я не заработал себе на покупку виллы или крутой яхты, я даже не ушел с постоянной работы. Сейчас заработок на бирже более чем в два раза превышает оплату моего труда на основном месте работы. Но я ни за один год не потерял деньги, а всегда зарабатывал, причем в процентах — больше инфляции. Благодаря фондовому рынку я смог почувствовать, что крепко стою на ногах, готов послать своего начальника, если он вдруг решит «повысить» на меня голос. Мне удалось купить себе квартиру, мотоцикл, а также я научился кататься на сноуборде и ежегодно в течение месяца отдыхаю на горнолыжных курортах Европы и России в течение уже пяти лет, путешествую по миру.

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 130 )

Калькулятор трейдера. Новый релиз.

- 23 июля 2016, 15:56

- |

Да не быстро дело делается...

Выпустил новую версию калькулятора.

Бесплатная версия с рекламой.

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Платная версия

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Помимо исправления опечаток, в версию вошли доработки движка расчета опционов и исправления функционала по получению параметров акций (в связи с обновлением сайта мосбиржи, откуда мое приложение все данные и берет) .

Некоторые пояснения по работе с опционами.

Если фьючерс — это пари на изменение стоимости базового актива, то опцион, фактически, это страховой полис от движения актива далее, чем страйк опциона.

Поэтому, у опционов есь параметр IV — подразумеваемая волантильность. Он характеризует ожидание рынка, насколько далеко может улететь базовый актив до даты экспирации опциона.

График поведения IV во времени в разных инструментах можно найти на option.ru

Большую часть времени цена опциона держится в таких пределах, что сумма теоретических цен кол и пут опциона равноудаленных от текущей цены, больше, чем ожидаемый ход актива.

( Читать дальше )

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

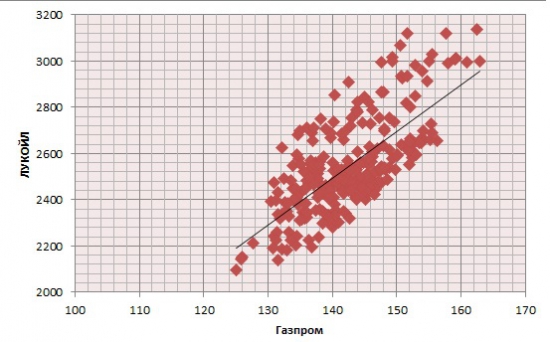

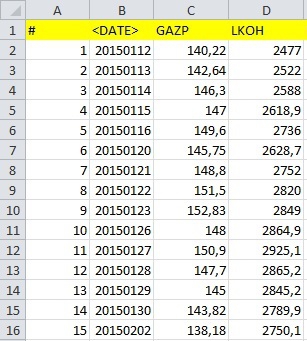

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

Получение значения свечей и индикаторов из Quik в Excel.

- 06 февраля 2016, 13:22

- |

Представляю вашему вниманию программу для вывода значения свечей и индикаторов из Квик в Эксель. Она позволит за несколько минут настроить экспорт, БЕЗ НАПИСАНИЯ КОДА И РЕДАКТИРОВАНИЯ СКРИПТОВ.

Программа позволит алгоритмизироваться огромному количеству людей.

И это статья/инструкция о том, как ей пользоваться.

План:

1) Как создать скрипт для Quik при помощи TableFromQuikToExcel;

2) Как запустить скрипт и вывести таблицу Quik;

3) Как импортировать данные свечей и индикаторов в Excel;

4) Заключение

1 Как создать скрипт для Quik при помощи TableFromQuikToExcel

( Читать дальше )

Волны Вульфа и мои дополнения к классической теории

- 28 января 2016, 23:21

- |

Посвящается Волнам Вульфа. Заранее хочу отметить, что все графики представляют бычью формацию, это не укор, не намек и не пожелание просто влом еще 9 графиков рисовать))).

Немного по теории:

Условные обозначения:

- 1,2,3,4 и 5 – вершины. Вершина – это экстремум, образовавшийся при изменении направления движения цены.

— Торговая точка – точка, в которой совершается торговая операция. Различают три вида торговых операций – 1. Вход в позицию (совершается операция по покупке или продаже актива); 2. Фиксация прибыли (совершается обратная первоначальной операции торговая сделка); 3. Фиксация убытка (вынужденная обратная первоначальной операции сделка в случае движения рынка против открытой позиции).

ВАЖНЫЙ МОМЕНТ: нельзя искать «волну», пока не сформированы точки 1, 2, 3 и 4. Для схемы покупки вершина 3 должна быть ниже вершины I. Для схемы продажи она должна быть выше вершины 1. Кроме того, на лучших волнах вершина 4 будет выше вершины 1 для схемы покупки и ниже 1 для схемы продажи.

( Читать дальше )

Выбор и оптимизация торговой системы

- 22 января 2016, 12:49

- |

Я перепробовал множество разных алгоритмов / систем торговли, пытался реализовать все, чем торгуют другие. Брал системы из книг и статей. Далее я их оптимизировал под наш рынок, под конкретный актив, на истории.

И у меня не получалось. За исключением одного случая. Поначалу я торговал только акциями без плеч на дневном графике. И вот когда я реализовал робота, который делал то же самое, я зарабатывал. Но прибыли от торговли акциями на дневке мне недостаточно. У меня микро счет и хочется активнее торговать, тем более, что есть способность писать робота, который не знает отдыха и может совершать без проблем более чем 1 сделку в 2 недели, как в случае с торговлей на дневке.

И мне пришло озарение, что нужно не торговать систему, которая получилась после оптимизации чьей-то другой системы или идеи, а придумать систему под свои требования. Например, у меня лично требование не менее 10 сделок в день и длительность сделки не более 15 минут. Соотственно, я не должен торговать системы на часовике по MACD или торговать систему с большим стопом, когда ждешь 2 недели в просадке, прежде чем сформируется большой тренд и нальет большой куш.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

Стратегия усреднения стоимости М. Эдлсона

- 10 января 2016, 21:47

- |

Но немногие знают альтернативный способ усреднения, предложенный американским ученым М. Эдлсоном.

Предположим, вы хотите в течение 1 года инвестировать 1200 рублей в какую-то акцию. При этом стоимость вашего портфеля в 1-ый месяц должна составлять минимум 100 руб., во второй — минимум 200 руб., в третий — минимум 300 руб.… в двенадцатый месяц — минимум 1200 руб.

Это будет целевая стоимость портфеля. Если фактическая стоимость портфеля в определенный день месяца будет ниже целевой, осуществляются покупки на разницу между целевой и фактической стоимостью. Если фактическая стоимость портфеля будет равна или выше целевой, покупки не осуществляются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал