Избранное трейдера Джон Галт

Инвестировать или жить в кайф?

- 15 августа 2021, 16:14

- |

Всем привет! Решил вставить свои 5 копеек в спор про дорогие машины, на пенсию в 25/35/45, девушек, цели и надгробия

Для понимания картины, о себе: Родился/вырос в г.Шахты, в обычной семье, ходил в обычную школу, занимался в обычной спортивной секции плаванием. Для понимания финансового положения семьи, родители получают сейчас, работая все на той же работе, что и последние 25 лет 35-60к. Хотя, для нашего города — не сказать, что 100к на семью это мало, наверное, даже много относительно тех, у кого на семью с семью детьми полтинник.

Думаю, что важно уточнять фин. положение, потому как есть часть людей, на совершенно ином уровне, получающие десятки-сотни млн бонусов по итогам года, и для них машина в 10 млн — сдача после покупки очередной хаты в Сочи. В общем и все в таком духе. Да даже если сравнить средние запросы молодых людей выросших в Москве и где-нибудь в Гуково, то будет очевидна разница, чего вообще людям для счастья надо.

( Читать дальше )

- комментировать

- ★53

- Комментарии ( 388 )

Основные тезисы "Разумного Инвестора"

- 10 августа 2021, 09:42

- |

Продолжаю выписывать самые важные тезисы из книг — на очереди великолепная книга Бенджамина Грэма — Разумный инвестор, библия фундаментального анализа. Сразу предупреждаю, пост является длинным, поэтому тем, кто дочитает до конца — ✋. За один раз прочитать пост будет трудновато, но как вариант сэкономить Ваше время и прочитать краткое содержание — вполне. )

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Инвестиции и спекуляции: выбор разумного инвестора

👉 Инвестирование — это операции, цель которых — тщательно анализируя ситуацию, сохранить вложенные средства и получить приемлимую прибыль. Операции, которые не отвечают этим требованиям — спекуляции.

👉 Разумный инвестор обязан помнить не только о возможностях, но и о рисках.

👉 Спекуляции всегда соблазнительны, это увлекательная игра, и люди погружаются в неё с головой.

👉 Независимо от ситуации на рынке часть средств следует вкладывать в облигации, часть — в акции. Соотношение от 50:50 до 25:75.

( Читать дальше )

Книги по инвестициям и финансам

- 14 июля 2021, 19:09

- |

Я, когда только заинтересовался инвестициями, изучал эту тему в нескольких направлениях: гуглил непонятные мне вещи, звонил брокеру с вопросами, залезал на форумы и, конечно, читал разные книги об инвестициях.

Вообще, в широком кругу финансовой сферы нечасто появляются бестселлеры и действительно полезные книги. В основном, при поиске книг по инвестициям, поисковики будут выдавать примерно одинаковые результаты.

Я два года назад писал пост «Инвестиции для новичков: книги и сервисы». В том посте я упомянул книги, которые для меня оказались первым базисом в инвестициях. Среди них (от лёгких к сложным) — «Заметки в инвестировании» от УК Арсагера, «Разумный инвестор» Бенджамина Грэма, «Анализ ценных бумаг» Грэма и Додда, «Анализ финансовых рынков» Кияницы.

( Читать дальше )

Разрыв между умными и глупыми нарастает

- 13 июля 2021, 20:37

- |

Всем же хочется узнать почему 95% сливаются? )

Я думаю, что есть инфляции глупости, она разрастается с каждым годом. Еще в 2011 году я думал, что умственно не полноценных всего 20% населения, а сейчас я думаю около 80 и я приведу доказательства. С другой стороны меня побудила написать встреча с 4 такими товарищами подряд, может их уже 95%)

Лично у меня простой критерий оценки -если человек сможет в полной мере понять написанное или услышанное в объеме 1 абзаца, переспросив до 3х раз то это относительно нормальный человек, способен не только копать или крутить баранку )

И вот настало время сверить часы, действительно ли 80-95% населения не дотягивают

( Читать дальше )

Повальная лоботомия инвесторов на фондовом рынке

- 13 июля 2021, 11:40

- |

Инвесторы теряют способность критического мышления, становясь овощами фондового рынка. Вот из этих овощей и рубают салаты околорыночники, телеграмм-каналья и всякая брокерня.

Что мы знаем о лоботомии?

Те, кто знает многое, может пропустить эту часть и перейти ближе к концу. Остальные могут почитать для развития и понимания взаимосвязи.

В 1848 году в США подрывник Гейдж получил травму. Несмотря на многолетний опыт работы со взрывчаткой, он высек случайную искру, при забивании пороха железным прутом. Последующий взрыв дал такое ускорение этому пруту, что он вошёл в голову Гейджа под левой щекой и вышел через макушку, пролетев ещё около 100 метров. Стоит ли говорить как люди узнали, что это был именно тот прут? (спойлер: по кусочкам мякоти Гейджа)

Конечно, далее были судороги, но потом Гейдж пошёл на поправку с некоторыми нюансами. Дело в том, что у Гейджа изменились личностные характеристики. Из-за повреждения обоих префронтальных кортекса (лобных долей), Гейдж стал социально неадаптированным. Он стал ненадёжным, непредсказуемым, неуправляемым. Прошлая его обходительность и добросовестность была стёрта будто ластиком с листа бумаги. Проще сказать, что у «выздоровевшего» исчезло равновесие между интеллектом и животными инстинктами. Потеряв тем самым регулирование своего поведения, контролирование импульсов, планирование будущего и принятие сложных решений.

( Читать дальше )

Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

( Читать дальше )

Сравнительный анализ 5 эмитентов

- 16 июня 2021, 17:01

- |

Доверяй, но проверяй — гласит народная мудрость. Разбираемся, кому можно доверить свои кровные, а кого нужно проверить и перепроверить. Сегодня на очереди 5 контор, богатых и не очень:

- «Первое Коллекторское Бюро», НАО

- «Пионер-Лизинг», ООО

- «Роделен», ООО

- «Роял Капитал», ООО

- «Талан Финанс», ООО

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤ и за комментарии. Спасибо за поддержку и неподдельный интерес к финансовому анализу. Главное, чтобы вам всё шло на пользу.

Ну, а теперь смотрим, кто есть ху.

«Первое Коллекторское Бюро», НАО

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

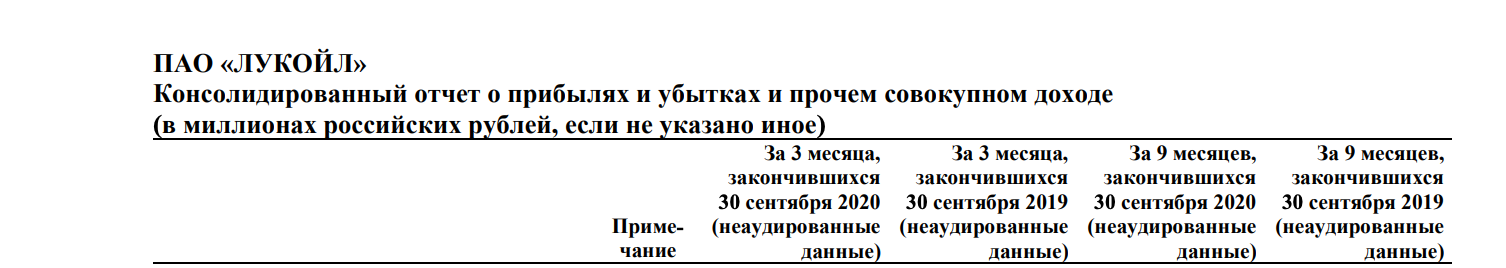

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

#Нижнекамскнефтехим: выход компании в новый диапазон жизни финансовых показателей

- 26 мая 2021, 13:23

- |

Сегодня стало известно о подаче СИБУРом ходатайства на приобретение 100% акций АО Таиф. Сама цифра 100 (а не 50%+1 ак.) носит технический характер и не предполагает единовременного приобретения акций, которые будут приобретены в 2 этапа: вначале 50%+1 ак. акций, а через «несколько лет» оставшиеся 50%-1 ак. акций «Несколько лет» я оцениваю как после 2028 года.

Естественно, это не предполагает обязательного предложения по выкупу голосующих акций КОС и НКНХ — по этой причине сегодня ложный рост обычки в этих эмитентах.

Для подробного изучения вопроса адресую читателей к моей статье:

#Нижнекамскнефтехим: Объединение Таиф с Сибуром. Страхи и возможности миноритариев НКНХ. Часть 1

http://forum.mfd.ru/forum/post/?id=19874006#198...

Нижнекамскнефтехим: Объединение Таиф с Сибуром. Страхи и возможности миноритариев НКНХ. Часть 2

http://forum.mfd.ru/forum/post/?id=19874023#198...

( Читать дальше )

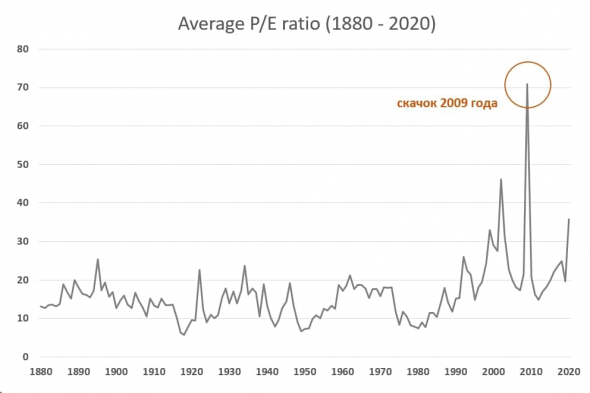

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал