SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Tornado

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

- комментировать

- ★67

- Комментарии ( 37 )

Тупики разума4. Бот со 100% годовых

- 24 января 2014, 08:33

- |

Тупики разума4. Бот со 100% годовых

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Тупики разума. Индикатор треугольника.

- 17 января 2014, 08:39

- |

Разбираю свои старые торговые журналы… делюсь идеями...

Индикатор треугольника для Тслаба (но можно пользовать везде)

1 Автоматически ищет треугольник на любом таймфрейме. Находит 70-80% фигур. Где то 20-30% брака.

2 Можно пользовать как алерт, либо написать бота… я написал бота результатами не вдохновился и в торговлю не запустил...

3 Принцип крайне прост… ищем формацию из трех(можно 4-5 свечей) свечей для которой выполняется условие: high<high[i-1] && high[i-1]<high[i-2] && low>low[i-1] && low[i-1]>low[i-2]… т.е имеем от свечке к свечке понижающиеся хаи и возрастающие лои… длительность каждой свечи можно и нужно сделать переменной при помощи блока сжать… что позволит вписать любой треугольник в трехбарную формацию… Советую убедится на практике в работоспособности...

4 можно легко искать восходящие треугольники, нисходящие, головы-плечи, брильянты, для расходящегося клина тоже самое но наоборот

( Читать дальше )

Индикатор треугольника для Тслаба (но можно пользовать везде)

1 Автоматически ищет треугольник на любом таймфрейме. Находит 70-80% фигур. Где то 20-30% брака.

2 Можно пользовать как алерт, либо написать бота… я написал бота результатами не вдохновился и в торговлю не запустил...

3 Принцип крайне прост… ищем формацию из трех(можно 4-5 свечей) свечей для которой выполняется условие: high<high[i-1] && high[i-1]<high[i-2] && low>low[i-1] && low[i-1]>low[i-2]… т.е имеем от свечке к свечке понижающиеся хаи и возрастающие лои… длительность каждой свечи можно и нужно сделать переменной при помощи блока сжать… что позволит вписать любой треугольник в трехбарную формацию… Советую убедится на практике в работоспособности...

4 можно легко искать восходящие треугольники, нисходящие, головы-плечи, брильянты, для расходящегося клина тоже самое но наоборот

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

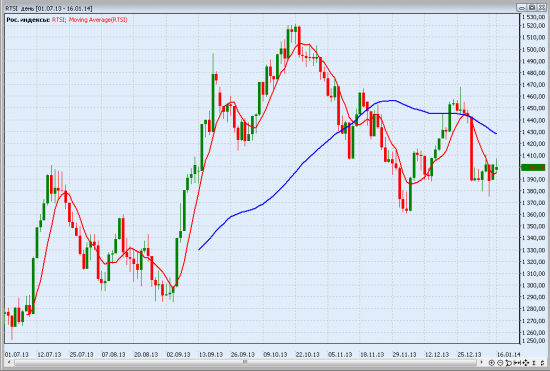

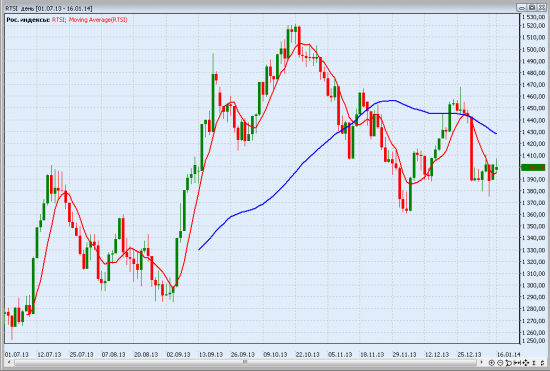

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

ОПЦИОНЫ. А безумный покупатель путов всё никак не угомонится)

- 19 декабря 2013, 14:10

- |

Тяжёлое психическое заболевание, посетившее три месяца назад мозг неизвестного покупателя 135х декабрьских путов, как оказалось, совсем не отступило после декабрьской экспирации, а приняло хронический характер. Ну а что вы думали? Когда это суровые опционные парни давали задний ход, получив рельсой по голове? Никогда! «Орешек грааля твёрд, но мы не привыкли отступать! Нам расколоть его поможет… конечно, покупка новых путов в эпических масштабах»!

Правда, справедливости ради стоит упомянуть, что то, что покупатель получил в 135х путах рельсой по голове, всё-таки вызывает некоторые сомнения. То есть на момент декабрьской экспы никаких таких сомнений у меня не возникало, и главная причина этого — то что нам таки не хватило каких-то жалких 500 пунктов для того, чтобы они начали «входить в деньги», а значит шоу «Есть ли жизнь ниже 135К?» (при таком ОИ) нам так и не довелось увидеть (со всеми непредсказуемыми последствиями действий продавца этих путов). Но вот экспа прошла, и что мы видим? А история продолжается, вот что мы видим. Причём, что характерно, в масштабах ничуть не меньших.

( Читать дальше )

Правда, справедливости ради стоит упомянуть, что то, что покупатель получил в 135х путах рельсой по голове, всё-таки вызывает некоторые сомнения. То есть на момент декабрьской экспы никаких таких сомнений у меня не возникало, и главная причина этого — то что нам таки не хватило каких-то жалких 500 пунктов для того, чтобы они начали «входить в деньги», а значит шоу «Есть ли жизнь ниже 135К?» (при таком ОИ) нам так и не довелось увидеть (со всеми непредсказуемыми последствиями действий продавца этих путов). Но вот экспа прошла, и что мы видим? А история продолжается, вот что мы видим. Причём, что характерно, в масштабах ничуть не меньших.

( Читать дальше )

135е путы, горите в аду!! :)

- 13 декабря 2013, 13:28

- |

Полагаю, настал момент, когда можно смело продавать эти эпические путы практически без риска. Спасибо большое тому слетевшему с катушек опционному маньяку, который их тогда купил в преддверии сентябрьского заседания Фед резерва, вполне основательно надеясь накуканить весь рынок.

Потому что если бы в тот памятный вечер была не верхняя планка, а нижняя, то у нас бы одной нижней планкой не обошлось. Все в опционной тусовке думали (и мне говорили такое): ну закрыл бы он свои путы, начав либо лонговать под них на падении, либо просто продавая эти путы в стакане по текущим. Однако безумец — он и есть безумец. И вот, как говорил Горбатый в известном фильме, «если не стала бы Аня на Петровке колоться, тогда что?» То есть вот если бы тот безумец не стал бы ни лонговать, ни продавать свои путы, тогда что?? А был бы трындец, ребята. Алес капут. Астала виста, бэйби) И для очень многих никогда уже «Айл би бэк»)

Но времена уже не те, чтобы бояться. Покупатель проиграл. Там мне конечно могут сказать, что он, наверно, нарезал под них эти почти три месяца дельту, и прочую математическую куеверть. Не верю! Потому что если ты такой крутивёрт дельта-хеджа, так делай так каждый месяц, покупай по мильёну путов, да и нарезай дельту сколько душе угодно. Ан нет. Фигушки! Хрен вам! Не так всё просто, и «недостаток ликвидности для такого объёма» совсем не единственная причина. Так что он проиграл, в этом нет никаких сомнений. Он поставил на нижнюю планку, а была верхняя. Так бывает)

( Читать дальше )

Потому что если бы в тот памятный вечер была не верхняя планка, а нижняя, то у нас бы одной нижней планкой не обошлось. Все в опционной тусовке думали (и мне говорили такое): ну закрыл бы он свои путы, начав либо лонговать под них на падении, либо просто продавая эти путы в стакане по текущим. Однако безумец — он и есть безумец. И вот, как говорил Горбатый в известном фильме, «если не стала бы Аня на Петровке колоться, тогда что?» То есть вот если бы тот безумец не стал бы ни лонговать, ни продавать свои путы, тогда что?? А был бы трындец, ребята. Алес капут. Астала виста, бэйби) И для очень многих никогда уже «Айл би бэк»)

Но времена уже не те, чтобы бояться. Покупатель проиграл. Там мне конечно могут сказать, что он, наверно, нарезал под них эти почти три месяца дельту, и прочую математическую куеверть. Не верю! Потому что если ты такой крутивёрт дельта-хеджа, так делай так каждый месяц, покупай по мильёну путов, да и нарезай дельту сколько душе угодно. Ан нет. Фигушки! Хрен вам! Не так всё просто, и «недостаток ликвидности для такого объёма» совсем не единственная причина. Так что он проиграл, в этом нет никаких сомнений. Он поставил на нижнюю планку, а была верхняя. Так бывает)

( Читать дальше )

Случайное блуждание как базовая модель рынка

- 01 октября 2013, 09:59

- |

Данная заметка носит методический характер и призвана напомнить (или научить :) ), что такое случайное блуждание и какова его роль в биржевой торговле. Случайное блуждание (или броуновское движение или random walk)—это процесс с независимыми приращениями, причем каждое приращение обладает нулевым средним. Пример такого процесса: берем монетку и кидаем. Если орел, то очередное приращение равно +1, если решка—очередное приращение равно -1. Кидаем много раз и суммируем нарастающим итогом. В общем, проще не придумаешь.

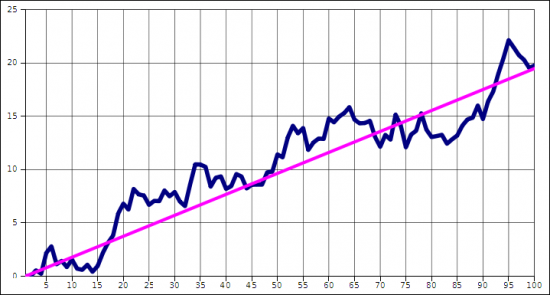

Несмотря на простоту такого построения оно имеет чрезвычайно важную роль для понимания динамики цен на бирже. Взглянем на график случайного блуждания:

Данная картинка является вполне типичной. Как видно, тут есть многое из любимых атрибутов теханализа—уровни, фигуры, тренды, итд. Да и вообще, картинка явно похожа на реальные цены. Таким образом, случайное блуждание—это явно неплохая модель рынка.

( Читать дальше )

Несмотря на простоту такого построения оно имеет чрезвычайно важную роль для понимания динамики цен на бирже. Взглянем на график случайного блуждания:

Данная картинка является вполне типичной. Как видно, тут есть многое из любимых атрибутов теханализа—уровни, фигуры, тренды, итд. Да и вообще, картинка явно похожа на реальные цены. Таким образом, случайное блуждание—это явно неплохая модель рынка.

( Читать дальше )

Пример построения торговой системы

- 25 сентября 2013, 09:54

- |

Основная цель данного поста--дать инсайт во внутреннюю кухню нормального системостроительства. Поскольку цель эта противоречива--с одной стороны, это можно сделать только на примере, а с другой--работающие примеры в общий доступ выкладывать глупо--то я долго думал, как это примирить. Решение пришло вчера--во время дискуссии с JC-trader возникла хорошая, яркая, четкая и логичная, но слаботоргуемая идея.

Итак, данный пост--это пример того, как правильно подходить к рынку. Пример четкого, логичного рассмотрения, без воды, бреда и мутных неопределенностей. Пример того, как я подхожу к торговле. Сама идея системы не является типичной--ибо она слишком проста, а потому вытоптана. Это выражается в том, что на приводимом этапе разработки система неторгуема. В боевых системах идеи, конечно, обычно посложнее, побогаче, требуют более глубокого понимания--но общий подход как к построению системы, так и к написанию документации совпадает с тем, что описано ниже. Важный момент: я целенаправленно остановился на определенном этапе разработки--чтобы можно было выложить в публичный доступ.

( Читать дальше )

Итак, данный пост--это пример того, как правильно подходить к рынку. Пример четкого, логичного рассмотрения, без воды, бреда и мутных неопределенностей. Пример того, как я подхожу к торговле. Сама идея системы не является типичной--ибо она слишком проста, а потому вытоптана. Это выражается в том, что на приводимом этапе разработки система неторгуема. В боевых системах идеи, конечно, обычно посложнее, побогаче, требуют более глубокого понимания--но общий подход как к построению системы, так и к написанию документации совпадает с тем, что описано ниже. Важный момент: я целенаправленно остановился на определенном этапе разработки--чтобы можно было выложить в публичный доступ.

( Читать дальше )

Прогнозируем результаты своей торговли

- 14 июня 2013, 13:12

- |

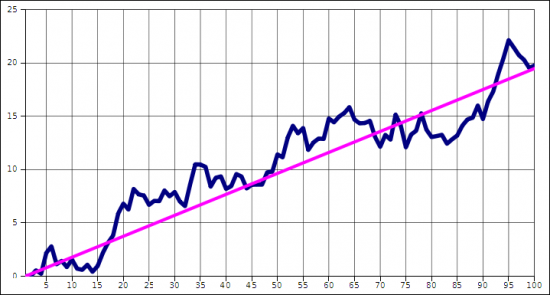

Допустим у нас есть хорошая система которая в реальной торговле показала такую эквити:

За 100 дней прирост 20% к депо.

Первое впечатление: Отличная система! Под такую систему не только ДУ можно привлекать, но даже и кредит взять! И уж точно нужно поспешить заказать ламборджини.

Теперь посмотрим, оправдано ли первое впечаление и на какие результаты можно реально рассчитывать, за следующие 100 дней торговли.

( Читать дальше )

За 100 дней прирост 20% к депо.

Первое впечатление: Отличная система! Под такую систему не только ДУ можно привлекать, но даже и кредит взять! И уж точно нужно поспешить заказать ламборджини.

Теперь посмотрим, оправдано ли первое впечаление и на какие результаты можно реально рассчитывать, за следующие 100 дней торговли.

( Читать дальше )

Индикатор фрактального измерения FDI

- 16 апреля 2012, 18:17

- |

Подготовлено по материалам Эрика Лонга.

В данной работе сделана попытка «перевести» теорию фрактального анализа (работы Петерса, Мандельброта) для практического использования.

Хаос существует везде: во вспышках молний, погоде, землетрясениях и на финансовых рынках. Может показаться, что хаотические события случайны, но это не так. Хаос это динамическая система, которая кажется случайной, однако на самом деле представляет собой высшую форму порядка.

Социальные и природные системы, включая частные, правительственные и финансовые учреждения все подпадают под эту категорию. В каждой из систем, созданных людьми, существует множество взаимосвязанных вводных, которые влияют на систему самым непредсказуемым образом.

Когда мы обсуждаем теорию хаоса, применительно к торговле, мы ставим своей целью определить кажущееся случайным событие на рынке, которое, однако, имеет некоторую степень предсказуемости. Для этого нам необходим инструмент, который позволил бы представить хаотический порядок. Этим инструментом является фрактал. Фракталами называются объекты с автомодельными отдельными частями. На рынке, фракталом может быть назван объект или «временные последовательности», которые напоминают друг друга в разных временных диапазонах: 3-минутном, 30-минутном, 3-дневном. Объекты могут отличаться друг от друга на разных шкалах исследования, однако, если рассмотреть их отдельно они должны иметь общие черты для всех временных диапазонов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал