Избранное трейдера Trendovik

Реально про ТЕСЛУ.

- 10 июля 2017, 22:30

- |

Что-то давно я не писал про Теслу. А тем временем, как-то незаметно прошло полтора года и наездил я на ней уже пятьдесят тысяч километров. Чуть больше даже. Итак.

За прошедшие полтора года, кроме обычной городской езды, я съездил по маршрутам, Камбрилс-Цюрих-Камбрилс, 2400 километров, Камбрилс-Дюссельдорф-Камбрилс, 3000 километров, Камбрилс-Вена-Франкфурт-на-Майне-Прага-Камбрилс, 5000 километров, Камбрилс-Гибралтар-Камбрилс, 2200 километров, Камбрилс-Монако-Камбрилс, два раза, суммарно, 3200 километров. Итого, округленно, я проехал за эти полтора года дальняков около 16 000 километров и на местности, соответсвенно, оставшиеся от пятидесяти тысяч, 34 000. По прибору, средний расход энергии составил 251 ватт/час на километр, то-есть за пятьдесят тысяч километров я потребил 12 550 квт/час электроэнергии. Примерно тысяч за двадцать, я приспособился заряжать машину, а не заправлять её бензином, что крайне непривычно было поначалу, и последние тысяч двадцать пять уже, я машину дома не заряжаю от слова вообще, у меня даже розетка паутиной заросла дома. Я получил специальную всеевропейскую карточку для зарядки на публичных зарядных станциях, которые есть в Европе возле любого супермаркета, практически на любой уличной парковке, словом, их очень много и они есть на тесловской навигации. Когда я еду недалеко и не пользуюсь тесловскими суперчарджерами, то я заряжаюсь на обычных публичных зарядках. Это, как и зарядка на Суперчарджере, бесплатно, но и решает проблему поиска свободного места для парковки, потому что свободные места возле зарядок есть всегда, на них могут парковаться только электромобили, остальных моментом эвакуируют. Таким образом, последние 25 000 километров я не истратил на заправку машины ни одной копейки, от слова вообще. Если же приспичило зарядиться дома, то по ночному тарифу полная зарядка аккумулятора Теслы стоит примерно 3 евро. Это, как показала практика, на 338 километров реального пробега( 85 000 ватт/час, при расходе 251 ватт/час на км и при цене квт/часа по ночному тарифу 3 евроцента+НДС). Дело тут отнюдь не в том, что мне жалко три евро, просто в зарядке дома полностью отпала необходимость. Подключаясь к зарядку возле магазина или приехав погулять по городу, я вполне за то время пока гуляю, восполняю истраченное электричество, необходимое, чтобы доехать до места и вернуться назад. Словом, ни денег, ни времени, на зарядку не уходит совсем.

Когда я покупал машину её цена со всеми опциями была 139 000 евро(сейчас Теслы подорожали на 20 000 евро). Но. Я покупал машину на свою компанию, а в Европе машины покупаемые на компанию, не облагаются НДС, соответственно, я заплатил реальных денег 109 000 евро. Плюс к тому, тем компаниям, которые приобретают электромобили, положен разовый налоговый вычет в размере 9700 евро, так что в реалиях жизни машина обошлась мне в 99 300 евро. Так-как это электромобиль и выброс СО у него по экологическому сертификату ноль, то и экологического налога на Теслу нет. Страховка типа отечественного ОСАГО, только в отличии от России в нее входит эвакуация автомобиля в случае поломки или аварии, страхование автомобиля от угона, страхование стекол автомобиля и стекол его фар, стоит 202 евро в год. И это собственно все эксплуатационные расходы, которые я по сию пору понес, потому что парковка для электромобилей бесплатна, езда по платным дорогам бесплатна тоже, резина, что кстати странно, потому что она у меня Мишлен Пилот Супер Спорт и должна бы быстро утираться, стоит пока родная, та, которая стояла с завода. Тормозные колодки я не менял за ненадобностью. ТО не делал по той же причине. Мыл мне машину мой садовник Саша, раза за это время четыре или пять, потому что тут чисто. Дворники и салонный фильтр у меня стоят еще родные, вероятно по той же причине. Незамерзайку в опрыскиватель я не лью, потому что живу в тепле. То-есть кроме двух страховок по 202 евро каждая, я не тратил вообще ни на что.

За эти полтора года я был у дилера один раз. “Тюнинговал” машину, установил на неё режим Лудикросс, чтобы она быстрее разгонялась(разгоняться она стала реально быстрее, 0-100 по Рейслоджику ехала 3,14, теперь едет 2,96. Четыреста два метра, четверть мили, ехала 11,6, теперь едет 10,9). Больше я не делал с машиной ничего.

За это время, у меня был один электронный глюк. Я заряжался на Суперчарджере, ключ от машины лежал внутри машины, а я курил снаружи. Рядом заряжалась другая Тесла. Когда она заряжаться закончила и её водитель выдернул провод зарядки, видимо из-за скачка напряжения, моя машина заперлась с ключом внутри. Пришлось позвонить в тесловский роуд-ассист и они мне её дистанционно открыли, это заняло примерно полминуты. Больше с машиной за все пятьдесят тысяч ничего не происходило. Потешно, что Тесла извинилась за этот электроглюк угостив меня бесплатным обедом в отеле, возле которого их зарядная станция. Хорошо, что отель был пятизвездый, а то случись это возле Макдональдса, они бы вероятно извинялись там, а моя жаба точно не дала бы мне отказаться от халявы.

Никаких видимых и ощутимых следов пятидесятитысячной эксплуатации на машине пока нет, емкость батареи эксплуатационно никак не изменилась, сколько она проезжала на ней сновья, столько же проезжает и сейчас. Сколов на краске и стеклах нет, затертостей на лобовом стекле от щеток тоже нет, салон жив и бодр, хотя возможно это относится к условиям испанской эксплуатации, без грязи и дождей, а не к краске, стеклам, щеткам и качественным материалам отделки.

Про качество гарантии Теслы я, к сожалению, сказать ничего не могу, потому что пока ничего не ломалось и испытать я её пока не смог, но гарантии у меня впереди еще шесть с половиной лет, так что посмотрим, может в будущем что и узнаю.

У меня машина P85D, сейчас есть машина с емкостью аккумулятора 100квт/час, P100D, но менять на неё я не буду. Смысла нет, разница в емкости небольшая, а мне и моей пока за глаза хватает. Вот если появится машина с емкостью 170 квт/час, вдвое большей, чем у меня, тогда я подумаю, а пока буду ездить на своей и поменяю её только когда появится что-то ну совсем новое.

Примерно с частотой раз в месяц машина продолжает по воздуху обновляться, за эти полтора года обновлениями включили автопилот, несколько раз его апгрейдили, чем сделали ощутимо лучше и сейчас им пользоваться стало очень удобно, научили машину саму парковаться вдоль, поперек, по диагонали, научили её саму выезжать с парковки, научили машину парковаться и выпарковываться без водителя, открывая и закрывая ворота гаража, если на них есть электропривод и дистанционное управление, усовершенствовали интернет интрнет-медиаплеер на машине, вместо 3G включили LTE, для бесплатного интернета, который реально бесплатен во всех европейских и неевропейских странах, типа Андорры и Гибралтара, которые я на Тесле посетил. Апгрейдили навигацию, добавив в ней характеристики маршрута и все зарядные станции Европы, Азии, Австралии и обеих Америк, научив попутно машину саму связываться с этими станциями и показывать есть ли на них места, сколько времени займет зарядка и чем можно заняться во время этой зарядки. Так что пока, все обновления по делу.

Ни одной претензии к машине у меня нет, была одна, что автопилот по началу не видел велосипедистов на дороге, так её устранили и теперь машина их видит. Ну и ещё одна, хотя это даже и не претензия, у Теслы нет видеоплеера для интернета, то-есть видео на мониторе она не показывает, сделано это явно умышленно, чтобы народ не пил халявный трафик, решается просто, создаешь пару со своим телефоном и качаешь видео через него.

Больше писать вроде и не о чем. Жду, когда появится большой кабриолет на базе Модели Эс, его куплю сразу же, потому что мощный, бесшумный и невонючий кабрик, это кайф. Ну и буду дальше ездить на своей машине, потому что ничего лучше человек пока не построил.

Ну и можно привести еще вот такой смешной подсчет(в качестве хохмы, я не претендую на объективность и точность) Тесла Модель Эс прямой аналог Порше Панамера Турбо Эс и в плане формфактора, и в плане размера, и в плане престижности, и в плане динамики. У Панамеры средний расход 18 литров на сотню. Итого, за 50 000 километров, Панамера сожрет 9000 литров 98-ого бензина по 1,4 евро за литр. Это 12 600 евро. Учитывая место, где я проживаю, примерно по два евро в день я бы в среднем тратил на платные дороги, это ещё 1061 евро. Примерно за полтора часа каждый день, я бы платил за парковки, это еще 2526 евро( из расчета 547 дней, по полтора часа, при стоимости парковки 200 рублей в час и курсе 65 рублей за евро). Пришлось бы сделать у дилера два ТО, которые стоят по 2600 евро за ТО, итого 5200. Страховка на Порше Панамеру Турбо Эс, стоит 650 евро в год, а не 202, как на Теслу, это еще 896 евро дополнительных затрат. Налог на выбросы для Панамеры Турбо Эс, мощностью 570 сил, 1000 евро в год, за полтора года 2000. Если предположить, что в ней тоже ничего бы менять не понадобилось, то содержание Порше Панамера Турбо Эс, за этот же период стоило бы мне суммарно, 24 283 евро. И выходит, что если я проезжу на Тесле шесть лет, то я полностью покрою её стоимость за счет отсутствия затрат на содержание. То-есть машину мне выдают как бы бесплатно. При этом, надо не забывать, что Панамера Турбо Эс стоит в такой же как у Теслы комплектации и тоже без НДС 170 тысяч, а не 99, как мне обошлась Тесла. И гарантия на Панамеру три года, а не восемь. А я буду не я, но проезжая по 34 тысячи в год, за шесть лет и 200 000 километров пробега, последние сто тысяч Панамеру придется чинить часто и дорого, а Теслу все эти 200 тысяч будут чинить по гарантии. Так что, чтобы отъездить шесть лет на Панамере, мне бы пришлось купить саму Панамеру, за 170 тысяч, истратить на её содержание 97 132 евро, а потом её продать и вернуть сколько? Ну, предположим, пятьдесят тысяч, хотя сдается мне, что никто не купит за пятьдесят Панамеру шести лет от роду и с пробегом двести. Но допустим. Итого, владение Панамерой мне бы вылезло за это время в 217 302. Могу предположить, что шестилетняя Тесла с пробегом те же 200, но еще на гарантии, гарантия-то восемь лет без ограничения пробега, будет стоить 40 000, обошлась она мне в 99 300, как я писал раньше. Итого, владение Панамерой в течении шести лет и двухсот тысяч километров пробега, 217 302. А владение Теслой, за тот же период и с тем же пробегом, 59 000. Или на 160 тысяч евро меньше. При этом, мы предположили, что Панамера после своей трехлетней гарантии и ста тысяч пробега, ещё три года и сто тысяч километров портиться не будет вообще. Что совершенно нереально. А если будет, то цифирь может вообще устремиться в бесконечность.

Но это так, подсчет ради хохмы. Хотя близкий к истине. Можно правда ездить не на Панамере, а на Солярисе или старой копейке БМВ. Ну да, можно, а можно ездить на маршрутном автобусе или ходить пешком, но мы же тут про автомобили, вроде...

Вот такой результат личного опыта владения Теслой Модель Эс. Пока такой. Дальше будет видно.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 117 )

Нерезиденты скупили ОФЗ на сумму почти в 1,9 трлн рублей

- 10 июля 2017, 13:03

- |

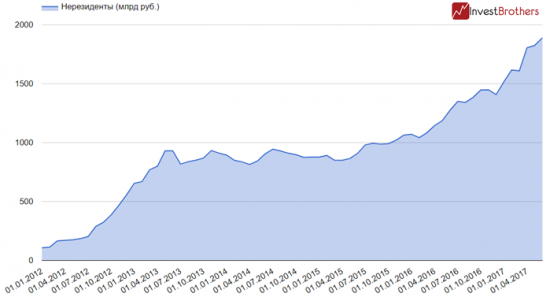

Нерезиденты продолжили покупать российские государственные облигации в мае. По итогам месяца их вложения выросли на 65 млрд рублей.

Лишь в феврале текущего года иностранные инвесторы предпочитали не покупать долговые бумаги нашей страны, сократив свою позицию на 7 млрд рублей. В остальные четыре месяца они активно приобретали российские ОФЗ. По состоянию на начало лета в их портфелях находилось гособлигаций на сумму в 1,9 трлн рублей.

С начала 2017 г. объем вложений нерезидентов вырос на 373 млрд рублей, в то время как сам рынок ОФЗ прибавил 530 млрд. Таким образом, 70% всего нового выпуска был раскуплен иностранцами.

В общей сложности нерезиденты теперь контролируют 30,7% рынка государственных облигаций России, что также является абсолютным рекордным значением. Всего два с половиной года назад их доля не превышала и 19%, а сумма инвестиций 877 млрд рублей.

( Читать дальше )

Кто не понял, тот поймёт или чип и рекс спешат на помощь.

- 10 июля 2017, 10:17

- |

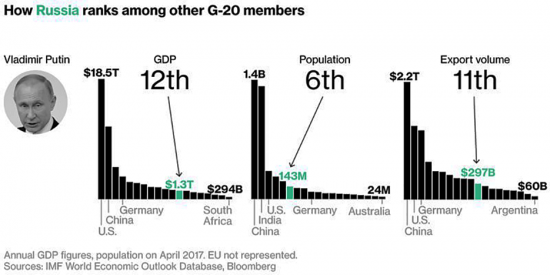

Мексика население

1950 — 25 млн чел

2000 — 97,4 млн

2015 — 121 млн

2050 — 164,2 млн (прогноз ООН)

--------------------

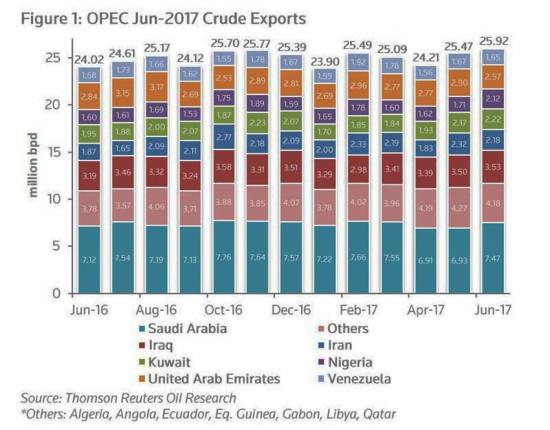

Усилия опек по сокращению добычи нефти являются самообманом — Reuters'

( Читать дальше )

Банк Югра все?

- 10 июля 2017, 10:13

- |

Может Ведомости конечно сгущают краски таким заголовком, но факт остается фатом:

В связи с неустойчивым финансовым положением ПУБЛИЧНОГО АКЦИОНЕРНОГО ОБЩЕСТВА БАНК «ЮГРА» (рег. № 880, г. Москва) и наличием угрозы интересам его кредиторов и вкладчиков Банк России приказом от 10.07.2017 № ОД-1901 возложил с 10 июля 2017 года на Государственную корпорацию «Агентство по страхованию вкладов» функции временной администрации по управлению банком сроком на шесть месяцев.http://www.cbr.ru/press/pr.aspx?file=10072017_093642ik2017-07-10T09_43_48.htm

...

В соответствии с Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» введение моратория на удовлетворение требований кредиторов банка является страховым случаем. Выплаты вкладчикам ПАО БАНК «ЮГРА», в том числе индивидуальным предпринимателям, начнутся не позднее 14 дней со дня введения моратория. Порядок выплаты страхового возмещения будет определен Государственной корпорацией «Агентство по страхованию вкладов».

Ах Серджио, ах молодец, давно предупреждал нас всех на смартлабе!

«Югра» входит в топ-30 по величине активов и в топ-20 по размеру привлеченных средств от населения.

( Читать дальше )

Почему так воют Теслафобы

- 10 июля 2017, 10:00

- |

Вот видите там малюсенькую полоску "petroleum 1%"? Вот именно столько в США генерится электричества из нефти.

Все остальное: газ, уголь, ядерная энергия.

Видимо, дело в цене единицы энергии. Нефть — дорогой источник, и его популярность в основном обусловлена двигателями внутреннего сгорания, а для производства электричества его почти не используют.

В 2016 году из потребления нефти в США 48% пришлось на бензиновые двигатели!

Это значит, потенциал снижения потребления нефти в США почти в 2 раза!

А представляете, что будет с ценами на нефть при этом?

Бэнкинг по-Русски: Югра, #давайдосвидания....

- 10 июля 2017, 09:44

- |

О возложении на ГК «АСВ» функций временной администрации по управлению ПАО БАНК «ЮГРА» и введении моратория на удовлетворение требований кредиторов банка

В связи с неустойчивым финансовым положением ПУБЛИЧНОГО АКЦИОНЕРНОГО ОБЩЕСТВА БАНК «ЮГРА» (рег. № 880, г. Москва) и наличием угрозы интересам его кредиторов и вкладчиков Банк России приказом от 10.07.2017 № ОД-1901 возложил с 10 июля 2017 года на Государственную корпорацию «Агентство по страхованию вкладов» функции временной администрации по управлению банком сроком на шесть месяцев.

На период деятельности временной администрации полномочия акционеров, связанные с участием в уставном капитале, а также полномочия органов управления ПАО БАНК «ЮГРА» приостановлены.

Первоочередной задачей временной администрации является проведение обследования финансового положения банка.

( Читать дальше )

НЕФТЬ – сложнейшая смесь углеводородов

- 08 июля 2017, 20:24

- |

это я про нефть в частности говорю.

ИТАК.....

В химическом отношении нефть – сложнейшая смесь углеводородов, подразделяющаяся на две группы – тяжелую и легкую нефть. Легкая нефть содержит примерно на два процента меньше углерода, чем тяжелая, зато соответственно, большее количество водорода и кислорода.

Главную часть нефтей составляют три группы углеводородов – алканы, нафтены и арены.

Алканы (в литературе Вы можете также столкнуться с названиями предельные углеводороды, насыщенные углеводороды, парафины) химически наиболее устойчивы. Их общая формула СnH(2n+2). Если число атомов углерода в молекуле не более четырех, то при атмосферном давлении алканы будут газообразными. При 5-16 атомах углерода это жидкости, а свыше – уже твердые вещества, парафины. К нафтенам относят алициклические углеводороды состава CnH2n, CnH(2n-2) и CnH(2n-4). В нефтях содердится преимущественно циклопентан С5Н10, циклогексан С6Н10 и их гомологи. И наконец, арены(ароматические углеводороды). Они значительно беднее водородом, соотношение углерод/водород в аренах самое высокое, намного выше, чем в нефти в целом. Содержание водорода в нефтях колеблется в широких пределах, но в среднем может быть принято на уровне 10-12% тогда как содержание водорода в бензоле 7,7%. А что говорить о сложных полициклических соединениях, в ароматических кольцах которых много ненасыщенных связей углерод-углерод! Они составляют основу смол, асфальтенов и других предшественников кокса, и будучи крайне нестабильными, осложняют жизнь нефтепереработчикам.

( Читать дальше )

Как Россельхозбанк население кредитует

- 08 июля 2017, 17:49

- |

Эксперименты ФРС с финансовой системой в США — новая механика монетарного ужесточения

- 07 июля 2017, 20:16

- |

На ZeroHedge вышла интересная статья, посвященная текущей монетарной политике ФРС и особенностям текущего цикла повышения ставок. Я хочу привести ее краткий перевод вместе с собственным анализом.

Текущий цикл повышения ставок ФРС отличается от всех предыдущих. Его механика уникальна и ранее никогда не использовалась. Типичный цикл монетарного ужесточения подразумевает, что ФРС продает краткосрочные долговые обязательства (казначейские ноты и векселя) со своего баланса банкам. Это снижает свободную ликвидность в финансовой системе (заменяя наличную валюту на менее ликвидные долговые инструменты) создавая ужесточение. Краткосрочные ставки межбанковского кредитования overnight начинают расти, после чего, рост ставок передается по цепочке на все долговые обязательства (включая 30 летние трежерис).

На этот раз, однако, ничего подобного не происходит. Все краткосрочные долговые обязательства на балансе ФРС уже были ранее проданы в ходе операции «Twist». При этом происходила их замена на долгосрочные долговые обязательства — долгосрочные трежерис и ипотечные долговые бумаги (MBS). Общая сумма таких активов на балансе ФРС после всех QE и «Twist» достигла $4.5 трлн. Денежные средства, полученные коммерческими банками после выкупа у них указанных долговых обязательств, направлялись в виде избыточных резервов (резервы сверх норматива) на баланс ФРБ (федеральный резервный банк).

( Читать дальше )

О пассивном доходе.

- 07 июля 2017, 19:37

- |

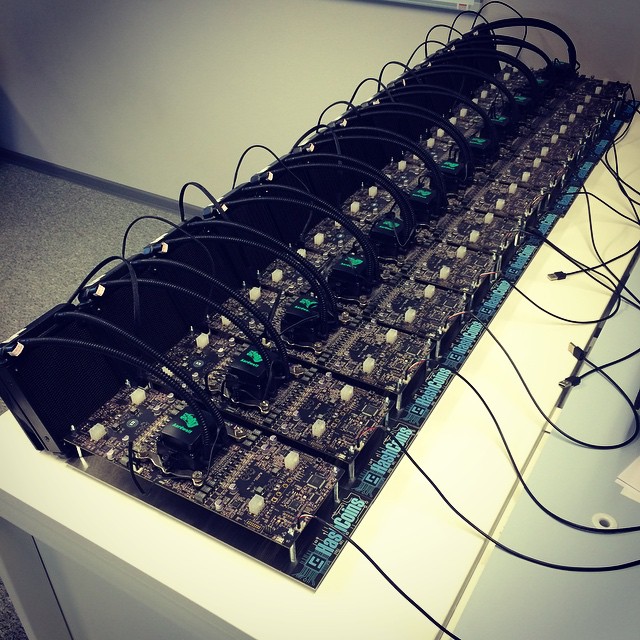

Я предполагаю постепенно вложить в облачный майнинг не менее 10 000 долларов. (2)

Недавно я совершил ещё одну покупку (3) добывающих мощностей на сервисе облачного майнинга HashFlare и выполнил программу-минимум (4): суточные выплаты превысили 12 долларов.(5)

Следующая цель — увеличить добывающие мощности до объёма, приносящего суточный доход 20 долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал