Избранное трейдера Trendovik

НАУФОР получила разъяснение ЦБ РФ относительно положений закона об инвестиционных консультантах

- 03 декабря 2018, 12:56

- |

Национальная ассоциация участников фондового рынка получила разъяснение Банка России относительно положений законодательства об инвестиционных консультантах, вступающего в силу с 21 декабря 2018 года. Ранее НАУФОР направляла запрос об уточнении положений в отношении того, какая именно деятельность признается инвестиционным консультированием.

В документе ЦБ РФ сообщается, что в соответствии с Законом о рынке ценных бумаг и Гражданским кодексом РФ деятельностью по инвестиционному консультированию признается оказание консультационных услуг в отношении ценных бумаг или производных финансовых инструментов на основании возмездного договора, отличительной особенностью которого является предоставление индивидуальных инвестиционных рекомендаций.

«Договор об инвестиционном консультировании является возмездным, то есть предполагает получение платы или иного встречного предоставления за оказание услуг по инвестиционному консультированию». «Рекомендация должна признаваться индивидуальной, если она адресована конкретному лицу с обращением по имени, либо без обращения по имени, но направлена по каналам связи, обычно используемым для взаимодействия с определенным клиентом, в том числе посредством телефонного звонка или уведомления в мобильном приложении с предложением прибрести финансовые инструменты, либо путем предоставления информации об операциях другого лица, являющейся примером для совершения клиентами собственных операций. При этом рекомендация не должна признаваться индивидуальной, если она сопровождается предупреждением об ином, то есть, о том, что «она не является индивидуальной инвестиционной рекомендацией», и иным аналогичным образом», — сообщается в разъяснении.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 5 )

ЦБ запустит систему межбанковских переводов по номеру телефона

- 02 декабря 2018, 19:33

- |

1 января 2019 г. в России заработает новый механизм межбанковских переводов — система быстрых платежей (СБП). Он позволит проводить платежи до 600 тыс. руб. между физлицами на карты и текущие счета любого банка-участника системы. Для перевода нужно будет знать только идентификатор — номер телефона получателя.

Оператором механизма будет Банк России. Присоединяться к нему коммерческие банки не обязаны. С 1 января участвовать в платежной системе планируют ВТБ, Альфа-банк, Тинькофф Банк, Росбанк, Газпромбанк, Промсвязьбанк, Райффайзенбанк, Киви Банк, Совкомбанк, Ак Барс, СКБ-банк и РНКО «Платежный центр».

#справка Сбербанк, который в 2017 г. осуществил около 68% переводов между физлицами в России, в запуске СБП участвовать не будет. У банка есть своя система переводов клиентам другого банка по номеру телефона. Пока единственный партнер Сбербанка в ней — Тинькофф Банк

( Читать дальше )

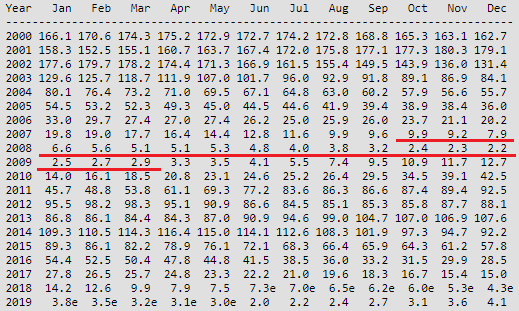

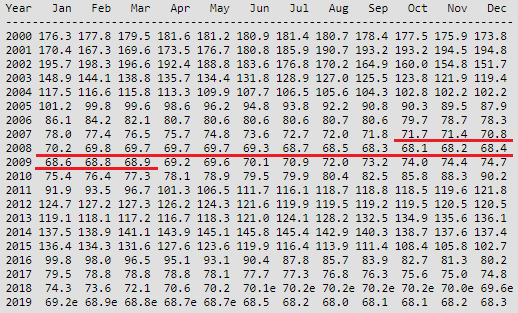

КРИЗИС - ежемесячное обновление расчетных параметров и измеряемых данных

- 02 декабря 2018, 15:11

- |

— 2019 — СИЛЬНЫЙ КРИЗИС;

— 2023 — слабый кризис;

— 2026-2029 — СИЛЬНЫЙ ЗАТЯЖНОЙ КРИЗИС

( Читать дальше )

Десятилетие роста 2009-2018: сравнили - прослезились...

- 02 декабря 2018, 11:06

- |

По материалам статьи «Какие шансы упустила экономика России в период мирового роста» (автор: Владислав Иноземцев, д.э.н., oпубликовано на openmedia.io)

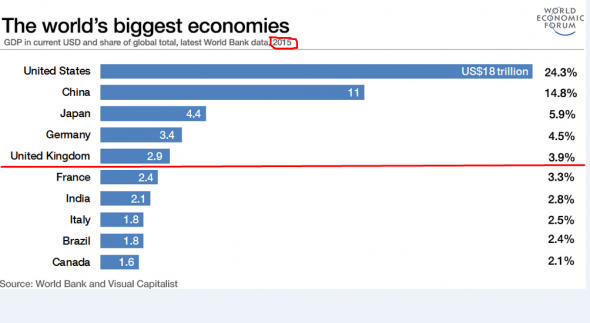

Автор в обобщенном виде сравнивает результаты развития экономик Запада и России за период роста — с 3-го кв. 2009 г. по ноябрь текущего года.

1. Успехи Запада

США и Европа добились внушительного подъема экономики и, возможно, обезопасили себя перед новым кризисом. Автор указывает, что пока рано говорить о начале нового кризиса или спада, но уверен, что «экономика развитых стран вышла на некое плато, и инвесторы задумались, куда она пойдёт в будущем году». И он подводит некоторые промежуточные итоги, и выглядят они впечатляюще.

США. ВВП за 2018 г. в сопоставимых ценах превысит показатель 2008 г. на 18,7%. Реальные доходы населения за тот же период выросли на 14,8%, а средняя цена единицы недвижимости — на 7,5%. Фондовый рынок показал невиданный скачок: максимальный показатель индекса S&P500, достигнутый в октябре 2007 г., превышен сегодня на 71%.

( Читать дальше )

Нефть. Чо застыли?

- 01 декабря 2018, 14:18

- |

Неделя на нефтяном рынке прошла более-менее без эксцессов. В продолжение поста попробуем рассмотреть что-куда и что к чему.

Подписывайтесь на мой канал в телеграмме, у нас там очень интересно https://t.me/khtrader Кому интересен мастер-класс по оценке нефтяного рынка, можно ознакомится здесь

Итак приступим.

Фундамент.

Особо не имеет смысла зацикливаться на физическом рынке нефти. т.к. мы, спекулянты, торгуем финансовый рынок. Но все же. пару слов

1) В Канаде беда совсем, цены в Альберте (битум) рухнули до 11 долларов\баррель, да и марка WCS не легче, ожидается 25 долларов\баррель. Кому интересно картинка здесь . В связи с чем уже выбыло 300 тб\д, ожидается, что в понедельник-вторник могут объявить об остановке производства объемом в 400 тб\д.

2) Беда Северного моря. Там прорвало нефтепровод из-за коррозии и рынок недосчитается около 150тб\д. Вернут нефтепровод к жизни не ранее конца декабря.

( Читать дальше )

Уроки российских кризисов

- 29 ноября 2018, 22:22

- |

А есть ли выводы и проделана ли работа над ошибками и какие меры принимаются для предотвращения кризиса? Эти и еще много других вопросов можно задавать и задавть нашим управленцам, но ответы будут на уровне детсада...

Название громкое, ну а как иначе по федеральному телевиденью вещают!

Послушайте и внимательно и как говорится найдите 10 отличий от кризиса предстоящего в течении 2-х лет. Т.к. каждый кризис для них непредсказуем и каждый кризис РФ и все страны СНГ пропускаю снова и снова!

( Читать дальше )

Степан Демура. Семинар 20 ноября 2018 г.

- 27 ноября 2018, 07:34

- |

Что сказал Ларри

- 25 ноября 2018, 22:53

- |

И решил оставить здесь, у себя в смарт-дневнике некоторые выписки и цитаты из его выступления, чтобы возвращаться к ним время от времени.

Ничего нового он в общем то не сказал, все главные правила работы для достижения прибыльной торговли были сказаны им ранее и сейчас были снова повторены.

И все эти правила работы написаны для трейдеров-спекулянтов на фьючерсах (инвесторам далее можно не читать, у инвесторов свой путь коллекционеров акций). И вот все эти правила вместе и могут называться Граалем спекулянта, который все упорно ищут.

Сам Ларри сказал о себе следующее: я позиционный трейдер, я не дейтрейдер (далее все выдержки и где-то цитаты от Ларри будут выделены синим цветом и написаны курсивом), ежедневно я проверяю свои позиции, смотрю где мои цели, где мои стопы, смотрю что происходит, что можно купить/продать, есть ли новые возможности, где можно войти. Каждый трейд для меня равный, либо он будет в +, либо в -, самое главное – это контролировать деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал