Избранное трейдера V K

🚂 Глобалтранс: денежная кубышка и долгожданный переезд

- 26 сентября 2023, 18:48

- |

🎉 После продолжительной паузы, на российском рынке наконец-то пошли реальные подвижки в вопросах редомициляции. Одним из первых эмитентов, кто вынес вопрос переезда на повестку ВОСА, стал Глобалтранс.

❗️Вот только есть один нюанс. Переезжать компания будет не в Россию, а в ОАЭ. К сожалению, такая схема не позволит в моменте возобновить выплату дивидендов, зато позволит материнскому холдингу спокойно получать деньги от российских дочек. Кажется, что переезд в ОАЭ выглядит, как временная мера. С одной стороны, это уже существенный прогресс, но с другой стороны, пока не будет разблокирована возможность выплаты дивидендов всем держателям ГДР, говорить о законченности истории не приходится.

🚀 На новостях о переезде акции Глобалтранса раллировали вместе с рынком и сейчас котировки уже находятся на уровнях выше, чем до СВО. И этому есть объяснение, ведь помимо подвижек с переездом, компания продолжает демонстрировать уверенные финансовые результаты.

📊 Выручка по итогам 1 полугодия выросла на 2% г/г, EBITDA сократилась на 6% г/г на фоне роста операционных расходов на 14% г/г. Главное влияние на расходы оказывает растущий тариф РЖД.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Про рубль: почему увидим и по 90 за доллар, и выше.

- 29 июня 2023, 17:52

- |

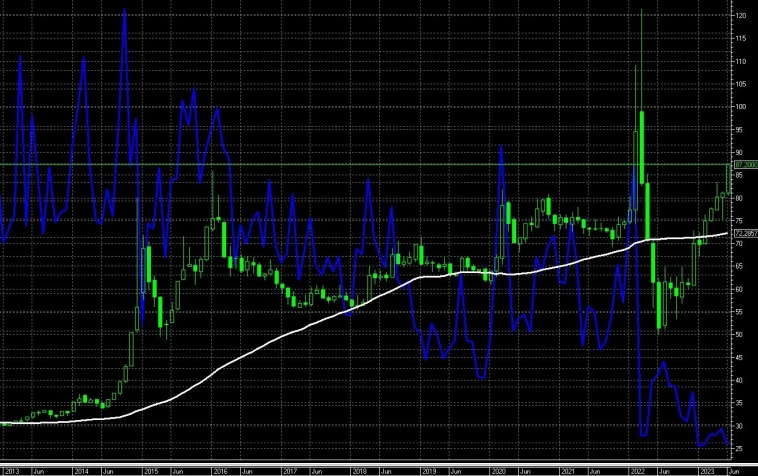

По месяцам за последние 10 лет

USDRUB_TOM

Многие считают, что рубль около 90р. — это не на долго и будет укрепление рубля.

Узкая денежная база (нал плюс резервы, тут более 90% — это нал):

рост в темпе около 30% годовых

( Читать дальше )

Сургутнефтегаз – одна из ключевых идей портфеля, бенефициар ослабления рубля с потенциальной див. доходностью 25-30% (!) по итогам года

- 29 июня 2023, 10:22

- |

Посмотрели внимательнее на отчет Сургутнефтегаза по РСБУ за 2022 год

Кубышка сохранилась и составила 4.4 трлн руб, главный вопрос – осталась ли она валютной?

Для понимания этого сделали сравнение прогнозной и фактической валютной переоценки за разные годы. Во все года разница не превышала 68 млрд руб, кроме 2022 года, где она составила 371 млрд руб, что выбивается из общей статистики и могло бы свидетельствовать о сделках с кубышкой

С 2022 года, согласно новым правилам РСБУ, компания провела тест на обесценение основных средств, поэтому прошло списание активов, убыток от которого составил 358 млрд руб, что может объяснить полученное нами расхождение в 371 млрд руб

( Читать дальше )

Привилегированные акции Сургута по 40. Что дальше?

- 28 июня 2023, 17:21

- |

Подпишитесь на мой телеграм-канал и читайте десятки обзоров российских компаний: t.me/Vlad_pro_dengi

Аналитики Тинькофф были правы, а я ошибся, когда продал часть бумаг по 32 руб. за штуку из-за опасений того, что Сургут конвертировал кубышку в рубли по невыгодному курсу, зафиксировал +15% тогда. Теперь Сургут стоит 40. Кубышка на месте. Оказалось, что были иные расходы, которые съели прибыль.

Что дальше?

Прибыль Сургута, из которой он платит дивиденды, состоит из 3-х частей:

1️⃣ операционная деятельность (продажа нефти и нефтепродуктов)

2️⃣ проценты по кубышке

3️⃣ прибыль от переоценки кубышки в валюте

Мои ожидания по прибыли Сургута в 2023 году

• 395 млрд руб. операционной прибыли (на уровне 2021 года с учетом цен на нефть, в 2022 была 524 млрд руб.)

• 167 млрд руб. процентов к получению (как в 2022 году)

Прибыль от валютной переоценки зависит от курса доллара на конец года. 31 декабря 2022 года курс был 70,33 руб. за штуку. Сейчас доллар торгуется около 85 руб. При закрытии доллара 31 декабря 2023 на уровне:

( Читать дальше )

Рейтинг региональных рынков недвижимости по изменению цен

- 18 июня 2023, 17:35

- |

На базе накопленной статистики с Домклик составил рейтинг региональных рынков недвижимости по росту цен продавцов квартир за 53 месяца. Возможно, эта информация будет полезна инвесторам.

Топ-30 по росту:

и Топ-30 худших по росту:

( Читать дальше )

Рекордная прибыль за первый квартал: почему Совкомфлот — компания будущего?

- 14 июня 2023, 13:06

- |

Компания имеет порядка 110 судов и перевозит около 15% всей экспортируемой Россией нефти, остальное до сих пор перевозится иностранными судовладельцами, в том числе из «недружественных» стран.

☝️Поэтому любое усиление санкций повышает значимость и перспективы Совкомфлота, он по сути монополист!

Все мы слышали о дисконтах на российскую нефть – так вот большая часть дисконта как раз таки обусловлена стоимостью доставки, на которой зарабатывает Совкомфлот!

Теперь энергоресурсы нужно возить в Индию 30-60 дней вместо Европы за 5-7 дней. Поэтому услуги Совкомфлота невероятно востребованы и дорожают!

По СевМорПути суда могут перевозить груз только с разрешения правительства. У Совкомфлота с этим проблем нет + есть большое количество танкеров ледового класса.

Перспективы СевМорПути разбирали здесь, обязательно прочитайте:smart-lab.ru/blog/905227.php

❗❗ В прошлом месяце компания отчиталась о рекордной прибыли – более 9 рублей на 1 акцию и это за 1 квартал, что неудивительно, учитывая описанные выше факторы!

( Читать дальше )

ЕвроТранс: акционеры о компании в преддверии IPO

- 01 июня 2023, 17:06

- |

В рамках расширения кругозора и интереса к сегменту нефтяных компаний в сегменте АЗС — посмотрел 3,5 часовое видео ЕвроТранса, в котором акционеры компании рассказали о компании и подготовке к IPO (было много интересных инсайтов)

Написал конспект — выписал самое важное и свои мысли (компания, кстати, уже сделала 3 выпуска облигаций)

👉 На презентации было 3 из 4 акционеров компании — докладывали очень бодро и с интересом, без бумажки.

👉 Потенциально количество акций удвоится (уже одобрена доп эмиссия). IPO будет в виде cash in (все деньги от IPO пойдут в компанию). Цель допэмиссия — рефинанс лизинга в Газпромбанке и реализация инвестпрограммы (текущие акционеры может будут докупать акции на IPO).

👉 Внебиржевой сбор заявок на IPO будет проходить с июня по октябрь

👉 ЕвроТранс — 55 автозаправочных комплексов, 29 мая компании исполнилось 26 лет. 85% EBITDA идет от АЗК.

( Читать дальше )

ФосАгро: будущие высокие дивиденды под вопросом

- 01 июня 2023, 11:57

- |

Недавно «ФосАгро» представила сильные финансовые результаты за 1 кв. 2023 г. Компания продолжает наращивать производство и продажи, но цены на удобрения уже не такие высокие, как в 2022 году. В этой статье расскажем, почему мы не считаем акции «ФосАгро» перспективными с точки зрения покупки.

Финансовые результаты за 1 кв. 2023 г.

Компания продолжает наращивать производство и продажи. Объем производства удобрений вырос на 6,1% г/г, до 2812 тыс. т, а объем продаж — на 1,5% г/г, до 2742,3 млн т. Ежегодно компания увеличивает объем производства в среднем на 2-5% г/г.

Выручка компании сократилась на 35,7% г/г, до 116,2 млрд руб. на фоне сниженных цен на удобрения. Скорр. EBITDA упала на 36,8% г/г, до 49 млрд руб. Рентабельность по скорр. EBITDA составила 42,2%. Такие результаты по-прежнему можно считать сильными, если сравнивать их со среднеисторическими значениями (~60-70 млрд руб. выручки и 18-25 млрд EBITDA в квартал).

Устойчивые результаты позволяют компании платить высокие дивиденды: 885 руб. (15% див. доходность) по итогам 2021 г., 1173 руб. (18% див. доходность) по итогам 2022 г. За 1 кв. 2023 г. CД рекомендовал выплатить 264 рубля (див. доходность к текущей цене ~3,5%).

( Читать дальше )

"Мечел" – слабые операционные результаты за 1 кв. 2023

- 31 мая 2023, 17:33

- |

📉 Сегодня «Мечел» опубликовал слабые операционные результаты за 1 кв. 2023 г. Добыча угля снизилась в 1 кв. на 25% г/г и на 16% кв/кв, в то время как продажи концентрата коксующегося угля снизились на 35% г/г и на 34% кв/кв. На снижение продаж в первую очередь повлияли затруднения с логистикой на Дальнем Востоке, из-за чего компания была вынуждена снизить производство. Мы считаем, что это временный фактор, и ожидаем восстановления объемов уже во 2 кв. 2023 г.

🔩В сталелитейном дивизионе ситуация у «Мечела» гораздо лучше: продажи сортового проката незначительно снизились кв/кв (-2%), в то время как продажи листового даже выросли на 6% кв/кв.

👍 Несмотря на слабые операционные результаты, мы сохраняем наш позитивный среднесрочный взгляд на акции «Мечела» на фоне благоприятной конъюнктуры на мировом рынке угля, а также в виду продолжающегося делевериджинга и привлекательной оценки. По нашим оценкам, показатель ND/EBITDA «Мечела» на конец 2022 г. составил 1.9х.

©️Дмитрий Глушаков, Никанор Халин, Иван Сальковский

( Читать дальше )

Дивиденды «Башнефти» по итогам 2023 года могут быть на уровне 2022 года

- 31 мая 2023, 16:46

- |

ИК «Риком-Траст»

Накануне в бумагах «Башнефти» наблюдалась большая активность на достаточно высоких оборотах, что привело к опережающей динамике к рынку.

Причина роста спроса на бумаги понятна — высокая дивидендная доходность за 2022 г., около 11-12%. Кроме того, поймать волатильность в акциях «Башнефти» захотела масса внутридневных спекулянтов.

Отдельно стоит отметить рост спрэда между ценами обыкновенных (АО) и привилегированных (АП) акций, хотя явных причин для этого нет. Обыкновенные бумаги должны быть равноценны привилегированным или учитывать их меньшую ликвидность и free-float. Сейчас дивдоходность по префам Башнефти составляет 13%, а по «обычке» — 11%.

Мы видим вероятность роста бумаг «Башнефти» АП на 5–10% на горизонте 1–2 месяцев, поскольку вероятность сохранения дивидендов по итогам 2023 г. на уровне 2022 г. существует, но большая доля в портфеле префов компании также несёт повышенный риск. Речь идет о небольшой (в пределах 5–7%) доле в портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал