Избранное трейдера Vladterzi

Как правильно торговать криптовалюты? Главный секрет

- 22 января 2018, 22:02

- |

1. роботы пожирают не шум, а неэффективные заявки.

2. это полный идиотизм, приводить в пример график daily по S&P500 для того, чтобы опровергнуть мой тезис, озвученный для внутридневной торговли:) S&P500 эффективен в микро-таймфрейме и неэффективен на очень большом таймфрейме (weekly, monthly) в силу действия фундаментальных факторов.

3. далее автор приводит часовой график крипты/сишки. Сишка на часовике сейчас действительно в хорошем тренде, не спорю. Но фишка крипты в том, что там именно внутри дня есть шикарные незашумленные микротренды, которые хороши именно для быстрой торговли, о которой я и писал в своем посте.

4. ВТБ конечно эффективней Сбера, потому что в ВТБ нет интереса и нет ни движения ни конкретного направления. А Сбер движется и движется в одном правлении, и вектор >> шум позволяет захватить это движение с разумными рисками.

В общем расстроил ты меня Паша. Вроде ты ничего неправильного не написал, но как-будто невнимательно читал что я пишу, или просто не так меня понял. Еще и ересью мой труд обозвал. Эх.

А это свежий антикризис. Тока что записал

www.donationalerts.ru/r/timmartynov — поддержите канал!

smart-lab.ru/brokers-rating — выбрать брокера

bit.ly/2CXhV6M1 — криптобиржа

В этой программе я рассказываю о том, как следует торговать биткоинами и другими криптовалютами и чего точно делать не стоит. Также мы затронем тему доверительного управления, и я расскажу, почему ни в коем случае не стоит давать деньги трейдерам в управление.

Еженедельная программа Антикризис №93 с Тимофеем Мартыновым.

Хронометраж:

00:00 оглавление и объявления

03:54 вопросы моим зрителям

06:45 как правильно торговать криптовалюты

18:40 почему нельзя давать деньги в ДУ?

28:50 рекордный выпуск Антикризиса

30:30 отвечаю на ваши вопросы

35:10 про брокеров российских

41:10 новости кризиса

43:10 новости антикризиса

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 29 )

Как правильно торговать криптовалюту? Главный секрет

- 22 января 2018, 17:22

- |

Может быть вам конечно повезет. Но коль скоро мы тут видим небывалый интерес к к одной из криптобирж, я счел важным написать этот пост с некоторыми предостережениями… Дело в том, что криптовалюты сейчас чрезвычайно волатильны, а биржа еще дает плечо до 100-го. Если биток ходит в день на 10%, это означает, что ваш депозит может быть мгновенно слит в ноль, либо увеличен до 10 раз, если повезет захватить дневную волатильность от и до. Отсюда следует первое правило: сократите плечо до разумных пределов.

Самая главная текущая характеристика криптовалют — это высокая волатильность и трендовость. Это говорит вам о том, рынок может проходить большие расстояния в течение дня. Поэтому ни в коем случае нельзя удерживать убыточные позиции. Это значит, что надо фиксировать убытки сразу если рынок идет не в вашем направлении...

Крипты сейчас хороши тем, что они неэффективны. Что это значит? Это значит что когда движение внутри дня начинается (пускай даже короткое), отсутствие конкуренции в лице большого числа HFT роботов позволяет вам зайти в микро-тренды с минимальными рисками (риск в данном случае — это «шум») на точке входа. Сравните два условных графика:

Крипта сейчас и позволяет зарабатывать внутри дня, потому что шум<<тренд.

Это значит, что поставив стоп-лосс за зону шума, можно выдерживать потрясающие соотношения тейк-профит/стоп-лосс.

На эффективных рынках шум, создаваемый роботами так велик, что он становится сопоставим по размаху с короткими трендами.

Поэтому все что вам надо, чтобы успешно торговать криптой, это:

1. несколько формаций для определения тренда и точки входа

2. короткий стоп-лосс за зоной шума

3. тейк-профит, нормированный по дневной или часовой волатильности.

(зависит от того, как часто вы захотите торговать и собирать микро-тренды)

Чем больше профессионального народу (роботов-маркетмейкеров) будет набиваться в этот рынок, тем хуже будет отношение тренд/шум.

Подробнее про тренды читайте главу 7.3.1 моей книги.

По сути вам не нужны даже особо никакие индикаторы и формации. Когда движение есть, важно встать по направлению движения с минимальным стопом:

Как вы видите, ничего не надо угадывать. Встаете просто по движению-микротренду, которые имеют выраженный характер даже на минутном графике.

Зарабатываете, пока есть волатильность.

Только умоляю, еще раз, не перебирайте риск и не держите убытки на таком рынке.

Принцип совершенно другой, не так как вы привыкли делать например на Сишке (USDRUB) или ртсе.

Оптимизация или подгонка?

- 07 ноября 2017, 11:38

- |

Почти у всех трейдеров, использующих в своей торговле алгоритмические системы, рано или поздно при оптимизации этих самых систем встает вопрос: «а не занимаюсь ли я подгонкой алгоритма под рынок, может он и не рабочий вовсе?» Эта мысль не раз возникала и у меня, и каждый раз я думал над тем, как понять где «полезная» оптимизация и поиск смещения вероятности, а где уже переоптимизация и подгонка под рынок. В итоге появились некоторые мысли, которые предлагаю к обсуждению. Итак, вот к чему я пришел.

( Читать дальше )

Фундаментальная торговая стратегия по ОИ фьючерсного контракта. v.1.2

- 06 июня 2017, 01:09

- |

Что бы не сливаться, по сути нужно только одно — определить накопление крупной позиции, которое является причиной дальнейшего безоткатного крупного тренда (пояснение. тренда-убийцы всех кто торгует без стоплосса. именно это является причиной их слива, невозможность определить данное накопление, а не само отсутствие стоплосса).

Данная стратегия не требует установки каких-либо сторонних инструментов. Достаточно открыть общедоступный сайт чикагской товарной биржи и наложить данные на график в Метатрейдере. Стратегия направлена на гарантированный профит без сливов, пусть и в меньшем объёме.

Для более детализированных стратегий мы разрабатываем бесплатные инструменты, но весь принцип остаётся тем же что и здесь, просто с использованием более детализированных данных. Так что если не осилили эту — ждать других в надежде сразу перейти к хорошему заработку приведёт к лишь очередному сливу.

( Читать дальше )

Торговые стратегии.Триггер часть 1

- 22 мая 2017, 08:46

- |

Сегодня хотел бы продолжить тему Триггеров и Паттернов. Я уже в этой статье рассматривал один Pattern искусственного обвала цен Buy&Sell.

Теперь хотел бы обратить ваше внимание еще на один интересный Триггер MAC.

Его надо использовать со сетапами, по отдельности он будет давать примерная точность 30%-45% но использование его со сетапами точность возрастает, сейчас я вам покажу и протестирую.

Триггер- используем две простые скользящие средние MA.

Правила:

МА (8) и строим по Low

MA(10) строим по High

Сигнал на Buy когда 2 полных бара последовательных закрываются выше МА.

Сигнал на Sell когда 2 полных бара последовательных закрываются ниже МА.

Зеленая линия МА это 8 пер. Красный линия МА 10 пер. И подсвечены 2 бара которые закрываются выше и ниже.

Некоторые важные моменты.

— Когда 2 бара закрылись выше МА, Зеленая линия МА8 будет служить поддержкой для восходящего тренда.

( Читать дальше )

Импульсная стратегия на традиционных и криптовалютах. Часть 2

- 14 мая 2017, 13:43

- |

Продолжение. Начало здесь.

Типы портфелей

Портфель временных серий

Этот портфель имеет простой состав. В каждую дату ребалансировки мы инвестируем во все валютные пары, согласно значению сигнала. При сигнале = 1 мы будем покупать валюту на 1 доллар, при сигнале = -1 продавать на 1 доллар. Если сигнал = 0.5, то наш вклад составит 0.5 доллара и так далее. Так как значение сигнала лежит между -1 и 1, мы никогда не вкладываем более 1 доллара на одну валютную пару.

Межрыночный портфель

Для данного портфеля мы сравниваем сигналы всех валютных пар на дату ребалансировки. Будем инвестировать в три валютные пары, где сигнал имеет наибольшее значение. С другой стороны, мы будем продавать три валютные пары с наименьшим значением сигнала. Мы всегда покупаем или продаем валюты ровно на 1 доллар каждую, неважно, какое конкретное значение имеет сигнал. Этот метод работает только если портфель состоит из шести или более валютных пар. Отметим, что межрыночный портфель из шести валют не то же самое, что портфель временной серии из шести валют. В межрыночном портфеле мы всегда вкладываем 1 доллар, в то время как в временных сериях мы инвестируем соответственно значению сигнала. Кроме того, мы будем покупать валюту, даже если сигнал отрицательный, но входит в один из трех наибольших сигналов. Также возможна продажа валюты при положительном сигнале, если он входит в три наименьших по значению сигнала.

( Читать дальше )

Импульсная стратегия на традиционных и криптовалютах. Часть 1

- 09 мая 2017, 13:18

- |

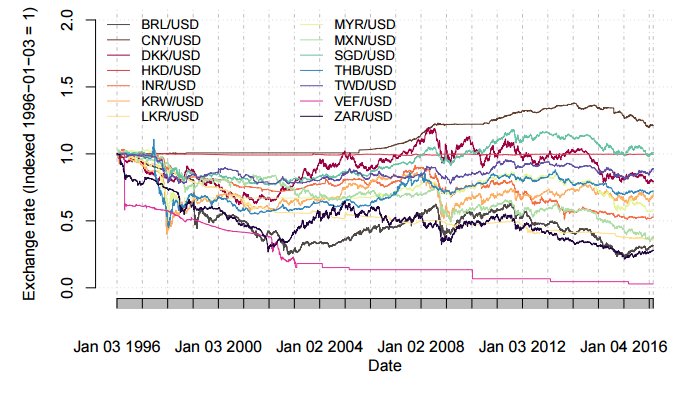

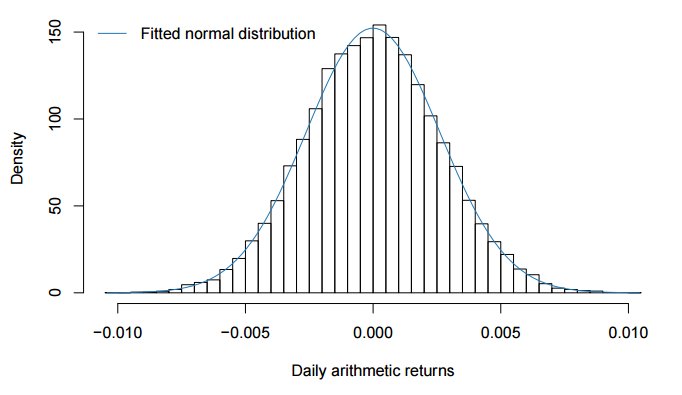

Перевод основных моментов статьи «Momentum in traditional and cryptocurrencies made simple» Janick Rohrbach, Silvan Suremann, Joerg Osterrieder. Статья интересна последовательным подходом к разработке алгоритма, обходясь при этом очень простой математикой.

Введение

Импульс это традиционная стратегия для торговли валютами. Растущие ранее активы с большей вероятностью продолжат свой рост, ранее падающие продолжат падение. Для исполнения такой стратегии нужно покупать дорожающие валюты и продавать дешевеющие. Мы используем алгоритм, представленный в Baz, J., Granger, N., Harvey, C.R., Le Roux, N., Rattray, S., 2015. Dissecting investment strategies in the cross section and time series., для генерации импульсных сигналов, основанных на пересечениях трех экспоненциальных скользящих средних с различными временными горизонтами. Эти три скользящие средние определяют короткий, средний и долгосрочный тренд. В упомянутой статье было показано, что этот подход работает хорошо для различных классов активов. Мы возьмем только валютный рынок и детально покажем, как алгоритм работает применительно к нормально распределенным приращениям. Затем мы используем алгоритм для бэктеста на реальных данных и продемонстрируем, на каких периодах стратегия работает, а на каких — нет.

( Читать дальше )

Бектест трендовой торговой системы на R

- 23 апреля 2017, 14:59

- |

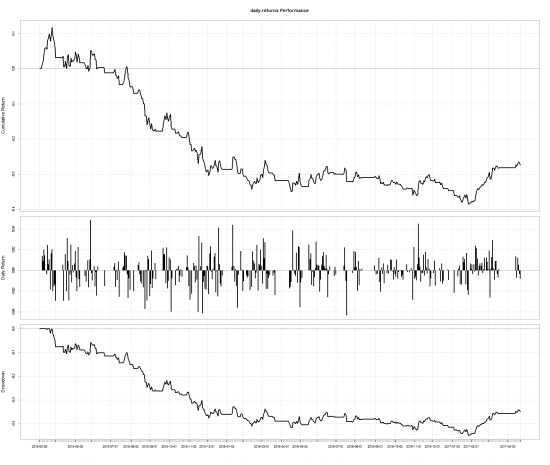

Протестируем эту стратегию на акциях Газпрома с 2015 по 2017 год с использованием R.

Результат: эквити, дневные доходности и просадка. Как видно, в результате такой торговли мы бы потеряли 35% счета.

( Читать дальше )

Начинающим роботостроителям.. их есть у меня!

- 05 апреля 2017, 00:59

- |

Всяко начинающие роботостроители по индюкам ваяют! Это факт!

Выкиньте, переходите на второй этап!

Просто по свечкам (не ректальным).

Дано: СПАЙКИ ЛОВИМ! ( на вскидку отметил)

Условие: ловим «хвотстатых».

Имеем 5 параметров:

1. Общая длина (Х-Л)

2. Тело (О-К)

3. Хвост (длина тени бОльшая)

4. Отросток (длина тени меньшая

5. Направления (О-К в какую сторону закрылось).

Далее… Определяем в отдельном блоке КАЧЕСТВО «идеального спайка». Предлагаю в процентах от 1 пункта, чтобы вечно не настраивать своего робота-бобота.

(по предыдущим параметрам в процентах от первого параметра)

1. Задаем вручную, или от своих параметров волатильности.

2. 30-60%

3. 20-40%

4. 1-15%

5. выбираемо для стопа.

(не удивляйтесь, что тут от 51 до 115% разбрс в примере, это норм)

ЧТО ДАЛЕЕ?

А далее надо обнаружить свой идеальный спайк… и включить блок открытия позы.

( Читать дальше )

Прекрасная стратегия - очень простая и логичная

- 30 марта 2017, 17:29

- |

Кто-нить пробовал тестить такую стратегию?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал