SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера _sg_

Первое правило управления капиталом – торгуй постоянной суммой риска

- 30 марта 2012, 13:28

- |

Есть очень популярное мнение, что правильно определять риск на сделку как определённую долю от депо, например, постоянно рисковать 2% депо.

Это действительно хорошая тактика, но при одном условии – что рабочая торговая система не просто прибыла, а достаточно хорошо прибыльна.

Если же мы ожидаем прибыль системы только чуть положительную, то правильнее в каждой сделке рисковать не долей депо а просто определённой суммой, всегда постоянной.

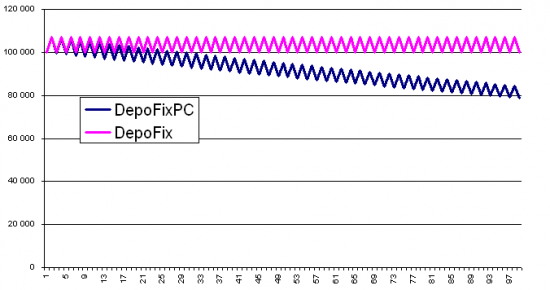

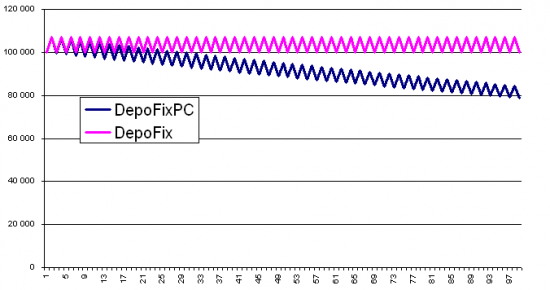

На картинке показаны 2 эквити для системы с нулевым средним (только отбиваем комиссию): одна кривая DepoFixPC – риск равен постоянной части депо, а вторая DepoFix – риск равен постоянной сумме. И хорошо видно, что DepoFixPC постепенно теряет, как раз из-за того, что торговая система недостаточно хороша.

Резюме. Если нет большой уверенности в системе, то лучше брать риск равный постоянной сумме, а не доле от депо.

Это действительно хорошая тактика, но при одном условии – что рабочая торговая система не просто прибыла, а достаточно хорошо прибыльна.

Если же мы ожидаем прибыль системы только чуть положительную, то правильнее в каждой сделке рисковать не долей депо а просто определённой суммой, всегда постоянной.

На картинке показаны 2 эквити для системы с нулевым средним (только отбиваем комиссию): одна кривая DepoFixPC – риск равен постоянной части депо, а вторая DepoFix – риск равен постоянной сумме. И хорошо видно, что DepoFixPC постепенно теряет, как раз из-за того, что торговая система недостаточно хороша.

Резюме. Если нет большой уверенности в системе, то лучше брать риск равный постоянной сумме, а не доле от депо.

- комментировать

- ★20

- Комментарии ( 35 )

Скальпинг... Демка.... НА ХАЛЯВУ!!!... ПОЛЕЗНО ДЛЯ НОВИЧКОВ!!!

- 17 марта 2012, 12:20

- |

Для тех кто хочет запытать свои силы в скальпинге НЕ ПОТРАТИВ НИ ЦЕНТА!!!

Неожиданно обнаружилась возможность абсолютно бесплатно подключатся для просмотра котировок к серверу одного брокера с весьма не плохой скоростью обновления данных....

Также есть замечательный скальперский стакан - http://easyscalp.ru/, в котором реализована возможность торговли в демо режиме с настраиваемой эмуляцией задержек и с бесплатным пробным периодом использования....

ТО ЕСТЬ ЧТОБЫ ПОПРОБОВАТЬ СЕБЯ В СКАЛЬПИНГЕ нет необходимости иметь счет у какого либо брокера, не нужно покупать какой либо софт...

По вопросам подключения обращайтесь сюда - http://easyscalp.ru/contacts

Вот видос стакана, сорри, но видео тут в четыре раза ускорено...

Статистические модели трендов. Смещение среднего. (Дополненное)

- 02 марта 2012, 13:45

- |

Попросили объяснить что такое персистентность без специальных терминов и как она связана с трендовостью рынка. Совсем, без терминов вряд ли получится, но если их минимизировать, достаточно понятия — плотности вероятности.

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

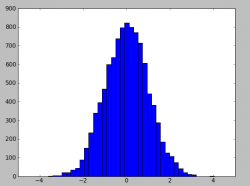

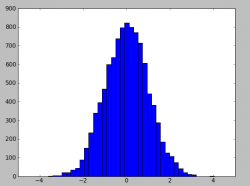

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

История астротрейдера Вильяма Ганна (William Delbert Gann)

- 23 февраля 2012, 12:29

- |

Астротрейдинг имеет достаточно длинную историю, которая отчетливо стала проявляться к концу XX века. По опросам до 30 процентов трейдеров, работающих на Нью-Йоркской бирже используют методы, связанные, так или иначе, с космическими факторами. Причем, эти трейдеры весьма успешны.

Астротрейдинг имеет достаточно длинную историю, которая отчетливо стала проявляться к концу XX века. По опросам до 30 процентов трейдеров, работающих на Нью-Йоркской бирже используют методы, связанные, так или иначе, с космическими факторами. Причем, эти трейдеры весьма успешны. Первооткрывателем или человеком, который внес значительный вклад и обосновал принципы астротрейдинга, является Вильям Ганн. Он родился 6 июня, 1878 года, в штате Техас, в обычной семье, где отец был учителем, а мать домохозяйкой. Ничто не предвещало ему такую блистательную карьеру. Тем не менее, этот человек стал очень богат, благодаря тому, что он не просто прогнозировал движение рынка и зарабатывал на этом деньги, он выпускал книги, где делился своими секретами, делал прогнозы, которые были более шокирующими, чем прогнозы Вильяма Кейси и других пророков-прорицателей. В частности, он в своей книге описал, что будет Вторая мировая война, как она будет развиваться, почему Германия проиграет войну и почему Америка не должна вступать в войну.

( Читать дальше )

Статья про торговые системы.Написал до того как начал писать торговых роботов!

- 30 января 2012, 18:52

- |

Я думаю статью, которую я написал будет интересно почитать, как и создателем торговых роботов, так и тем, кто просто торгует по системе(«руками»), как я раньше и делал .

Какими должны быть торговые системы?

Системы

Почему мы должны торговать по системам ?

Мы должны торговать по системам, потому, что торгуя интуитивно вы можете потерять свои деньги как и 90% участников биржи.Вы думаете, что вы умнее технических индикаторов и других людей, и ваша интуиция вас не подведёт как и 90 % других участников рынка.А почему же это происходят, почему люди создавая системы вечно изменяют их сигналы и постоянно говорят о том что здесь она не будет работать, зачем же тогда вообще создавать такие системы, в сигналах которой вы постоянно сомневаетесь?

Торговые системы.

( Читать дальше )

Какими должны быть торговые системы?

Системы

Почему мы должны торговать по системам ?

Мы должны торговать по системам, потому, что торгуя интуитивно вы можете потерять свои деньги как и 90% участников биржи.Вы думаете, что вы умнее технических индикаторов и других людей, и ваша интуиция вас не подведёт как и 90 % других участников рынка.А почему же это происходят, почему люди создавая системы вечно изменяют их сигналы и постоянно говорят о том что здесь она не будет работать, зачем же тогда вообще создавать такие системы, в сигналах которой вы постоянно сомневаетесь?

Торговые системы.

( Читать дальше )

Трейдер в гармонии

- 18 января 2012, 04:58

- |

Путь к успеху трейдера, я считаю, зависит не только из соблюдения строгих правил риск-менеджмента, мани-менеджмента и т.п, а в прибывании в состоянии гармонии с самим собой, как в психологическом, так и физическом плане, что ведёт к адекватности принятия решений(может даже большая часть успеха, заложена тут), поэтому зная, что происходит в организме в определённое время суток, можно для себя прикинуть распорядок дня, который станет неким успехом в достижении целей.

Вот идеальный распорядок дня:

4.00 Организм готовится к пробуждению: в кровь выбрасывается стрессовой гормон кортизон, который отвечает за активность. В это время особенно велика опасность сердечного приступа, приступа бронхиальной астмы, могут обостряться некоторые хронические заболевания.

5.00–6.00 Организм «запускает» работу всех органов; активизируется обмен веществ, повышается уровень сахара и аминокислот.

6.00 — Лучшее время проснуться и встать с постели, принять душ. Начинают выделяться гормоны, ускоряется обмен веществ, накапливается энергия.

( Читать дальше )

Вот идеальный распорядок дня:

4.00 Организм готовится к пробуждению: в кровь выбрасывается стрессовой гормон кортизон, который отвечает за активность. В это время особенно велика опасность сердечного приступа, приступа бронхиальной астмы, могут обостряться некоторые хронические заболевания.

5.00–6.00 Организм «запускает» работу всех органов; активизируется обмен веществ, повышается уровень сахара и аминокислот.

6.00 — Лучшее время проснуться и встать с постели, принять душ. Начинают выделяться гормоны, ускоряется обмен веществ, накапливается энергия.

( Читать дальше )

О какой доходности можно говорить при торговле на фондовом рынке?

- 09 января 2012, 00:28

- |

Все очень просто на самом деле.

Для инвестирования бесполезно строить ожидания по прибыли — вы должны прежде всего выбрать перспективный актив, который действительно неинтересно продавать в вашем обозримом будущем. Для инвестора важно встать на пути магистрального развития человечества — как в свое время развивалась железная дорога, автомобильная промышленность, потом компьютеры, интернет и прочее. Среди инвесторов идет такой же жесткий отбор как и на других таймфреймах — во времена краха доткомов кто-то остался в Yahoo!, которая выросла в 64 раза за несколько лет, в то время как остальные инвесторы обнулили свои счета. Акций, которые выросли на тысячи и десятки тысяч процентов — единицы. И в этих акциях находится и находилось не более тех же самых пресловутых 10% от числа всех инвесторов))). И лишь единицы среди инвесторов взяли большую часть этого роста. 90% всех инвесторов — неуспешны, но в силу большого временного расстояния до своего итогового неуспеха не осознают этого.

( Читать дальше )

Для инвестирования бесполезно строить ожидания по прибыли — вы должны прежде всего выбрать перспективный актив, который действительно неинтересно продавать в вашем обозримом будущем. Для инвестора важно встать на пути магистрального развития человечества — как в свое время развивалась железная дорога, автомобильная промышленность, потом компьютеры, интернет и прочее. Среди инвесторов идет такой же жесткий отбор как и на других таймфреймах — во времена краха доткомов кто-то остался в Yahoo!, которая выросла в 64 раза за несколько лет, в то время как остальные инвесторы обнулили свои счета. Акций, которые выросли на тысячи и десятки тысяч процентов — единицы. И в этих акциях находится и находилось не более тех же самых пресловутых 10% от числа всех инвесторов))). И лишь единицы среди инвесторов взяли большую часть этого роста. 90% всех инвесторов — неуспешны, но в силу большого временного расстояния до своего итогового неуспеха не осознают этого.

( Читать дальше )

Бесплатное обучение S#

- 26 декабря 2011, 13:13

- |

Расскажу как создавать торговых роботов на базе S#.Есть маленькая аудитория, проектор в офисе.Наберу группу из 5-10 человек.Все кто хотят записаться добавляйтесь и пишите в скайп «samujan1».Желательно, чтобы приходили люди, у которых есть начальный уровень программирования.

Эффективный трейдинг

- 21 декабря 2011, 12:48

- |

Как повысить эффективность своей торговли? Все знают, один из основных методов это управление объемом позиции. Вопрос как это делать, чтобы это улучшало трейдинг, а не наоборот. Обычно позиции увеличивают по тренду. По моему мнению, этот метод уже устарел. Сейчас с развитием механической торговли рынки стали более запиленными. К тому моменту, как трейдер увеличит позицию до максимальной, рынок уже разворачивается. Что же делать, как управлять объемом позиции?

Самый простой вариант, который напрашивается, это открываться сразу на максимальный объем в разворотных точках рынка. Но этот метод достаточно экстремальный и многим не подойдет, хотя я использую его иногда. Что можно сделать еще? Начну с небольшой предыстории. Я много лет назад активно занимался разработкой МТС и даже торговал по ним:-). Это дало мне много идей в живом трейдинге. Вот одна из них.

Если система устойчивая, то после краткосрочного слива опять начинает зарабатывать. По бэктестингу мы знаем, какие просадки у системы. Идеальный вариант, это увеличивать позиции после таких просадок, что я с успехом и применял. Как это использовать в живом трейдинге? Каждый из нас может построить эквити своей торговли. Если эта кривая имеет вид успешной МТС, т.е. после отката снова выходит на новые максимумы, то это первый признак, чтобы резко увеличивать позиции после небольшого слива счета. Правда как всегда есть свои особенности.

Первое, вы должны понимать, что этот слив произошел не по психологическим причинам, а из-за того, что рынок не соответствовал вашему пониманию. Второй очень важный фактор, это опять же психология. Не каждый сможет после проигрыша увеличивать позиции, у большинства сработает защитная реакция и они сократятся. И третий, вы должны четко понимать, где будет форс-мажорная ситуация и иметь план к отступлению. При соблюдении всех этих правил, вы сумеете на порядок повысить свою эффективность торговли за счет этого метода. Во всяком случае, я работаю так уже много лет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал