Избранное трейдера Александр Биндасов

Аналитик Виктора Фатеева OptionFVV и его новый дом

- 26 августа 2021, 13:09

- |

Чтобы отличать мою версию от версии Виктора — назвала его в честь Виктора красиво — OptionVictory. Так победим )

Пользуйтесь, кому актуально. По мере сил подпиливаю по просьбам трудящихся. Сразу напомню — торговые возможности включены не будут ни по чьим просьбам. Все донейшены и благодарности — Виктору. А нам вот сайтик и софт.

https://tashik.github.io/OptionVictory/

- комментировать

- ★17

- Комментарии ( 29 )

Биржевые фонды на акции, торгуемые на Мосбирже.

- 20 августа 2021, 01:31

- |

https://rusetfs.com/screener?assetClass=Akcii&commisionPercent.max=1&sortino.min=1.96

Сначала отсёк все фонды с комиссией за управление более 1%. И правда, платить такие конские комиссии — это себя не уважать. 1% тоже многовато, но куда деваться? Если сделать фильтр ещё жёстче, то тогда вообще нечего будет анализировать. Решил оставить 1%, чтобы хоть что-то написать (но это ещё не всё про комиссии, ниже добавлю).

( Читать дальше )

Секрет пут-опциона. Часть 2

- 12 августа 2021, 15:24

- |

Ранее я рассказал, что стоимости эквивалентных опционов пут и колл равны.

При этом риски при продаже пута и кола сильно отличаются.

В случае продажи пута мы можем потерять только стоимость актива.

В случае продажи колла наши риски неограниченны.

Получается при продаже пута рисков меньше, а цена такая же как у колла.

Маркетмейкеры используют эту особенность опционов.

Чтобы разобраться как они это делают, сначала нужно понять:

Почему вообще эквивалентные опционы пут и колл имеют одинаковую стоимость?

ПУТ-КОЛЛ ПАРИТЕТ

Опционы – это право.

Опцион пут — это право продать актив.

Опцион колл — это право купить актив.

У опционов есть 2 фундаментальных свойства:

( Читать дальше )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

Индикатор Загзаг для Quik'а - лучший демонстратор тренда (и волн Эллиота). Даром

- 18 июля 2021, 09:49

- |

Когда-то по нему торговали, покупая на пробое вверх максимума предыдущих N баров и продавая на пробое минимума. Похоже, сегодня эта стратегия вышла из моды.

Возможен другой подход к отслеживанию экстремумов. Регистрировать пробой не на фиксированном числе баров (по ширине графика), но на фиксированном уходе цены от предыдущего экстремума (по высоте графика). Это столь же известный индикатор Зигзаг. Минимальный уход цены от предыдущего экстремума — размах зигзага, необходимый для смены тренда, я именую силой тренда.

Мало кто пытался строить торговую стратегию на основе Зигзага. Самое ходовое возражение против Зигзага — он не предсказывает тренд. Абсурд. Никто и ничто не предсказывает будущего!

Более того. Зигзаг даёт самое объективное и наглядное представление о чередовании трендов заданной силы.

Я некоторое время назад уже предлагал вниманию публики индикатор зигзага для

( Читать дальше )

❤ Устал от огурцов и дивидендов. Каждые 3 дня. Растут, поступают на счет. И так до 20 июля 2021 года

- 12 июля 2021, 06:02

- |

Дивиденды я снова реинвестирую.

Опять покупаю дивидендные акции России.

И так уже 16 лет.

Скучное занятие, скажу я вам.

Как заниматься физкультурой.

И ходить каждый день 12500 шагов, что я делаю регулярно.

Ну а урожай тоже сохраняю. Консервирую.

Основной поток дивидендов от российских эмитентов приходится на июнь-июль.

2 июля 2021 года мне на счет поступили дивиденды Роснефть

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

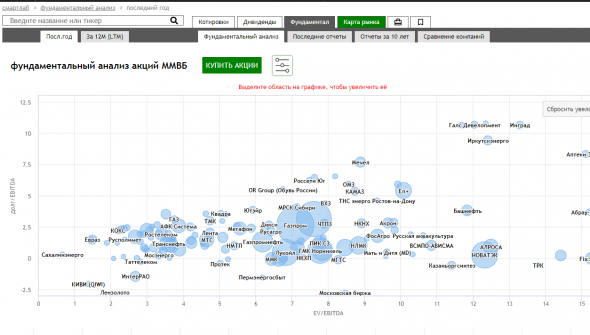

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

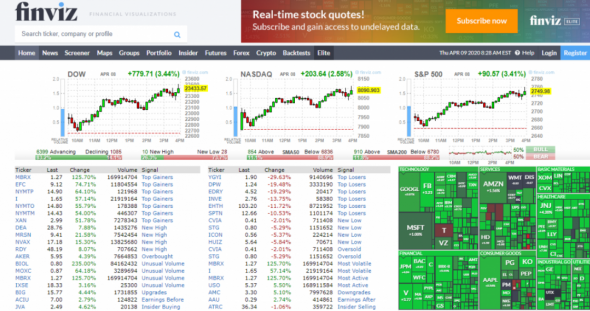

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

Индикатор пробоя. В Quik'е можно всё (почти). Исправление

- 20 июня 2021, 10:43

- |

Исправлена печать повторных пробоев одного того же экстремума.

По просьбам играющих smart-lab.ru/vopros/703796.php

В Quik'е нельзя только предсказывать будущее.

Индикатор Breakout рисует на графике котировок точки пробоя для экстремумов заданного числа Num баров. Для последнего интервала Num баров показывает уровни экстремумов.

Значение Num и признак Print печати сообщений на пробои можно поменять через параметры индикатора.

Чтобы в Quik'е использовать этот индикатор, поместите нижеследующий код в текстовый файл Breakout.lua, а сам этот файл в подкаталог LuaIndicators в том каталоге Quik'а, где лежит файл info.exe.

Чтобы метки пробоев были виднее, индикатор следует поместить после графика котировок. Эти метки позволят на глазок определить прибыльность пробойной стратегии.

-- Ростислав Дмитриевич Кудряшов, СПб, 2021

-- Индикатор Breakout для Quik: min и max Num баров

Settings = {

Name = "_Breakout"

,line = {

{Name = "Min"

,Color = RGB (255,0,0)

,Type = TYPE_LINE

,Width = 1}

,{Name = "Max"

,Color = RGB (0,255,0)

,Type = TYPE_LINE

,Width = 1}

,{Name = "Lwr"

,Color = RGB (255,255,0) -- Жёлтый

,Type = TYPE_TRIANGLE_DOWN

,Width = 1}

,{Name = "Upr"

,Color = RGB (0,128,255) -- Тёмно-Голубой

,Type = TYPE_TRIANGLE_UP

,Width = 1}

}

,Num = 10

,Print = 1 -- или 0

}

Scan = 0 -- При загрузке Quik сканирует 1 раз

function Init()

return #Settings.line

end

function OnChangeSettings()

Scan = 0

end

function OnCalculate (index)

local n, mn, mx, ini, fin, upr, lwr, printFlag

n = Settings.Num

if n < 1 or index <= n then

if index == 1 then

Scan = Scan + 1

SetRangeValue (3, 1, Size(), nil)

SetRangeValue (4, 1, Size(), nil)

end

return nil

end

mn = math.huge

mx = -math.huge

ini = index - n

fin = index - 1

for i = ini, fin do

mn = math.min (mn, L(i) or mn)

mx = math.max (mx, H(i) or mx)

end

printFlag = Settings.Print > 0 and index == Size() and Scan > 1

lwr = GetValue (index, 3)

upr = GetValue (index, 4)

if not lwr and L(index) and L(index) < mn then

if printFlag then

message (Settings.Name ..": Dn ".. mn)

end

lwr = mn

end

if not upr and H(index) and H(index) > mx then

if printFlag then

message (Settings.Name ..": Up ".. mx)

end

upr = mx

end

if index == Size() then

SetValue (ini-1, 1, nil)

SetValue (ini-1, 2, nil)

SetRangeValue (1, ini, fin, mn)

SetRangeValue (2, ini, fin, mx)

else

mn, mx = nil

end

return mn, mx, lwr, upr

end -- OnCalculate()

Как уже начать зарабатывать на рынке - 2.

- 17 июня 2021, 20:32

- |

Хороший вариант для тех, кто ушел в инвесторы, но руки чешутся поработать внутри дня.

В арсенале опытного трейдера много закономерностей, на которых можно заработать. Задача не прозевать нужный момент.

Торгуем только по факту. Видим знакомую ситуацию – торгуем! Не видим – сидим спокойно.

Что делать, если не видишь знакомых ситуаций? Появляются сомнения, что выбранная торговая система не работает. Ты просто плохо смотришь!

Практика:

Деревья не растут до небес и акции не могут двигаться в одну сторону без остановок. Если инструмент вырос или упал более чем на 2,6% к 12ч дня при этом не было какой-либо проторговки во время движения. То самое время для коррекции к предыдущему движению. Глубина коррекции 0,5%. Это и есть наш заработок.

Почему 2,6%? Почему обеденное время? Какая еще проторговка? Ответы на эти вопросы и другие нюансы даст практика.

Для отслеживания нужного момента в помощь Market Scanner.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал