Избранное трейдера Андрей

Простенький сравнительный анализ опционов с фьючесами в стратегиях среднесрочной направленной торговли.

- 20 ноября 2019, 17:03

- |

Коллеги, всем добра!

В рубрику «Опционы» внезапно упал вал статей касательно опционов, одним из частных поднимаемых вопросов стал вопрос сравнения направленной торговли опционами и фьючерсами. Предлагаю провести простейший графический анализ касательно этих двух вариантов покупки базового актива. В качестве примера предлагаю взять текущий рынок РТС, декабрьская экспирация, текущая цена б/а чуть ниже 145 страйка. Отрабатываем среднесрочную модель ловли движения до 155 000.

В качестве модели принимаем соотношение количества фьючерсов и опционов, которое при достижении ценой б/а значения 155 000 дадут примерно равную прибыль, в нашем случае пусть это будут 15 опционов колл 145 и 10 фьючерсов текущей цены. Рассматриваем вариант одновременного открытия обоих позиций. Профили конструкций на картинках ниже:

Рис. 1 Профиль фьючерсов.

Рис.2 Профиль опционов.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 28 )

QE или не QE? Вот в чем вопрос (перевод с elliottwave com)

- 20 ноября 2019, 15:41

- |

Джей Пауэлл — человек с мягким характером, который, кажется, не очень расстроен, даже перед лицом крайней провокации. Он утверждает, что ФРС «зависит от данных», и что денежно-кредитная политика в настоящее время движется по курсу «устойчивому как она». Но под спокойной оболочкой возникает настоящее чувство паники. ФРС ввела ликвидность на рынки, снова увеличив свой баланс, но не называет это Количественным смягчением (QE) 4. Пока.

На приведенном ниже графике показан баланс ФРС, измеренный совокупными активами, которые он имеет. QE 1, 2 и 3 отчетливо видны, как и снижение баланса при количественном ужесточени (QT). С сентября, однако, баланс вырос. Фактически, если мы измерим скорость увеличения по 4-недельной скорости изменения, это будет самое резкое увеличение не со времен QE3 или QE2, а с сентября 2008 года, когда начался QE1. Сентябрь 2008! Это произошло, когда финансовые рынки начали таять, и люди действительно думали, что вся система придет к концу. Очевидно, что ФРС беспокоится о чем-то.

( Читать дальше )

Газпром - капитализация компании занижена, потенциал роста даже трудно подсчитать - Путин

- 20 ноября 2019, 15:20

- |

«Она вообще явно занижена, капитализация „Газпрома“. Это очевидно для всех экспертов, она находится на минимальном уровне. Потенциал роста компании „Газпром“, его даже трудно посчитать. У нее самые большие запасы в мире. И они, конечно должны быть соответствующим образом отражены в отчетности и оценены соответствующим образом. Самый большой потенциал развития — это у компании „Газпром“ среди энергетических компаний мира»

источник

НЛМК - сбылась половина прогноза от 08 июня 2019г

- 20 ноября 2019, 15:11

- |

smart-lab.ru/blog/tradesignals/543615.php

НЛМК — цель 275р, но сначала коррекция до 128р

Да славится во веки веков Святая Троица — Леонардо Пизанский, Ральф Эллиотт и Том Джозеф!!!

( Читать дальше )

К успеху шёл. Не получилось, не фортануло!

- 20 ноября 2019, 12:56

- |

В прошлом посте я показал вам одну из своих торговых систем. Данную ТС я тестировал в 2018 году на фьючерсах Сбербанка и РТС. Так же я обещал рассказать по take profit и почему я не торгую по данной системе сейчас. Кто не читал предыдущую часть – милости прошу:

https://smart-lab.ru/blog/574008.php

Ну, а мы двигаемся дальше. Проблема номер один – take profit (TP). Давным-давно, когда учился в школе, лето проводил в деревне. Так вот, наша деревня всегда враждовала с соседней. И каждый пацан знал, что ходить одному к соседям не стоит. Неприятности обеспечены с очень высокой вероятностью, но какой степени тяжести будут получены увечья – не известно. Может пинками прогонят, а может нос сломают.

Вот и в данной ТС похожая ситуация – почти наверняка будет движение, но какой силы? К сожалению, я не смог найти (может удалил случайно) статистику по движениям на фьючерсе Сбербанка, но приведу данные по фьючерсу на РТС (пятиминутка). Минимальное движение после фиксирования жора было 190 пунктов, а максимальное 19150 пунктов. Видите, какой разброс? И никакой связи с силой жора, будущее движение не имеет. Где ставить TP? Когда забирать прибыль?

( Читать дальше )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

Любителям опционов

- 19 ноября 2019, 15:35

- |

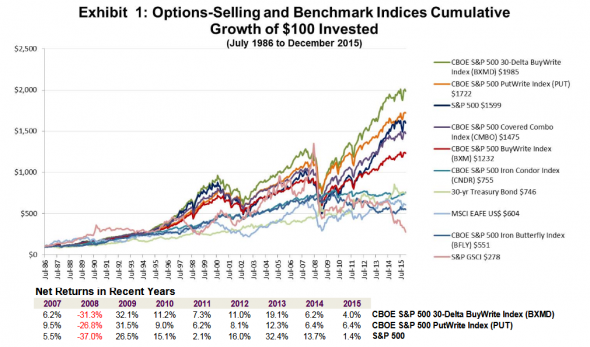

Было бы интересно узнать а какие собственно результаты можем давать опционная торговля. Не правда ли? Нашлись добрые люди и протестировали результаты применения различных опционных стратегий на истории. Результаты за 30 лет (1986 — 2016) на картинках ниже

Лучше всех (по доходности) себя показала стратегия под кодовым названием BXMD. Это покупка индекса S&P и продажа call-опциона на него с дельтой 30.

Второе место стратегия PUT — это просто продажа пут-опциона на центральном страйке.

В цифрах это выглядит следующим образом

( Читать дальше )

Веганы убили рынок мяса и молочки

- 19 ноября 2019, 08:51

- |

По словам Фабера, потребление молочных продуктов может снизиться на 20 процентов, а мяса — наполовину. Эту тенденцию он связал с тем, что люди все чаще ищут альтернативу продуктам животного происхождения. По словам Фабера, современный рацион не способствует здоровью людей, а сельскохозяйственные техники в конечном итоге приводят к истощению почвы. Глава Danone предполагает, что всего через одно поколение земля может перестать быть плодородной.

Согласно подсчетам Euromonitor, мировой рынок молочных альтернатив в этом году превысит 18 миллиардов долларов (рост на 3,5 процента по сравнению с 2018-м). Доля традиционного молока на рынке пока преобладает — она составляет чуть менее 120 миллиардов долларов. Продажи коровьего молока снижаются в течение последних четырех лет, а, например, овсяного молока за последний год подскочили на 36 процентов — до 53 миллионов долларов.

( Читать дальше )

БОМБА, СРАВНИМАЯ С PANAMA PAPERS

- 19 ноября 2019, 02:59

- |

Удивительно что этого до сих пор нет в новостях

НАЦИОНАЛЬНЫЙ БАНК КАЙМАНСКИХ ОСТРОВОВ НЕ ПРОСТО ЛОМАНУЛИ, НО И СЛИЛИ ВСЕ ДАННЫЕ С БАНКОВСКИХ СЕРВАКОВ В ОТКРЫТЫЙ ДОСТУП. Эта бомба может быть даже покруче Panama Papers.

Ответственность на себя взял Phineas Fisher, который ранее сливал данные Wikileaks на Эрдогана и друзей, а также сливал инфу по поставщикам шпионского софта Hacking Team и FinFisher. Также этот хакер (команда взломщиков?) подозревался ранее в работе на российские спецслужбы. Взлом и слив произошел в годовщину смерти боливийского вождя Тупака Катари, который боролся с 18 веке с испанскими колониалиастами (о чем не забыл упомянуть Phineas Fisher). Что еще интереснее, 15 ноября (4 дня назад) он же объявил о bug bounty program с наградой до 100 тыс. долл. в криптовалюте для тех, кто найдет дыры в компаниях или организациях, хранящих социально значимую информацию. Очевидно, что офшорный банк, который может хранить личные финансовые секреты многих сильных мира сего, более чем к ним относится.

P.S. Банк уже подтвердил, что взлом был и ведется внутреннее расследование.

Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Смарт Лаб.

- 18 ноября 2019, 13:27

- |

На СмарЛабе появился отличный автор — Eugene Logunov и его друг KarL$oH. Если бы тут был бы еще и Блек Шоулз, то мы, конечно, его забанили. Потому что он не работает. Ну у кого то работает у кого то нет. Самое обидное, что вроде пишешь, хочешь объяснить, но чукчи ведь тоже писатели. Тем не менее, давайте разберемся.

Для простоты картины возьмем простой пример, который можно посчитать в уме или в уме эксела. Есть БА ценой 1000 который движется в течении 30 дней. Один день растет на 0,015 лог приращения, другой день падает на -0,01. Такое простое поступательное движение. Не трудно догадаться, что через 30 дней он будет в плюсе на 0,075 и если взять экспоненту -1, то в процентах это будет 0,0778% от начальной 1000. Теперь нам надо посчитать стоимость опциона, что бы продать его кому ни будь или что бы нас просто не поимели.

Измеряем волатильность как описано в измерители волатильности. Сразу скажу, что это будет 0,0129 и нормируем на время 362^0.5, итого годовая 0,246. 30 дней до экспари 30/362=0,0828 и если корень извлечь 0,287. Подставляем это все в БШ. Надеюсь, что у продвинутой публики будет какой ни будь калькулятор опционов, что бы все это подставить и получить 28,33. Я по простому и приблизительно: 0,4*0,246*1000*0,287=28,40 и это премия опциона на ЦС. И так как мы знаем конечную цену через 30 дней, то легко сосчитаем, что у нас получится. Нам отгрузят БА по 1000 при цене 1077,8, то есть 77,8 в плюс и спишут цену (премию) опциона 28.4 = 49,4.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал