Избранное трейдера Исаев_МДТ

Жадность затмила разум

- 03 февраля 2018, 11:10

- |

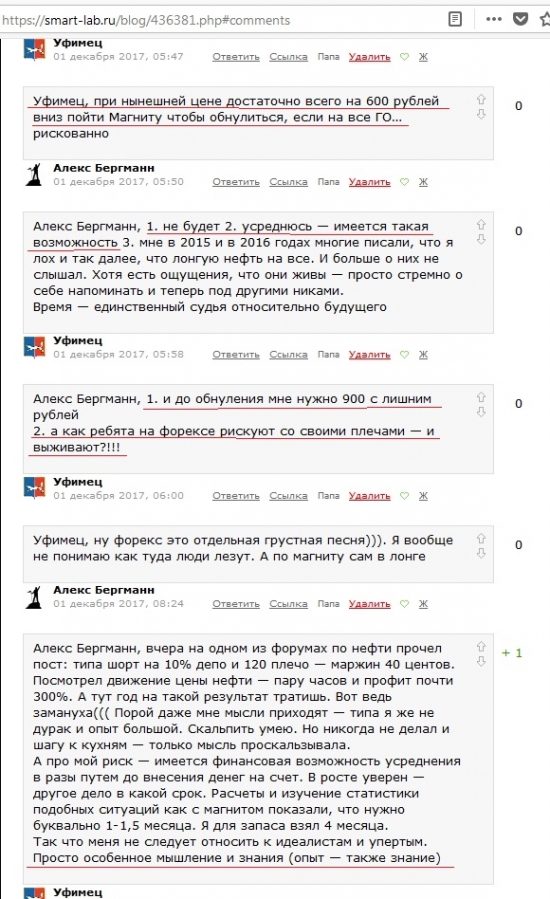

30 ноября 2017 мною был опубликовал топик https://smart-lab.ru/blog/436381.php

Текст:

В продолжение smart-lab.ru/blog/368108.php 09 декабря 2016г., smart-lab.ru/blog/429709.php 31 октября 2017г.

Последний цикл роста акций ПАО «Магнит» начался 20.11.2008г. с цены 260 руб. и закончился 05.08.2015г. достигнув исторического максимума 12944 руб.

Прогнозирую дальнейшее коррекционное движение в ценовую зону 5100 -5200 руб. — 61,8% от цикла роста (с 260 до 12944) руб.

Сильный рост заканчивается глубокой коррекцией.

Ключевые уровни по Ганну

6748,44 руб.

2552,90 руб.

- комментировать

- ★4

- Комментарии ( 26 )

Контртренд - это судьба

- 03 февраля 2018, 08:51

- |

Шортив SP больше половины 2017 года, «потому что мы ждем коррекции», выхлебав полной ложкой все свечи наверх без какой-либо попытки активной торговли, «потому что у нас стратегическая позиция», и получив просадку в портфеле почти 20%, мой звездный управляющий пришел к середине января c закрытым после двух недель январского роста шортом по SP, и всего с несколькими открытыми позициями, из которых больше всех выделялся своим убытком уже частично зафиксированный шорт Российского рынка.

Самое интересное, что ему удалось предсказать начало коррекции на американском рынке — перед или сразу после заседания ФРС 31го декабря. Но все эти дни движений в портфеле не было. Я был уверен, что после предыдущих сливов он выжидает лучшего момента, хотя смотреть на предсказанные -1,5% в сутки на которых ничего не заработано, было больно!

( Читать дальше )

K.G.Б. vs А.Г. Управление портфелем активов для Алексея. Неделя 3.

- 03 февраля 2018, 01:13

- |

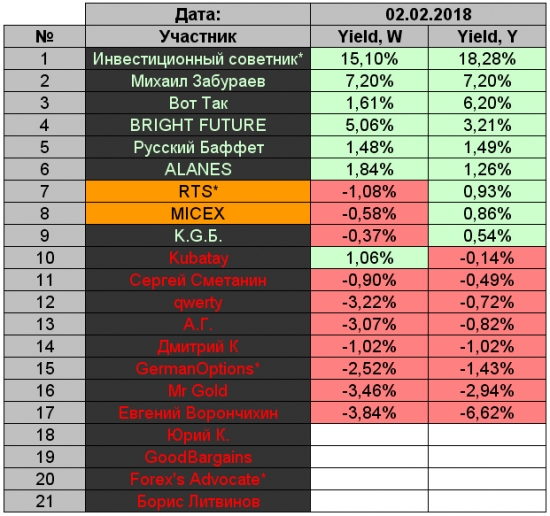

Продолжаем наш марафон, подводим итоги теперь уже 3-ех недель торгов.

Результат прошедшей недели:

Что хотелось бы отметить — RTS, «Инвестиционный советник» и др. я буду выделять звездочкой, т.к. эти товарищи показывают долларовые доходности, все остальные рублевые.

На этой неделе у нас новый лидер — Михаил Забураев, торгует на Forts. Может быть он расскажет на чем сколотил состояние на этой неделе, мне было бы интересно послушать и, думаю, другим тоже.

«Инвестиционный советник» также неплохо идет, но про этого товарища я ничего не знаю, он в прошлый раз изъявил желание принять участие в марафоне, его эквити я беру с комона, ссылку на который он предоставил. Было бы здорово, если он также в двух словах рассказал — сделки на каких инструментах ему принесли хорошую доходность на этой неделе.

В аутсайдерах

( Читать дальше )

Записки из прошлого; Трейдеры АДа...

- 02 февраля 2018, 14:52

- |

В начале 2000-х я был клиентом Альфы на брокерском обслуживании. И одним из первых зашел на тестовую версию их знаменитой программы Альфа-Директ. Не буду рассказывать о разработчиках, с которыми познакомился. Хорошая была компашка, создавшая программку для трейдинга. Кроме того, ради изюминки ребята добавили туда чат. В чате могли общаться все клиенты между собой, обращаться к сейлзам, брокера, к техподдержке. В чате познакомился с ребятами, с которыми некоторое время проводил время. Одним из них был Крюгер. У Алексея хорошее чувство юмора. Сейчас он работает аналитиком в одном из БД. Сегодня хочу запостить 2 его истории.

Альфа частенько собирала у себя в офисе клиентов. Туда приходили различные аналитики Альфы, сейлзы. Было интересно их послушать и задать вопросы в живую. Первый рассказ посвящен одному из таких семинаров.

«Рассказать, что из себя представляет появление чатлан на семинарах Альфы?

( Читать дальше )

На этом рынке я чужая? (Мысли по рынку)

- 01 февраля 2018, 01:10

- |

Всем привет!

В общем, я все еще пытаюсь отыграться. О каком либо успехе речи не идет, но уже намного легче чем вчера. Однако все равно не покидает чувство что на этом рынке я чужая, о чем и написала в сегодняшней статье на сайте.

Что касается мыслей.

Сбербанк – добавилась еще в лонг, по причине того что несмотря на внешний фон наш рынок выглядит сильным. И во многом это благодаря сберу, цели вижу в районе 290 руб. за акцию.

ФРС или что нового?

В общем то ничего, сделали небольшой акцент на инфляцию но не так чтобы комментарии дотягивали до ястребинных, следовательно текущую коррекцию можно использовать для продажи доллара, что я и сделала.

Usd/Rur (Si) – в общем в я продаже рубля несмотря на слабость доллара, с моей точки зрения самое время. Цели до середины февраля в районе 56,80 – 57,00.

p.s.

Хочешь заработать денег? Открывай собственный ПАММ счет.

Есть сомнения? Прочитай: "Почему Вам стоит открыть ПАММ-счет, прямо сейчас"

Сопроводительное заявление FOMC: Экономическая активность растет уверенным темпом.

- 31 января 2018, 22:21

- |

Размещение ОФЗ + RGBI

- 31 января 2018, 17:57

- |

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 26221 и ОФЗ-ПД серии 26222 оба по 15 млрд рублей.

ОФЗ 26221 с погашением 23 марта 2033 года, купон 7,7% годовых

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

Итоги:

ОФЗ 26221

Спрос превысил предложение в 2,7 раза. Итоговая доходность 7,52%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26221 с погашением 23 марта 2033 года составила 102,8479% от номинала, что соответствует доходности 7,52% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе 40,012 млрд рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение почти в 2,7 раза. Выручка от аукциона составила 15,781 млрд рублей.

( Читать дальше )

API 31/01

- 31 января 2018, 00:37

- |

Gasoline: +2.692MM

Distillate: -4.096MM

Cushing: -2.383MM

Ну и на английском, чтобы не забывать

NEW YORK, Jan 30 (Reuters) — U.S. crude stocks rose more than expected last week, while gasoline inventories increased and distillate stocks drew, industry group the American Petroleum Institute said on Tuesday.

Crude inventories rose by 3.2 million barrels in the week to Jan. 26 to 419.5 million, compared with analysts' expectations for an increase of 126,000 barrels. Crude stocks at the Cushing, Oklahoma, delivery hub fell by 2.4 million barrels, API said.

Refinery crude runs fell by 826,000 barrels per day, API data showed.

Gasoline stocks rose by 2.7 million barrels, compared with analysts' expectations in a Reuters poll for a 1.8 million-barrel gain.

Distillate fuels stockpiles, which include diesel and heating oil, fell by 4.1 million barrels, compared with expectations for a 1.5 million-barrel drop, the API data showed.

U.S. crude imports fell last week by 385,000 barrels per day to 8 million bpd.

Памятка для желающих заняться доверительным управлением

- 30 января 2018, 12:42

- |

Извините, что опять наступаю на «больной мозоль», но речь сейчас пойдёт опять об убытках при доверительном управлении. Просто в комментариях мы мусолили тему о том, нормально это или нет, терять по -40%? И кто-то по-прежнему считает, что это нормально. Но лично я так не считаю. И мне бы было очень интересно посмотреть на такую картину, когда вы, в качестве управляющего, заявляете потенциальному инвестору: «Для меня абсолютно нормально сливать по -40%. Я регулярно это делаю, так что и ваши деньги ожидает такая же участь.» Интересно посмотреть реакцию инвестора на такое заявление))))

Коллега КРЫС рассказал нам, как ведётся управление большими деньгами в управляющих компаниях и НПФ. Кто ещё не прочитал этот материал – настоятельно рекомендую. И основной посыл его поста заключается в следующей фразе:

К чему этот пример? Управлять большими деньгами так же, как и небольшими. Вы торгуете %%. Не смотрите и не обращаете внимание на абсолютные цифры.

( Читать дальше )

Как разобраться в текущей ситуации по доллару? (мысли по рынку)

- 29 января 2018, 15:57

- |

Начну с того, что очень грустно наблюдать за текущей ценой в паре Gbp/Usd – ведь по сути, на этих уровнях я бы уже вышла в плюс. При условии, если хотя бы на 5% у меня был меньший объем.

Но все это уже в прошлом и ключевое слово “если бы”. Надо двигаться дальше. И строить свою работу исходя из текущих реалий.

Мысли по рынку или какой подход на текущий момент правильный?

Складывается впечатление, что рынок слишком негативно смотрит на доллар и недооценивает риски монетарной политики. Что вылилось в мощный тренд на ослабление доллара и безумную эйфорию на фондовом рынке.

В связи с чем возникают вопросы? Насколько это объективно. Для этого нужно понять, из – за чего продают доллар? Ведь кроме монетарной политики: есть опасения на тему торговых войн и рынок в целом испытывает недоверие к проводимой политики Д.Трампа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал