Избранное трейдера Илья Тарасов

Про Мечел, дочки и дивиденды

- 15 мая 2019, 01:13

- |

Пара мыслей про Мечел и его дочки.

В последние месяцы много разных ожиданий по дивидендам Мечела: кто-то ждёт их роста и выплаты каждый следующий год, кто-то говорит, что уже и в текущем году не заплатят.

Добавлю свои 5 копеек про Мечел и его дочки.

Начать нужно с Мечела.

Основная причина, по которой Мечел может перестать платить дивиденды изложена в статье 43 Федерального закона об акционерных обществах (Федеральный закон от 26.12.1995 N 208-ФЗ):

«Общество не вправе принимать решение (объявлять) о выплате дивидендов и не вправе выплачивать объявленные дивиденды по акциям, если на день принятия решения или выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда … либо станет меньше указанной суммы в результате выплаты дивидендов.»

Ситуация со стоимостью чистых активов Мечела:

Если ничего не изменится, то уже где-то в 2019 году стоимость чистых активов уйдёт в минус, и Мечел не сможет платить дивиденды.

Причина снижения стоимости чистых активов понятна – ежегодные убытки в отчете по РСБУ.

Причина убытков в том, что Мечел набрал займов у своих дочек и внучек, и проценты по кредитам «съедают» всю прибыль и даже намного больше.

Основная задумка этой заметки — получить конкретные цифры:

1) Какие доходы нужны Мечелу, чтобы не получать убытки в отчете по РСБУ?

2) Откуда Мечел может получить такие доходы.

2) Самый главный вопрос: хватит ли для покрытия убытков дивидендов и матпомощи от непубличных дочек или потребуются дивиденды от публичных дочек?

Начнём с первого вопроса — про убытки.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 21 )

Анонс торговых сигналов

- 15 апреля 2019, 19:09

- |

Введение

Многие, наверное, слышали о системе BWS, по которой я публично торгую уже много месяцев и сигналы которой каждый день выкладываю здесь на смартлабе. Эта система – не единственное, что у меня есть. Помимо этой системы у меня есть еще 3 торговых робота. Вот они:

- Робот CandleMax

- Робот AVP

- Робот PVVI

Сигналами этих роботов я и планирую с вами поделиться.

Роботы спекулятивные, среднее время удержания позиции составляет около 3 дней. Срабатывают редко, сигналы бывают не каждую неделю.

Тем не менее, каждый из этих роботов прошел проверку на статистике с первого дня торгов на МММВ и по 29.12.2018. И результаты, показанные этими роботами, просто поражают!

Описание роботов

Робот CandleMax

CandleMax – это единственная свечная модель, которая выдержала проверку на истории.

Здесь вы можете найти подробное описание этой свечной модели:

Тестирование рабочей свечной модели на исторических данных

( Читать дальше )

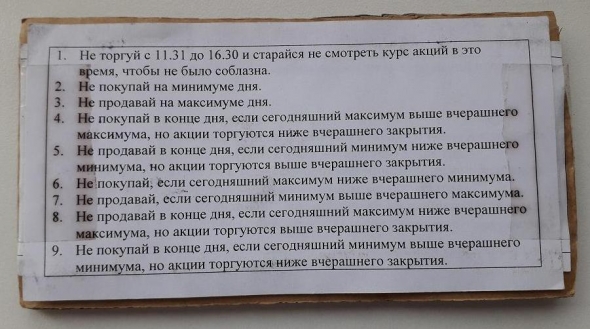

Табличка NineNot для трейдера

- 08 апреля 2019, 18:53

- |

Введение

В воскресенье 7 апреля я перебирал полки в шкафах, просматривая старые бумаги и выбрасывая те, которые уже не пригодятся. За долгое время накопилось много бесполезного хлама, который надо было выбросить. Какие-то старые чеки, квитанции, ненужные распечатки. Так я перебирал бумаги одну за другой, сортируя, что пойдет на выброс, а что еще может когда-то пригодиться, и вдруг на пол упала до боли знакомая старая затертая картонка. Боже мой! Как давно это было! Вроде бы не так уж давно, но на самом деле целую трейдерскую жизнь назад! Воспоминания нахлынули на меня…

Затертая замусоленная старая табличка, обычный кусок картонки и неаккуратно приклеенная скотчем распечатка. Но сколько денег она мне помогла заработать, а сколько денег благодаря ей я не потерял!

Табличка NineNot (9 “не”).

( Читать дальше )

Вторая система Татарина30.

- 16 марта 2019, 21:50

- |

Давайте попробуем потестить некоторые моменты и утверждения.

Формализуем ее так:

1. Вход по клозу в 18.40

2. Закрытие в 10.30.

3. Тест на фишках с обьемом от 300 лямов в день.

4. Все остальное как описано в системе

Утверждается что лучше когда закрытие сессии произошло на максимумах дня, даже указывается длина тени: 0,3%. Если больше то типа не надо.

В формализации которой я привел с точностью до наоборот, чем ближе закрытие дня к экстремумам, тем… хуже:

| Названия строк | Колич | Profit % | ± |

| >0.3 | 359 | 0,95 | 0,61 |

| <0,3 |

( Читать дальше )

Парадокс акций и облигаций

- 08 марта 2019, 10:20

- |

Поговорим о риске. Не будем углубляться в трейдинг. Возьмем самый простой риск применительно к самому пассивному инвестированию.

Некоторые слова многозначны. В академической традиции под риском в инвестировании обычно имеют ввиду волатильность актива. Акция сегодня по 1000, через месяц 900, через два 1200, через три – поживем-увидим. А банк тем временем начисляет свой процент.

Мне ближе иное значение. Волатильность неприятна, но не фатальна, к тому же бывает положительный риск. Упало на 30% за месяц – это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?

Давайте не путаться, к счастью, в русском языке много слов. Пусть волатильность будет волатильностью, а под риском будем понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша. Если портфель акций проседает на 10%, не беда. Сегодня просело – завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали

( Читать дальше )

11 инвестиционных уроков из ежегодных писем Уоррена Баффетта акционерам

- 08 марта 2019, 05:53

- |

Каждый год миллиардер Уоррен Баффетт пишет открытые письма акционерам своей компании Berkshire Hathaway. Этой традиции 40 лет, а в письмах

много интересного. Вот уроки, которые можно из них извлечь.

1. Покупайте акции компаний, которые будут приносить прибыль как минимум 10 лет

Когда люди покупают акции компаний, они одержимы их стоимостью и постоянно проверяют её. По мнению Баффетта, к покупке ценных бумаг нужно относиться как к приобретению бизнеса. «Если вы не хотите владеть акциями в течение 10 лет, даже не думайте покупать их хотя бы на 10 минут», — говорится в письме 1996 года.

Миллиардер призывает сосредоточиться не на цене бумаг, а на поиске компании, которая производит отличные продукты, имеет явные конкурентные преимущества и может обеспечивать вам стабильную прибыль в долгосрочной перспективе.

( Читать дальше )

900% или 20 миллионов и непроизнесённая речь на церемонии награждения ЛЧИ 2018 для защиты кармы

- 16 февраля 2019, 07:27

- |

Учитывая жёсткий регламент, естественно я не смог произнести речь, которую планировал, поэтому устраняю этот пробел на самом популярном сайте для трейдеров, чтобы сказать искренние слова благодарности всем тем, кто поделился со мной и другими победителями ЛЧИ 2018 своими деньгами и в качестве скромной компенсации дать советы, рождённые моим горьким жизненным опытом.

Просто я чувствую себя неловко перед ребятами, занявшими последние три места ЛЧИ 2018 в номинации «лучший трейдер-капиталист», которые потеряли по 20 миллионов рублей, а в общей сложности только у них на троих минус 73 миллиона рублей, не считая других трейдеров с отрицательной доходностью на полмиллиарда рублей включая трейдеров Смарт-лаба на 52 миллиона рублей (https://smart-lab.ru/lchi2018) и я переживаю, что они за свои убытки будут плевать в карму всем победителям, в том числе и мне, потому что в публичном конкурсе ЛЧИ они видят кому перетекли их денежки.

Эта мысль меня тяготит и я решил высказаться письменно, учитывая что мне не дали поблагодарить проигравших и поделиться опытом, чтобы вселить в них надежду и уверенность в собственных силах.

( Читать дальше )

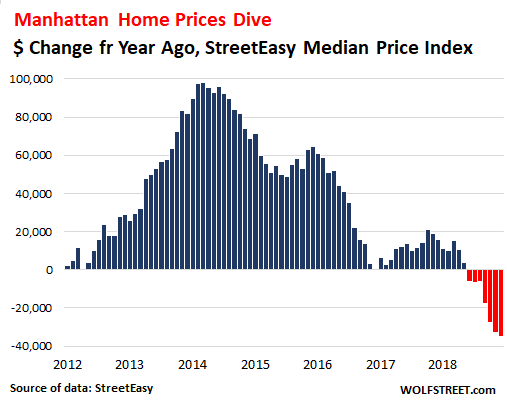

Крах недвижимости Нью-Йорка.

- 12 февраля 2019, 16:02

- |

Производные от недвижимости (ипотека, MBS) составляют примерно половину активов банковской системы США, поэтому обвал цен на недвижимость быстро приведет к кассовым разрывам в банковской системе и ее краху.

1. 52% недвижимости Нью-Йорка, которую предлагали к продаже год назад, так и осталась непроданной год спустя

2. В Манхеттене (это их сегмент «элитной недвиги») этот процент еще выше — 56%

3. И это несмотря на начавшийся обвал цен — медианная цена в Манхеттене сокращается 6 месяцев подряд, с ускорением

4. Это первое падение цен в Манхеттене с первой волны суперкризиса в 2008-2011

5. По Нью-Йорку в целом номинальные цены еще не валятся — изменение составило 1.7% по сравнению с тем же месяцем год назад, но с учетом инфляции (официальная годовая инфляция составляет сейчас 1.9%) это тоже падение реальных цен

6. Проблем больше всего именно в элитном сегменте, за год не удалось продать:

— 45% недвижимости ценой до $1 миллиона

( Читать дальше )

Моё выступление на конференции smart-lab - 06.10.2018 (полная версия)

- 08 января 2019, 16:18

- |

Кому интересно, скачать презентацию можно здесь: https://yadi.sk/i/uEGKWurNJ5xAfg

Под слайдами есть комментарии. Там я описываю всё чуть более подробно.

Видео выступления здесь: https://youtu.be/vlEQjHR_meI

На этот раз мне было интересно сделать небольшой обзор исследований на тему трейдинга. Мне было интересно взглянуть: как на трейдинг смотрит академический мир? Выступление это, канеш, чуть менее интересное, чем первое, и возможно даже слегка занудное, но всё-таки полезное.

В конце мне задали несколько хороших вопросов. Как я вижу сейчас, мне не удалось ответить на них развернуто. Видимо, по той причине, что я не успевал думать и волновался, а также потому что исследований - бесчисленное множество, а мне удалось проанализировать лишь небольшое их количество (около 15).

Попробую еще раз ответить на них здесь:

Вопрос №1:

( Читать дальше )

Лучшие бумаги 2018 года. Подробный анализ.

- 30 декабря 2018, 14:24

- |

Лучшие бумаги 2018 года. Подробный анализ.

Введение

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие никак не могут вырасти или даже падают из года в год.

В своей самой первой статье на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими. Вот эта статья:

Как обогнать индекс (пример выигрышной торговой стратегии)

В той первой своей статье я привел годовые цены закрытия 30 наиболее ликвидных бумаг на момент написания статьи, начиная с 2005 года и заканчивая 2017. Возможно, кому-то будет интересно, как же лучшие бумаги по итогам 2017 года пережили непростой 2018 год, какую прибыль или убыток они принесли их владельцам. Ответ на этот вопрос вы и найдете в данной статье.

Итоги 2018 года

Вчера я написал небольшой пост под названием “Лучшие бумаги 2018 года”

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал