Избранное трейдера Holod_Dmitry

То о чем обычно молчат и никогда не скажут

- 04 марта 2016, 19:41

- |

Для чего приходят люди в трейдинг?

— Как правило из за денег, по сути которому нет предела. Также из за образа «жизни» трейдера, возможность работать в любой точке мира сего. Вобщем деньги, да свобода) Однако, мало кто ВИДЕЛ таких людей вживую… Именно вживую, я не говорю про статьи где-нибудь в Forbes, или на каком-нибудь роилке в Youtube, где якобы «миллионер» обучит Вас ща 500$, зашибать на рынке миллионы...

Так кто же может Вам помочь научиться зарабатывать деньги?!- Рынок. Да, да самый простой рынок. Вам не надо никуда ходить, что-то покупать, нужно просто всецело посвятить себя, свое время на изучение рынка. В тишине, одному, не отвлекаясь...

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 17 )

Возможная причина рывка в золоте найдена - судьба бумажных шортов похоже начала их настигать

- 04 марта 2016, 18:16

- |

Может ли ГЛД быть следующим? Что насчет Комекса? Заявление о прекращении поставки металлом и переходом на сеттлмент в долларах по курсу фикса? Час расплаты настал?

Оригинал

Если хотите купить — это может быть последние возможности.

5 советов от Джесси Ливермора

- 04 марта 2016, 11:56

- |

Джесси Ливермор — культовая фигура в трейдинге. Во время обвала рынка в 1929 году, он заработал более 100 миллионов долларов. Это эквивалентно миллиарду долларов в наши дни. При этом, он торговал только на собственном счете, не работая в хедж-фонде и не привлекая средств других людей. Джесси Ливермор родился в 1877 году. Хотя с тех пор технологии существенно изменились, его книга «Как торговать акциями», а также книга Эдвина Лефевра «Записки биржевого спекулянта», где описано начало трейдерской карьеры Ливермора (имя героя изменено), до сих пор являются важным обучающим материалом для трейдеров.

Джесси Ливермор — культовая фигура в трейдинге. Во время обвала рынка в 1929 году, он заработал более 100 миллионов долларов. Это эквивалентно миллиарду долларов в наши дни. При этом, он торговал только на собственном счете, не работая в хедж-фонде и не привлекая средств других людей. Джесси Ливермор родился в 1877 году. Хотя с тех пор технологии существенно изменились, его книга «Как торговать акциями», а также книга Эдвина Лефевра «Записки биржевого спекулянта», где описано начало трейдерской карьеры Ливермора (имя героя изменено), до сих пор являются важным обучающим материалом для трейдеров.

В конечном счете, Джесси Ливермор сосредоточился на свинговой и долгосрочной торговле. Но начинал он в качестве дейтрейдера, и именно на этом заработал свое первое состояние. Приведем пять советов, которые будут полезны для дейтрейдеров. Этим советам почти 100 лет, но они все так же актуальны, как и в то время.

( Читать дальше )

Золото. Отчеты COT от 23.02.2016 или почему на фоне общей эйфории у меня медвежье настроение.

- 04 марта 2016, 09:19

- |

Сегодня я не планировал писать этот пост, хотел дождаться свежих отчетов COT от 1 марта, которые выйдут уже вечером. Но стремительно развивающиеся события последних дней, а также пост уважаемого мной Дмитрия Солодина (smart-lab.ru/blog/314355.php), побудили меня опубликовать свое вью по рынку золота на пару дней раньше. К тому же сегодня выходят Non-Farm Payrolls, и высока вероятность того, что развязка наступит уже сегодня, а не 16-го марта после заседания ФРС и решения по процентной ставке.

В предыдущих своих постах с анализом отчетов COT по золоту (http://smart-lab.ru/blog/286885.php), (smart-lab.ru/blog/295317.php) я прогнозировал падение в конце октября и рост в начале декабря 2015 года. Собственно, все так и произошло. Правда, до начала роста золото находилось в консолидации почти 2 месяца, что еще раз подчеркивает то, что отчеты COT больше опережающий индикатор.

Снова я вижу хорошую возможность для получения прибыли от продажи золота в краткосрочном периоде. Даже не смотря на стремительный бычий тренд и всеобщую эйфорию, когда пошли разговоры о скором достижении цены на золото в $1.400-1.500 и даже $2.000 за унцию. На рынке возможно все, и такой вариант развития событий я не исключаю. Но не сейчас. Мое мнение основано в первую очередь на анализе отчетов COT и позиций, которые занимают на данный момент основные игроки на рынке золота. Ситуация схожа с концом октября 2015 года, но есть некоторые нюансы. Я постараюсь не так подробно останавливаться на конкретных цифрах (их вы можете сами посмотреть в табличках), а больше внимания уделить анализу сложившейся ситуации. Сорри, но картинок будет много, без этого никак, надо наглядно все видеть.

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

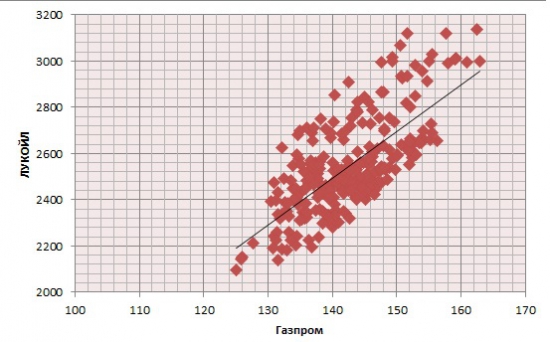

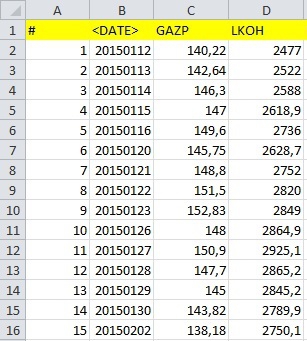

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

R. Считаем корреляцию.

- 04 марта 2016, 03:23

- |

Вчера на СмартЛабе был размещен пост Как построить корреляционную матрицу (для парной торговли) в Excel, собравший аж 150 "+".

Решил тоже попрактиковаться и написать под эту задачу код в R. Важным преимуществом R является наличие пакета rusquant, который позволяет автоматически получать котировки с Финам в любом таймфрейме (в т.ч. в тиках), что существенно экономит время по сравнению с ручной обработкой в Excel.

Код на R приведен ниже:

- Файл c кодом можно скачать тут.

- Файл с названиями тикеров: для примера 1 тут, для примера 2 тут. Эти файлы используется для ввода тикеров в программу, т.к. прописывать тикеры вручную непосредственно в коде при их большом количестве не удобно.

- Время загрузки данных с Финам по 79 тикерам составило 84 секунды, т.е. примерно по 1 сек. на тикер. А сколько бы ушло на ручную загрузку для Excel сложно представать.

Результаты:

( Читать дальше )

Как в разы увеличить свой капитал и на что еще можно рассчитывать, инвестируя в акции?

- 01 марта 2016, 09:45

- |

Прежде чем рассказать, каким образом любой из нас может стать совладельцем различных бизнесов, таких как Газпром, Лукойл, Сберанк и т.п. стоит рассказать о том, чем это может сулить новоявленным акционерам и какие потенциальные выгоды может принести.

Чтобы быть более наглядным, приведу примеры.

Акции:

АО ПРОТЕК (фармацевтика) — доходность акций за последние 2 года 100%

АО ФОСАГРО (потреб. товары) — доходность акций за последние 1,5 года 100%

АО ММК (металлургия) — доходность акций за последние 2 года 252%

АО ВСМПО-АВСМ (металлургия) — доходность акций за последние 2 года более 100%.

АО БАШНЕФТЬ (нефть и газ) — доходность акций за последние 1,5 года более 150%

Думаю понятно, о каких доходностях может идти речь, и примеров можно привести еще очень много. Конечно, не все истории такие, если посмотреть графики за 2008 год, на время кризиса, то котировки практически всех ценных бумаг падали еще более стремительно.

Но, не уставая повторять о том, что инвестиции не рискованы, рисковано быть не грамотным инвестором, мне очень хочется, чтобы как можно большее количество людей открыли для себя новые варианты и способы прироста своих капиталов. И покупка акций различных компаний должна стать одним из этих способов.

Итак, Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Думаю, в целом ситуация понятна. Давайте теперь подробнее разберемся в определениях:

( Читать дальше )

Как не-покупать квартиру в новостройке? // Иван Кудояр

- 29 февраля 2016, 12:28

- |

Цитата: По специфике работы, меня часто приглашают для оценки документов и всевозможных рисков при покупке квартиры в новостроях. Хочу поделиться своими соображениями и некоторыми цифрами, а также признаниями сотрудников отделов продаж некоторых строительных компаний.

— 3 из 10 инвесторов привлекают юриста или сами являются юристами. То есть семеро покупателей вообще не обращаются за квалифицированной помощью.

— 1 из 10 инвесторов принимает окончательное решение о покупке квартиры после первого же посещения стройки и поверхностного общения с менеджерами отдела продаж.

— 6 из 10 покупателей черпают информацию о застройщике из специализированных форумов. Принимают решение об инвестировании в ту или иную стройку на основании общепринятого мнения в интернете.

— 5 из 10 клиентов вообще не интересуются разрешительной документацией на строительство. Максимум смотрят договор с застройщиком, схему инвестирования и рассрочку в платежах.

( Читать дальше )

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

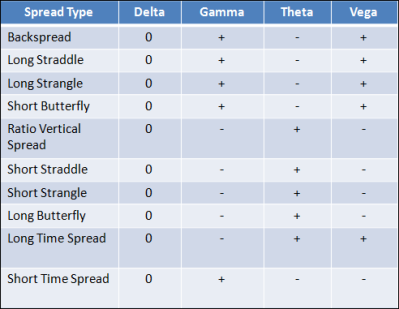

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

Не следует смотреть на вариационную маржу, а вот на это стоит

- 29 февраля 2016, 10:37

- |

Я придумал для себя кое-что другое, что будет заменять мне вариационную маржу, когда очень хочется посмотреть на профит.

Дело в том, что вариационная маржа — это не гарантированный профит. Она превращается в профит, только если ты фиксанешь позицию. Но системный трейдер всегда дает прибыли течь и никогда не фиксирует на самых хаях, он всегда выходит по стопу или по цели.

Я думаю, что надо смотреть только на свой гарантированный профит, чтобы избегать лишних эмоций. Гарантированный профит — это тот профит, который ты получишь, если сработает твой стоп. Он меняется, только когда ты двигаешь свой стоп.

Так вот, я написал модуль к своему роботу, который считает гарантированный профит в рублях и долларах. Ниже код на QPILE:PROFIT_USD = (STOP_LOSS — LAST_TRADE_PRICE) * LOTSIZE * TOTAL_NET

USD_RUB = GET_VALUE(GET_PARAM_EX(USD_RUB_CLASSCODE, USD_RUB_SECCODE, «LAST»), «PARAM_VALUE») + 0 ' Курс доллара

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал