Избранное трейдера Holod_Dmitry

Toп-50

- 24 февраля 2016, 00:23

- |

для любителей сравнивать себя с фондами, если вы не торгуете миллиард а даже врядли миллион, для вас открыто в сто раз больше возможностей. нацеливание на результат 20% годовых с парой миллионов рублей просто означает расписаться в посредственности и непритязательности

- комментировать

- ★10

- Комментарии ( 27 )

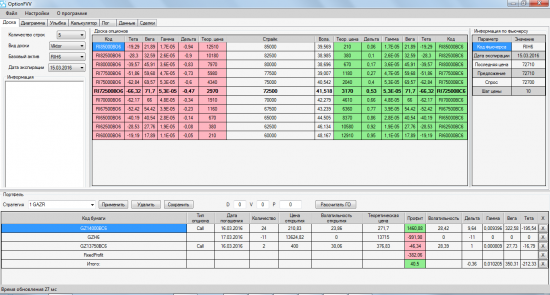

Анализатор опционных позиций. OptionFVV. Версия 1.0

- 23 февраля 2016, 22:24

- |

Здравствуйте дорогие друзья!

Поздравляю все мужчин с праздником!!!

Я переписал свой анализатор опционных позиций из экселя на C#. Пишу в visual studio 2010.

Кстати я только начал изучать этот язык и это моя первая программа на этом языке. Так что мы с Тимофеев вроде как коллеги по цеху ;)

Начну со слов благодарности:

1. Евгению, за его комментарий, собственно именно оно заставило меня задуматься о том что все равно придется все переписывать с экселя, рано или поздно, пусть уж лучше рано.

Вот его комментарий «А вы подумайте, что дальше будет еще больше написанного, и тогда еще больше будете переписывать.». Хотя помню в первой версии программы он меня пытался отговорить от написания своего анализатора. Как хорошо, что я не податлив на чужое мнение. И то что я проделал такой путь ни грамма не жалею, наоборот есть еще большее желание развивать свой софт.

2. Всем тем кто согласился тестировать сырую версию моего анализатора, за их терпение и подсказки. Их было 4 человека Сергей, Дмитрий, Дмитрий и Максим (они знают про кого я говорю).

3. Есть еще один человек которому я благодарен, его к сожалению нет на смарт-лабе. Это профессиональный программист, на сайте MQL5 он известен как «Dmitriy Skub». Он мне периодически подсказывал по самому коду программы.

Собственно рассказывать особо нечего про программу, я её постарался сделать подобной экселю с тем же функционалом, только вот дизайн сделал так как мне хочется, в экселе я так сделать не мог.

Просто приведу пару скриншотов программы:

Доска:

Диаграмма:

( Читать дальше )

Как я (Супертрейдер) успешно торгую долгосрочно, среднесрочно и интрадей.

- 23 февраля 2016, 13:21

- |

Начнем с моих долгосрочных сделок. Как известно, именно я пропагандировать на Смартлабе покупать акции металлургов. Северсталь по 267,5, НЛМК по 52,69 и ММК по 7,337. Все это подтверждено блогами. 250% без плечей за 2 года не торгуя весьма неплохо.

Не буду углубляться в подробности, почитайте, там все есть: все причины, по которым нужно было покупать металлургов.

Перейдем к среднесрочным сделками. Я приводил простой понятный график Сберегательного банка 8 февраля. И рекомендовал покупать его акции по 94 рубля с целью 104 рубля за период от 2 недель до 1,25 месяца. Это также подтверждено блогом. В чем особенность сделки? Прежде всего в его простоте:

( Читать дальше )

Чему я научился у западных хедж-фонд менеджеров :)

- 23 февраля 2016, 09:37

- |

Есть одно отличное правило у управляющих активами:

“Когда волатильность на рынке высокая, мы торгуем краткосрочные сделки внутри дня. Когда волатильность низкая, мы торгуем портфель в среднесрок.”

В итоге я вывел для себя правило: торговать внутри дня только в периоды высокой волатильности на рынке. Есть несколько способов подсчета волатильности. В основном все пользуются формулой рассчета по опционам, либо смотрят индекс волатильности по конкретному активу. Но не у всех активов есть график индекса волатильности или соответствующий рынок опционов. Поэтому я для себя вывел простой способ подсчета. Запрограммировал его в индикатор, и теперь в верхнем левом углу он мне каждое утро сообщает, есть смысл торговать сегодня или можно заняться другими делами.

В периоды низкой волатильности сделки тоже есть, и даже иногда отличные с шикарным соотношением риск — прибыль. Но на длинной дистанции все равно большое количество убыточных сделок и сделок с низким потенциалам сводит всю

( Читать дальше )

Разрушители легенд. "Ударный день", Продолжение

- 22 февраля 2016, 15:24

- |

Продолжаем предыдущее исследование. Смотрим как ведут себя акции при большом движении, а точнее при дневном движении на 3%.

Выясним, что лучше:

открывать позиции по ценам закрытия в этот же день или покупать на открытии следующего дня?

Исходные данные: 2010 — 2016 год.

Анализируемые акции: Газпром, Сбербанк, ВТБ

Для начала немного статистики за исследуемый период:

- Газпром, дневные изменения, % — среднее: -0.03791, медиана:-0.08725

- Сбербанк, дневные изменения, % — среднее: -0.005623, медиана: -0.047940

- ВТБ, дневные изменения, % — среднее: -0.01411, медиана: -0.09596

Таким образом, в среднем, покупая выбранные бумаги на открытии и продавая их на закрытии, Вы теряете деньги.

Покупая акции на закрытии в день, когда произошло движение на 3% и удерживая их до закрытия следующего дня, мы получим следующие результаты (красным штрихом на графике обозначена медиана):

( Читать дальше )

Изучение C#

- 22 февраля 2016, 14:18

- |

Поставьте плюс чтобы вышло на главную!

Как купить облигации и почему они надежнее и выгоднее депозита?

- 20 февраля 2016, 22:52

- |

Интересная статистика, основанная на результатах исследования рейтингового агентства Standard &Poor’s о финансовой грамотности граждан разных стран, показало, что по части финансовой грамотности (причем в самых простых вопросах) граждане России занимают одно место с гражданами Камеруна, Мадагаскара и Того, а уступают Зимбабве и Монголии.

Не очень приятная статистика, особенно учитывая текущую ситуацию в Российской экономике. Очень хочется эту статистику поправить и в первую очередь считаю важным рассказать о таком способе получения инвестиционного дохода как облигации. Именно вложения в облигации, на мой взгляд максимально недооценены и непопулярны в обществе, не смотря на то, что заслуживают огромного интереса.

Обычный ассоциации со словом облигации возникают примерно следующие: низкодоходные, сложные, рискованные.

Теперь предлагаю сравнить по ряду параметров облигации с банковским вкладом.

Но прежде чем начать, пару слов про облигации.

Облигация — это долговая эмиссионная ценная бумага, выпускаемая эмитентом (государством, компанием, муниципалитетом) и гарантирующая ее владельцу возвращение ее номимальной стоимости в оговоренные сроки, а также получение по ней дополнительного дохода. Дополнительный доход часто выплачивается посредством купона (регулярного платежа по облигации).

Если говорить более простым языком, покупая облигацию вы становитесь кредитором эмитента данной облигации и соответственно ваш доход: сумма кредита, которую вам вернут + процент.

Далее, чтобы сразу снять вопрос о том, что облигация — это рискованная бумага, мы будем говорить только об ОФЗ, то есть облигациях выпущенных государством. Это, к слову, наиболее надеждный инструмент инвестирования из всех теоретически возможных внутри РФ.

Как торгуются облигации - ОФЗ торгуются на фондовом рынке, то есть, чтобы их купить, вам нужно иметь брокерский счет. Сам процесс выглядит следующим образом. Каждый выпуск облигаций ОФЗ (а их может быть много) имеет свои условия: свой купон (% доходности), выраженный в рублях, свой период выплат (как правило купон выплачивается раз в полгода), свой номинал (как правило 1 облигация = 1000 рублей) и свою дату погашения (в эту дату вам вернется номинал облигации — 1000 рублей).

В идеальном варианте процесс покупки может выглядеть так: Вы положили на брокерский счет 10 000 рублей, что позволило вам купить 10 облигаций по 1000 рублей. Купон по облигации составляет 50 рублей, период выплаты 182 дня, дата погашения 31.12.2020 года. Это значит, что до конца 2020 года каждые 182 дня (пол-года) за одну облигацию вы будете получать по 50 рублей, а 31.12.2020 года за каждую облигацию вам вернется по 1000 рублей. Таким образом годовую доходность за год можно посчитать как 50*2/1000 = 0,1 или 10% годовых (выплата купона два раза за год). Пока не слишком доходно, но у облигации есть целый ряд интересных преимуществ.

( Читать дальше )

Как определить кукла на рынке?! Ответы здесь.

- 20 февраля 2016, 15:47

- |

Приветствую всех господа.

Записал пример работы крупного игрока, кукла, маркет мейкера. Если вы досмотрите данное видео до конца, то у вас будет понимание, на что стоит обращать внимание при торговле на рынке. Делюсь своим опытом + сделка)

Мои интересные топики, которые возможно помогут:

Как торговать ложный пробой http://smart-lab.ru/blog/308489.php

Как торговать пробой уровней http://smart-lab.ru/blog/309278.php

Как торговать пробой уровней Часть 2 http://smart-lab.ru/blog/310523.php

Если вам понравилось видео, или оно было полезно, поставьте +++, спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал