Избранное трейдера iMAG

Когда ФРС начнет поднимать ставку?

- 22 марта 2015, 19:48

- |

Так делает не только ФРС но и другие центробанки, например банк австралии

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 52 )

20 фактов про смартлаб в 2025 году, часть 2

- 21 марта 2015, 14:01

- |

Говорят что шутка повторенная дважды уже не смешная. Но в предыдущем посте цель поржать была на последнем месте, так что продолжаем.

Итак. 2025 год.

1. В посте ситуация на текущий момент Роман Андреев выкладывает одну и ту же картинку и текст уже месяц, но всё равно никто не замечает так как нет времени читать, надо набивать лайки.

2. Все Российские брокеры работают только через квик и метатрейдер, остальное глючное г@вно ни у кого так и не получилось довести до

нормального состояния.

3. Тслаб выпускает 64 бит версию для квика совместимую с любым брокером. Но лимитные заявки в ней решено вообще отключить, так как с ними много проблем.

4. Герчик выкладывает статью что возможно уровни работают не так хорошо как раньше, ученики стали зарабатывать только 250% годовых, хотя раньше было больше 500.

5. В топе смартлаба 2 бьютиблогерши, бородатая женшина и Денис Борисов.

6. Хомяк случайно находит видео с огурцом доктора Петра Попова, делится открытием, пост в лучшем за неделю.

( Читать дальше )

Никогда в истории такого еще не было!

- 21 марта 2015, 11:23

- |

Я думаю, что абсолютное большинство из нас столкнется впервые с началом повышения процентных ставок в США.

Последний раз это было больше 10 лет назад, и даже если кто-то уже торговал в то время, скорее всего не обращал внимания на этот аспект анализа рынка.

Есть примеры повышения ставок в других странах, но они не идут ни в какое сравнение по масштабу воздействия с повышением ставки в Америке.

В Америке эмитируется главная мировая резервная валюта, и больше половины денежных операций в мире осуществляется в этой валюте.

В Америке огромное количество инструментов денежного рынка, огромное количество деривативов, связанных с процентными ставками.

ЭТО РЕАЛЬНО МОЖЕТ БЫТЬ ТЕКТОНИЧЕСКИЙ РЫНОЧНЫЙ СДВИГ.

Я хотел бы немного порассуждать на эту тему.

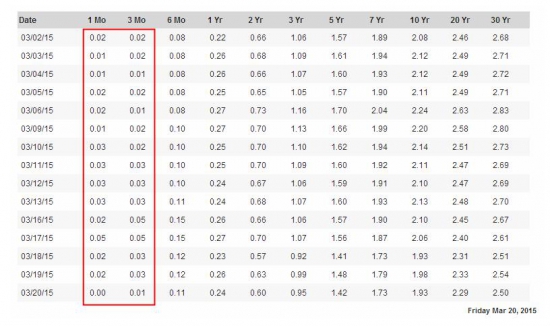

Давайте посмотрим на таблицу доходности американских казначейских бумаг.

Хочу обратить ваше внимание на самые краткосрочные обязательства американского правительства – векселя.

( Читать дальше )

КУЕ от ЕЦБ

- 06 марта 2015, 09:04

- |

5 мар (Рейтер) — Европейский центробанк опубликовал основные

детали программы скупки облигаций общей стоимостью 1 триллион

евро, которая продлится до сентября 2016 года. Ниже представлены

выдержки из его заявления.

* Евросистема будет использовать внутреннюю ориентировочную

ставку, координируя свои покупки, при этом национальным

центробанкам может быть предоставлена некоторая гибкость в том,

как скупать свои доли среди многообразия доступных инструментов.

Необходимость в предоставлении такой гибкости и свободы

действий национальным центробанкам будет оценивать управляющий

совет, который может скорректировать свою концепцию реализации

программы в этом отношении на основании полученного опыта.

* Доля скупки на домашнем рынке национального центробанка

определяется разъяснением ЕЦБ о капитале, при этом национальные

центробанки будут концентрироваться исключительно на своих

домашних рынках. На своих домашних рынках национальные

центробанки будут иметь некоторую гибкость, чтобы выбирать между

покупкой ценных бумаг центрального правительства и ценных бумаг

некоторых органов, существующих в соответствующих юрисдикциях.

* Чтобы избежать получения блокирующего миноритарного пакета

в случае реструктуризации долга, включающей пункты о

коллективных действиях, необходимо применение ограничения доли

эмиссии в 25 процентов. Этот лимит эмиссии также покрывает уже

существующие портфели суверенных бондов во владении Евросистемы,

приобретенные в рамках Программы скупки активов (согласно

которой 25-процентное ограничение доли эмиссии не применялось во

время покупки), и любые другие портфели, принадлежащие

центробанкам Евросистемы.

Подобным же образом, лимит эмитента в 33 процента — это

средство для того, чтобы защитить функционирование рынка и

формирование цен, а также снизить риск того, что ЕЦБ станет

доминирующим кредитором правительств еврозоны. С этой целью

лимит в 33 процента будет применяться ко всем допустимым активам

с остаточным сроком погашения от 2 до 30 лет. Лимит эмитента в

33 процента применяется к объединенным пакетам облигаций в

рамках всех программ скупки.

* Эти лимиты эмитента будут основываться на номинальной

стоимости.

* Покупки будут производиться ЕЦБ и национальными

центробанками у их действующих контрагентов, включая

контрагентов, с которыми они торгуют в рамках своей собственной

инвестиционной деятельности, покупая бумаги, номинированные в

евро.

* ЕЦБ будет координировать скупку активов внутри

Евросистемы. ЕЦБ не будет покупать долговые бумаги, выпущенные

определенными международными или наднациональными институтами,

расположенными в еврозоне. В соответствии со специализированным

подходом только несколько национальных центробанков будут

покупать бумаги, выпущенные европейскими наднациональными

институтами, но эта специализация не будет зависеть от

местонахождения этих международных и наднациональных институтов.

* В рамках программы не будет скупки на первичном рынке, вне

зависимости от типа ценных бумаг, так как подобные покупки не

допускаются статьей 123 Договора о функционировании Европейского

Союза.

* Намерение состоит в том, чтобы быть нейтральными для

рынка. Евросистема хочет создать так мало искажений, как это

возможно. В то же время строгой цели не будет, но будет

применяться гибкий подход, а также будут приниматься во внимание

сравнительная стоимость облигаций и ликвидность бумаг с

различными сроками погашения.

* У программы нет заданного срока действия.

*Покупки в целом будут взвешены по номинальной непогашенной

задолженности, с допустимым оставшимся сроком обращения на время

покупки от 2 до 30 лет, при этом во внимание будут приниматься

ограничения эмиссии и эмитента.

* Ограничение срока обращения означает, что Евросистема

будет покупать только те ценные бумаги, которые на момент

покупки имеют оставшийся срок обращения не менее 2 лет

(например, покупка бумаг с оставшимся сроком обращения в 1 год и

364 дня невозможна), и максимальный оставшийся срок обращения

Драги про программу QE от ЕЦБ:

- 05 марта 2015, 16:33

- |

- стартуем 9 марта

- будем покупать ABS и обеспеченные облигации

- будем покупать до сентября 2016

- мы уже видим позитивное влияние от плана покупки облигаций (QE)

- будем покупать пока инфляция устойчиво не изменится

- динамика денежного и кредитного рынков улучшается

- видим более благоприятное развитие экономики

- восстановление экономики расширяется и упрочняется

- прогнозируем рост ВВП на уровне 1.5% в этом году, 2016: 1.9% 2017: 2.1%

- прогнозы по росту повышены из-за: нефти, слабой валюты, политики ЕЦБ

- риски для прогноза по ВВП — на стороне снижения, но риски эти снижаются

- инфляция будет очень низкой в ближайшие месяцы или даже отрицательной

- прогноз по инфляции 2015: 0%, 2016: +1.5%, 2017: 1.8%

- прогнозы по инфляции снижены из-за цены на нефть

Что-то странное происходит в Европе

- 02 марта 2015, 23:07

- |

Покупка облигации с отрицательной доходностью означает, что покупатель ожидает не получить доход от своих инвестиций, в наоборот, желает заплатить эмитенту за саму возможность владеть таким долгом. На первый взгляд это выглядит абсурдом. Ведь покупка такой облигации – это гарантированная потеря денег. Тем не менее, это факт. И этот факт подтверждается такими цифрами от JPMorgan.

— около 1,7 трл. долларов облигаций стран Еврозоны со сроком погашения более 1 года имеют отрицательную доходность. И еще 1 трл. могут добавить облигации Швеции, Швейцарии и Дании.

( Читать дальше )

Как кухни "помогают" трейдерам приуменьшить депозиты

- 02 марта 2015, 12:16

- |

В этой статье я буду приводить конкретные примеры схем B-Book брокеров.

Начнем!

А начнем мы с обзора небольшой компании, сейчас она уже 2 года как банкрот.

Компания на 5 сотрудников, но посмотрите каких результатов достигла команда за столь

короткий срок.

На рисунке выше мы видим, сколько компания заработала всего за один день (почти 196 тыс. долларов).

Данные средства переходят в графу «доход компании».

Естественно, не все дни компании были такими светлыми,

так как брокер типа B-Book дает «бесконечную» ликвидность и возможность заработка

на сильных скачках во время публикации новостей. Но бывают и случаи проскальзывания

и сделка не открывается по заданной котировке, но об этом далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал