Избранное трейдера Иван Золотов

Мой портфель на 500 000$ ⚡️

- 23 марта 2021, 14:13

- |

Это 17-ой отчёт. Предыдущий можете посмотреть здесь.

- 1-ая цель, создать портфель на 10 000 000 руб. (выполнено 28.09.2020);

- 2-ая цель, создать портфель на 500 000$.

- старт инвестированию дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 271 407$ (20 541 065 руб.);

- текущая прибыль с начала инвестирования:+4 145 698 руб.;

- текущая доходность годовых: +17%

- времени с начала инвестирования: 3 года 7 месяца 26 дней.

Всем привет! Напомню что ранее моя цель была создать портфель на 10 млн. руб., и я её закрыл в прошлом году. Пришло время двигаться дальше, следующая моя цель создать портфель на 500 000 USD, временных рамок для достижения цели не ставлю.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 212 )

Брокер Сбербанк Справка 2-НДФЛ

- 23 марта 2021, 14:09

- |

Приветствую всех читающих! До написания данной статьи мною потрачено достаточное время, но не найдя ответ на просторах интернета прошу помочь разобраться в формировании справки 2 НДФЛ налогообложения брокерского обслуживания в частности брокер Сбербанк.

За неполный 2020 год проводились сделки на фондовом рынке (и только). При заказе справки за 2020 год зачем-то нужно ждать конца марта несмотря на то, что налогообложение проводится за каждый месяц в электронном (я так думаю) виде и итог (справка) это простая формула сложения удержанного за каждый месяц налога.

Короче в справке брокера в колонке «ДОХОД» указан ОБОРОТ за налоговый период в сумме 40 млн., в личном кабинете ФНС 41 млн. Уже расхождение. У брокера убыток, в ФНС налог подлежащий уплате. Как так?

Попытки прояснить что-либо в службе поддержки брокера увенчались «написать претензию», написал 20 февраля, далее 3 (!) письма от Сбербанка с «необходимо дополнительное время» и как результат сегодня:

( Читать дальше )

Краткий обзор портфелей PRObonds. Опережаем облигационный рынок, в т.ч. и высокодоходный

- 23 марта 2021, 06:52

- |

На текущие доходности портфелей, которые рассчитываются за последние 365 дней, всё еще оказывает большое влияние прошлогодняя коррекция. Из-за эффекта низкой базы портфель PRObonds #1 показывает в моменте 18,5% годовых. Портфель #2 такого эффекта не имеет в силу слабой просадки в прошлом марте, его годовая доходность – 11,5%.

С начала 2021 года результаты более близкие: 9,4% годовых у портфеля #1, 8% годовых у портфеля #2. Результаты на фоне общей динамики облигационного рынка неплохие. С начала наступившего года индекс полной доходности гособлигаций теряет 3,6%, индекс корпоративных облигаций в минусе на 0,7%, индекс высокодоходных облигаций Cbonds за неполные 3 месяца вырос, но чуть более чем на 7% годовых.

Вообще, облигационным рынком овладевают апатичные, если не панические настроения. Это хорошо для будущего, поскольку отношение участников рынка к его перспективам, как правило, противоположно этим перспективам. Хотелось бы, конечно, или стабилизации, или роста котировок на рынке в целом. Это позволило бы нарастить доходность и наших портфелей. Однако если рынок продолжит снижаться, мы повторим стратегию прошлой весны, когда на общей панике и находясь в относительно глубокой просадке, портфели меняли менее просевшие позиции в ВДО на более просевшие. С нормальным пониманием того, что цены облигаций редко отражают реальное финансовое положение их эмитентов. Год назад эта стратегия позволила достаточно быстро восстановить результаты, и в итоге, завершить год с облигационной доходностью выше 14%.

( Читать дальше )

Главная угроза для мировых фондовых рынков на текущий момент

- 23 марта 2021, 00:25

- |

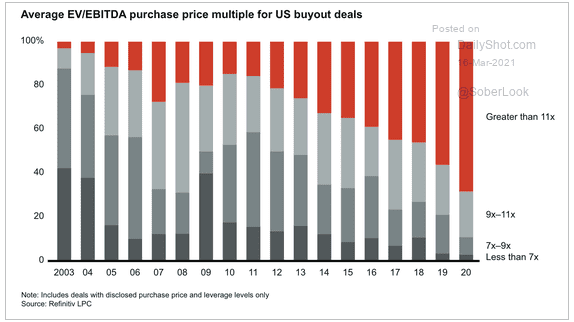

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

( Читать дальше )

Ловушка для инвестора - дивиденды

- 22 марта 2021, 18:06

- |

Большинство из нас рассчитывает на то время, когда станет жить на пассивные доходы от своих инвестиций. Однако расставленные ловушки людей «с деньгами», будут постоянно вставлять палки в колёса нашей колеснице, везущей кого-то к раннему выходу на пенсию, кого-то к «пенсионной страховке», а где-то и к наследству своим потомкам…

Обратите свой взор на странице интернета. Куда ни глянь, везде реклама инвестиций в акции, облигации, ETF, ПИФы, хренифы, лохотроны и бизнес. Остановимся, для начала, на дивидендах.

Чем дивиденды отличаются от других «пассивных» инвестиций? Ну, во-первых, по ним могут ничего и не заплатить. С чего мы решили, что их будут платить вечно? Это же не гарантия пенсионных отчислений (аххах), которые вам государство обязуется выплачивать (аххахахаха), по достижению вами определённого возраста. Поэтому нужно ожидать, что произойдёт некий «облом», о котором будет написано ниже.

( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

Гендиректор Ленты пророчит разорение российского ритейла.

- 18 марта 2021, 13:18

- |

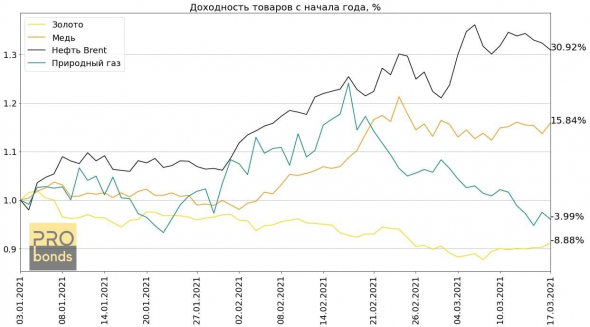

Динамика товарных активов с начала года

- 18 марта 2021, 06:23

- |

За прошедшую неделю (05.03.2021-12.03.2021) цена природного газа снизилась на 3.64% (-3.99% с начала года),

Золото выросло на 1.63% (-8.88% с начала года),

Медь выросла на 1.4% (+15.84% с начала года),

Нефть Brent снизилась на 0.66% (+30.92% с начала года),

Индекс CRB (The Thomson Reuters), включающий в себя 19 различных промышленных товаров, за прошлую неделю вырос на 0.18% (+15.3% с начала года).

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Собираем алгоритм из книги Quantitative Grid Trading: How a Fisherman Beats Wall Street в TSLab!

- 17 марта 2021, 17:55

- |

Недавно к нам в руки попала достаточно редкая и дорогая книга Quantitative Grid Trading: How a Fisherman Beats Wall Street (автор Frank W Linn). Мы даже начали разбирать описанные в ней алгоритмы на нашем первом стриме, но материал оказался настолько объемным, что нам просто не хватило бы времени на создание скрипта в прямом эфире.

Было принято решение рассмотреть один из приведенных в книге алгоритмов и на его основе собрать готовый скрипт для вас. Наш коллега Алексей Горбунов записал видео с подробным описанием процесса разработки этого скрипта в TSLab.

🎥 Ознакомиться с видео можно по ссылке:

( Читать дальше )

Как выиграть у опасного «стадного импульса»

- 16 марта 2021, 20:30

- |

Мы все любим недорогие покупки… ...

Если только они не появляются на фондовом рынке.

Причина сводится к неопределенности. Мы знаем, сколько должны стоить фрукты и овощи у бакалейщика — но мы гораздо менее уверены в том, сколько платить за акции голубых фишек или акции индекса S&P 500.

Итак, как наш разум принимает решения, которые связаны с определённостью и неопределённостью?

Роберт Пректер и Уэйн Паркер, соавторы статьи «Финансово-экономическая дихотомия в социальной поведенческой динамике: социономическая перспектива» («Journal of Behavioral Finance», том 8, № 2, стр. 84–108, 2007) объяснят, что в каждой ситуации работают разные области мозга — буквально.

Когда мы тратим деньги в качестве потребителей, мы зависим от области неокортекса мозга, где живёт наша способность мыслить разумно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал