Избранное трейдера java

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 4)

- 23 апреля 2015, 09:05

- |

Техника – о трендах:

- Классические тренды (для аптренда — возрастающие лои, для даунтренда – понижающиеся хаи) несомненно продолжают существовать.

- Тренды надо искать не менее, чем на 15-минутках fRTSI. На 5-минутках не ищи – там всё слишком скоротечно.

- Тренд – не идеально прямая линия, он может то ускоряться, то замедляться, но тем не менее, на 15-минутках он более-менее похож на прямую (или ломаную последовательность отрезков в одном общем направлении). Пробои и недолеты не должны быть более 200-300 пунктов.

- Вход в тренд – не ранее, чем на 3-й опорной точке (1-я – начало, 2-я – выявление (линия-то через 2 точки идет), 3-я — подтверждение). Вход этот – с близким стопом (пунктов 200-300, не более), благо, если тренд в силе, то до стопа не дойдет, а пойдет дальше по тренду, а если уж дошло – значит, тренда-то и нет.

( Читать дальше )

- комментировать

- ★73

- Комментарии ( 1 )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 3)

- 23 апреля 2015, 08:51

- |

Техника (intraday) – входы на пробое уровня, стратегия:

1. Не пропусти вход (нужна решительность !): если к известному уровню близко подошли (на 100 пунктов), потом достаточно далеко и надолго отошли, а потом опять подошли плотно – значит, цена тянется к уровню и есть большая вероятность уровень пробить. Тогда надо заранее ставить стоп-ордер на вход по пробою уровня (1й способ входа) примерно на 200-300 пунктов за уровнем.

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 2)

- 23 апреля 2015, 08:36

- |

Техника (intraday) – о выявлении уровней:

1. Реальный уровень выявляется так – до него дойдут, возможно, сразу отлетят на приличное расстояние, потом обязательно вернутся, потыкаются в него, поупираются, может даже пройдут (не более чем на 200-300 пунктов fRTSI) - короче, плотно на нем полежат.

2. Чтобы считать уровень реальным, первоначальное движение, направленное к уровню, должно как минимум остановится на какое-то время, т.е. начнется боковичок, в котором обязательно будет обратная волна, на 5-минутках будет как минимум одна свечка противоположного цвета.

3. Если прошли без остановки – это вообще не уровень, как бы красиво ни выглядел (60 000 например).

4. Круглые числа (напр, тысячные) – это сами по себе не уровни без должного подтверждения! Наоборот, при поиске уровней приоритет надо смело отдавать реальным уровням / экстремумам, которые совершенно спокойно могут быть вида NN500 или MM800.

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 1 )

- 23 апреля 2015, 08:22

- |

- Не стараться опередить/предвосхитить рынок. Подключаться только к уже начавшемуся движению. Расшифровка: Ждать, пока движение само сформируется. Не ловить ножи, не пирамидить против тренда. Лучше вообще пропустить движение (и ничего не потерять, хотя и не получить), чем из-за поспешности неправильно войти и в результате попасть на деньги.

- Спекулянту нужна не только выдержка, чтобы, например, дождаться, пока цена дойдет (а в ходе этого движения ты ведь упускаешь часть прибыли!) до уровня и пробьет его. В нужный момент нужна, наоборот, быстрота и решительность, чтобы после такого пробоя (который может быть внезапным броском из глубин сразу за уровень, в одной свечке!) войти в движение. Я много раз из-за осторожности и нерешительности пропускал стремительные броски за уровень, переходящие в многотысячный рост. В резкий рост очень трудно войти потом (из-за 2-х причин: всё увеличивающейся упущенной прибыли и

( Читать дальше )

Главная проблема алготрейдинга

- 23 апреля 2015, 07:20

- |

Достойна копипаста.

===============================

Главная проблема алготрейдинга

Продолжу свои злобные нападки на алготрейдинг. Не то, чтобы я был сторонником других подходов, и уж тем более интуитивного, но дело вот в чем.

В инвестировании/трейдинге для устойчивых результатов очень важно не заниматься заведомой ерундой. Ерунда это всегда повышенные риски и, как минимум, потеря времени. Вычеркните из всего набора доступной инвестору активности заведомую ерунду, и вы получите более-менее работающие подходы. К сожалению, скорее всего для составления заветного списка вам придется много лет ходить по граблям самому, потому что вокруг любой заведомой ерунды роятся толпы преданных фанатов, харизматичные гуру и вообще жизнь кипит. Никак с ходу невозможно поверить, что такая жизнь может кипеть вокруг ерунды.

Так вот, как и в прошлый раз, мое мнение будет касаться стратегий, которые опираются исключительно на цену. Сейчас очень много разных инструментов под общей маркой «машинного обучения». Просто бери нужные библиотеки, втыкай туда ценовой ряд, получай модель, торгуй, богатей. Хотите – нейросети, хотите – генетические алгоритмы. Не хотите? Ну, вот вам пересечение скользящих средних, не суть важно. Все эти Метастоки с Амиброкерами – простенькие разноцветные статистические машины «для гуманитариев».

( Читать дальше )

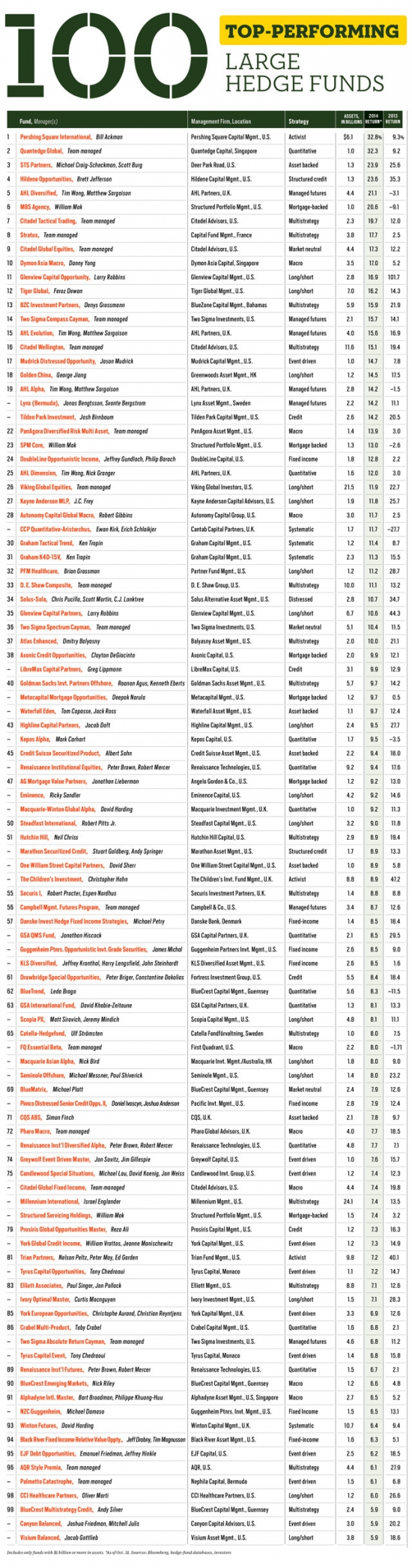

Доходность Хедж-фондов в 2014

- 22 апреля 2015, 23:17

- |

Для хедж фондов 2014 год был не очень хорошим. Как публикует Bloomberg, средний доход по фондам в 2014 году был 1,6 %. Bloomberg составляет ежегодный мировой совокупный индекс хедж фондов среди 2400 фондов. Ниже приведен список фондов, которые показали наибольшую доходность.

На первое место, как уже кто-то писал, попал Билл Экман из Pershing Square International, который заработал 32,8%.

Второе место занял Quantedge Global, + 32,3 %,

Третье место занял STS Partners, + 23,9 %

Ниже приведен список TOP 100 прибыльных хедж фондов

Далее список фондов, заработавших больше всех в абсолютном значении

Список крупнейших фондов

Простенькая системка...

- 22 апреля 2015, 22:40

- |

( Читать дальше )

Не только кукл рисует график

- 22 апреля 2015, 21:38

- |

Интересную тему подняли товарищи, о существовании кукла, умытых деньгах. Поделюсь мыслями.

Работаю я, значится, в одной компании, которая занимается предоставлением услуг связанных с топливом, нефтяными ресурсами и прочим. Договора с клиентами заключается на год и на больший срок, в договоре фиксируется стоимость за тот или иной вид ресурса по текущей рыночной цене, эта стоимость не может быть изменена произвольно и услуга оказывается на протяжении всего срока договора.

Простой пример, мы заключили договор на предоставление услуги и зафиксировали стоимость нефти в договоре, предположим по $80, договор на год и за этот год нефть может сходить на $50 или $100, без разницы, в любом случае мы оказываем услугу по договору с учетом оговоренной ранее цены в $80. Риски у нас как раз такие, что цена может пойти выше или ниже и в данном случае придется покупать нефть по рынку за любую цену, чтобы обеспечить выполнение договора.

Так вот, в чем суть. В мои обязанности входит работа с цб, которые обеспечивают некоторый уровень защиты от нежелательного колебания ресурса. Договора заключаются с очень крупными компаниями и суммы там занебесные.

( Читать дальше )

комиссии и неумение считать

- 21 апреля 2015, 15:23

- |

Думаю, каждый из нас согласится, что умение считать- критический профессиональный навык для трейдера. Торговля-статистическая игра, где конечный успех — это всегда разница между деньгами, которые заработаны, и деньгами, которые потеряны. Есть один фактор, который всегда увеличивает сумму, которая потеряна, и уменьшает то, что заработано. Это комиссии.

Комиссии брокера воспринимаются многими как неизбежное зло, что они, по сути, и есть. Их платят все, опытные и начинающие, крупные или не очень. Поскольку брокеров в этом мире-туча, платят, разумеется, по-разному. И вот здесь уже включается умение считать.

Оставим в стороне профессионалов, которые, вне сомнения, выжимают с точки зрения платежей все, что могут, до цента, и с биржи, и с брокера. Возьмем рядовой пример, в котором два абсолютно рядовых трейдера торгуют на СМЕ совершенно одинаково. Каждый день месяца (грубо говоря, 20 торговых дней), они совершают 3 сделки в безубыток, т.е. непосредственно рынок у них ничего не взял. 60 кругов.

( Читать дальше )

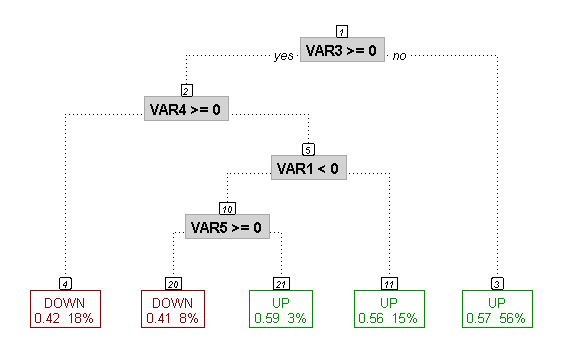

Использование CART в предсказании направления рынка

- 21 апреля 2015, 10:19

- |

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) — построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

- может применяться при любом типе статистического распределения

- может применяться как для линейных, так и нелинейных зависимостей

- устойчив к событиям, выходящим за рамки статистических распределений

Для построения дерева автор использует библиотеку языка R, вычисляющую рекурсивное разделение (Recursive Partitioning) rpart.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал