Избранное трейдера jk555

Статистический арбитраж - виды алгоритмов на одной схеме

- 01 июля 2015, 12:27

- |

По мере времени буду выкладывать принципы и тесты данных стратегий.

Торгуем подобные спреды:

- комментировать

- ★26

- Комментарии ( 20 )

Почему евро вырос на 300 пунктов несмотря на растущий риск дефолта Греции?

- 30 июня 2015, 09:22

- |

С евро не совсем очевидно. Движение внутри дня 300+ пунктов. Настоящий ударный день! Это говорит о том, что в течение всего дня спрос на евро превышал предложение, несмотря на новую информацию, которая повышает риски еврозоны и евро-валюты.

Почему так произошло? Самое лучшее объяснение происходящего с евро — это закрытие "керри трейда". Помните 2005-2008 годы как вела себя йена? Там всегда была самая низкая ставка и все использовали йену в качестве валюты фондирования для других спекулятивных операций. Занимаешь йену под 1%, покупаешь рублевые активы под 10% годовых и зарабатываешь «керри». Схема работает до тех пор пока не возникает какое-то кризисное событие, которое порождает волатильность. Вола повышает валютный риск схемы, поэтому инвесторы закрывают керри позиции, — продают высокодоходную валюту (рубль например) и откупают йену назад. Так и с еврой на этот раз. Честно говоря, я даже не подумал об этом в воскресение.

Rabobank пишет:

Worries about Greece made the euro less attractive as a funding currency for carry trades, in which investors in less volatile markets borrow the euro and then sell it to buy higher-yielding currencies, and that therefore was lifting the euroВ этот раз керри образовался между долларом и евро — из-за выкупа активов ЕЦБ доходности немецких бондов упали в пол, а 10-летки «полубанкротов» Испании и Италии дают доходность ниже, чем казначейские облигации США. Вот разница в доходностях между немецкими и американскими облигациями:

Кроме того, вчера инвесторы активно покупали немецкие и французские гособлигации, как защитный актив, и это тоже создавало доп. спрос на евро.

BNP Paribas также пишет, что вчера сняли «перешорт» по евро с рынка:

Positioning analysis highlights that FX investors hold a considerably lighter short euro position now than in the past. Any squeeze is therefore likely to be less aggressive and less accelerated than we have seen in the past

Когда рухнет доллар? (лекция для буратин) . Букав много, но прочитать стоит.

- 23 июня 2015, 16:22

- |

Фрицморгены всех мастей уже который год живут в предвкушении краха доллара. Вспоминаю анекдот 10-летней давности: «Сейчас за доллар дают 25 рублей, а скоро будут давать в морду». В нынешней редакции он начинается со слов «Сейчас за доллар дают 55 рублей…» Тенденция, однако...

Не-е-е-е-т, – яростно возражают предрекатели, — Доллар – это мыльный пузырь, долларовая масса в стопитцот раз превышает объем всех доступных товаров и ресурсов на планете, у Вашингтона только госдолг – 18 триллионов, и платить ему нечем. Вот как затребуют с него бабки кредиторы – так и случится дефолт, а дефолт правительства США означает крах всей долларовой пирамиды!

Ну, ладно, давайте разберемся с госдолгом США. В конце 1981 г. правительство США накопило внешних долгов на сумму $1 трлн. Для того, чтобы столько назанимать, Америке потребовалось 205 лет. Чтобы набрать второй триллион США хватило пяти лет. Последний, 18-й триллион прибавился к американскому госдолгу всего за 403 дня.

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

Оптимальная опционная позиция: общий принцип

- 14 июня 2015, 14:18

- |

В прошлый раз, рассматривая подбор наилучшей позы на примере продажи волатильности, сделал неверный вывод о том, что оптимальная позиция должна походить на форму распределения P. Cделал его под влиянием книги: Опционы: Системный подход к инвестициям. С. Израйлевич, В. Цудикман (см. скриншот 103 стр. из книги). Но Михаил, спасибо, поправил и подсказал, что лучшая комбинация зависит не столько от собственного прогноза P, а скорее от разности своего прогноза и рыночного. Проверим это предположение и рассмотрим несколько стратегий, для каждой найдем оптимальную позицию и сравним ее с разностью (P-Q). Стратегии предлагаю такие: продажа и покупка волатильности, направленная торговля БА и сценарный подход.

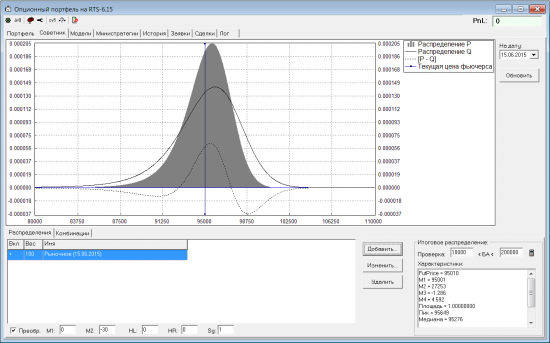

Начнем с продажи волатильности. Берем рыночное распределение Q и сжимаем его (поскольку считаем, что рынок ошибается, и волатильность на самом деле меньше):

Сплошная серая заливка у распределения P (наш прогноз), тонкая сплошная линия — распределение Q (прогноз рынка), пунктирная линия — разница между нашим прогнозом и рынком.

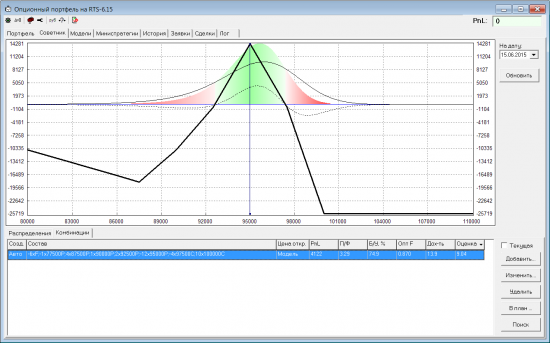

Посмотрим, какую оптимальную позицию для такого случая находит геналгоритм:

Видно, что профиль на экспирацию у найденной позы имеет положительный PnL как раз там, где P-Q > 0.

( Читать дальше )

Сложный процент

- 01 июня 2015, 07:39

- |

Сложным процентом принято называть эффект, когда проценты прибыли прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Формула сложного процента — это формула, по которой рассчитывается итоговая сумма с учётом капитализации (начислении процентов).

Чтобы лучше усвоить расчет сложных процентов, давайте разберём пример.

Представим, что вы положили 10 000 руб в банк под 10 процентов годовых.

Через год на вашем банковском счету будет лежать сумма SUM = 10000 + 10000*10% = 11 000 руб.

Ваша прибыль — 1000 рублей.

Вы решили оставить 11 000 руб на второй год в банке под те же 10 процентов.

Через 2 года в банке накопится 11000 + 11000*10% = 12 100 руб.

Прибыль за первый год (1000 рублей) прибавилась к основной сумме (10000р) и на второй год уже сама генерировала новую прибыль. Тогда на 3-й год прибыль за 2-й год прибавится к основной сумме и будет сама генерировать новую прибыль. И так далее.

( Читать дальше )

В корнях с Россией..... но в США.

- 28 мая 2015, 19:41

- |

Популярные американские бренды, берущие свои корни в России

При покупке продукции известного американского бренда, мы полностью уверены в его качестве и надежности. Однако мало кто знает, что корни многих брендов берут начало с территории бывшего Советского Союза и России.

Max Factor. Известная фирма «Max Factor» основана выходцем с юга России Максимом Факторовым в 1930 году и до сих пор занимает лидирующее положение в индустрии декоративной косметики. Как и многие знаменитости, Максим пробивался к славе из нищеты. В возрасте восьми лет он стал учеником дантиста-фармацевта, пробовал себя в качестве театрального гримера, занимался торговлей косметических средств и изучал искусство составления рецептов по изменению внешности человека.

К двадцати годам он открыл свою первую парфюмерную лавку в Рязани, а затем, перебравшись в Москву, свой первый магазин, где наряду с обычными товарами продавались особые, изготовленные ручным способом кремы, духи и румяна. Эта косметика получила особую популярность среди театральных актеров. Слава не заставила себя ждать – Максим Факторов стал поставщиком императорского театра, а затем и царской семьи! В 1904 году предприимчивый молодой человек уезжает в. Сначала в Сент- Луисе, а затем и в Лос- Анжелесе, он открывает косметическую фирму под новым именем MaxFactor. В 1914 году он изобретает новую крем- базу для киноактеров, буквально произведя революцию в средствах для тонирования лица. Мировую известность компании принесла идея, на которой была основана реклама продукции: «Каждая девушка с косметикой от Max Factor может выглядеть как кинозвезда». И это позволяет Max Factor оставаться одним из самых популярных брендов в мире

( Читать дальше )

Долги мёртвых душ

- 28 мая 2015, 12:35

- |

По другой странной иронии жизнь и смерть Гоголя имеет ряд перекличек с другим гениальным русским и советским писателем Михаилом Афанасьевичем Булгаковым, который очень любил Гоголя. Гоголя трудно не любить. Нужно быть совсем нечувствительным к литературе и к словесности, чтобы быть в стороне от Гоголя. И в прозе Булгакова гоголевщина просматривается повсюду. Это делает Булгакова еще прекраснее. Мистика в том, что оба эти писателя имеют один надгробный камень или два разных, но выгдядевших, как один.

( Читать дальше )

История Тимоти Сайкса: как заработать $2млн на бирже?

- 27 мая 2015, 22:33

- |

Короче, каждый кто заработал на рынке разочек миллион долларов, вероятно, до конца жизни будет мнить себя супер-трейдером. Но это не совсем так. Успешный трейдер — это тот, кто умеет последовательно зарабатывать трейдингом на жизнь, как Муханчиков, например, или Рома Даянов.

Сайксу повезло. Удачно сошлись время, место и обстоятельства. Сайкс почти мой ровесник. Почему ему повезло, а мне нет? Очень просто! Сайксу в 1999-м году родители на Бар-Мицва подарили $10,000. А у моих родителей, к примеру, в то время не было $700 заплатить за курсы в Инжэкон, в который я хотел поступить, поэтому я пошел на курсы политеха за $200 куда и поступил впоследствии. Естественно денег для счета было взять просто неоткуда. У меня не то что интернета не было, на компьютер было денег не наскрести… Думаю у большинства из вас была такая же ситуация.

Короче, в чем секрет Сайкса? Как ему удалось сделать бабок?

1. у него было 10 тыс зелени в 1999-м

2. он попал в самое лучшее волатильное/неэффективное время американского фондового рынка 1999-2002 годы.

3. поскольку у него было всего 10 штук зелени, он не мог торговать дорогие акции, поэтому он начал покупать дешевку. Всякая дешевка тогда на волне пузыря выстреливала в разы, поэтому Сайкс неплохо умножился. Кстати основные бабки он заработал как Майтред на ЛЧИ 2008 — переносил позы овернайт, которые сильно гэпали на следующий день

4. потом пузырь сдулся, а Сайкс спустя пару лет обнаружил, что акции еще и шортить можно. Он начал шортить всякий треш, который искуственно задирали бойлерные.

5. когда Сайкс шортил, он мог рисковать $150,000 чтобы сделать $50,000. Такие сделки срабатывали часто в плюс, — отчасти везло, ибо фаза рынка была такая. Используя непропорциональный риск/реворд, неэффективный рынок и удачу, он сделал основную часть своих денег в абсолюте. При этом у него не было четкой системы и риск-менеджмента.

6. когда неэффективный рынок закончился, а всякое дерьмо перестали давать в шорт, начиная с 2005-го года Сайкс начал медленно но верно и мучительно сливать, пока в 2007-м не осознал, что учить людей трейдингу его настоящее призвание.

7. Прикольно и то, что на пике самоуверенности Сайкс успел создать хедж-фонд, в котором потопил своих немногих инвесторов. Надо отдать должное строгому американскому регулированию! Если бы не оно, масштаб потерь лохов был бы намного круче.

Выводы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал