SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mr. Bean

Самый главный вопрос!! Отдельно или вместе мухи и котлеты?

- 28 января 2014, 14:46

- |

Друзья, вот сегодня утром мы в топике нашего коллеги подняли одну важную проблему, связанную с расчётом НДФЛ. Оказывается, ВТБ изменил в этом году расчёт НДФЛ таким образом, что отныне на фортс НЕТ сальдирования по фьючерсам на акции (индексы) и валюты-товары. Автор топика говорит, что это временно, и в конце года такое сальдирование будет произведено, но на чём основана эта уверенность (и зачем так брокер делает) — полная загадка.

Мы тут на смарт-лабе недавно довольно подробно обсуждали правила новых расчётов, введённых в 2014 году, но связаны они были лишь с принципом удержания НДФЛ при выводе средств со счёта. То есть, напомню, если расчётная сумма (на момент отзыва средств), которая должна быть удержана с вас в виде налога, будет МЕНЬШЕ суммы, которую вы захотели вывести, то с вас будет удержана ВСЯ эта сумма начисленного налога, а не только та его (пропорциональная) часть, которая приходится на выводимую вами сумму. С эти всё понятно, и вопросов нет. НО! Это касалось принципа удержания налога, но никак не порядка его вычисления!

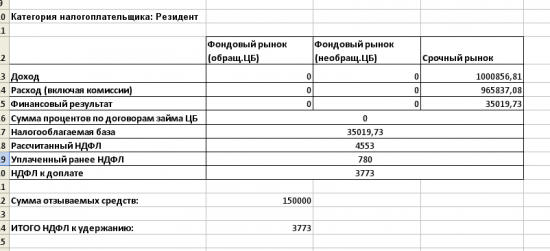

Скажу сразу. У меня брокер Кит-Финанс, все инструменты срочного рынка сальдируются (до сентября 2013 был другой брокер, но и у него вопрос, что какие-то инструменты на фортсе не сальдируются, никогда не стоял). На Фортсовском счёте у меня по инструментам полный трэш, и Ри, и Си, и ГП, и Лук, и золото, и серебро, и евра, и австралиец, и опционы на половину этих инструментов, т.к. я опционщик. В начале января, как положено, с меня взяли НДФЛ за прошлый год (каждый год поэтому у меня начало января чёрное, но куда деваться) как обычно. За январь у меня образовалась новая прибыль 35019р. Я как раз на днях выводил немножко денег, и мне, как положено, начислили налог, где все инструменты САЛЬДИРОВАНЫ и нет никакого разделения, где вы получили прибыль, а где убыток, главное ОБЩИЙ результат. Вот так это отражено в отчёте, который прислал мне брокер. Выводил 150тыс.

( Читать дальше )

Мы тут на смарт-лабе недавно довольно подробно обсуждали правила новых расчётов, введённых в 2014 году, но связаны они были лишь с принципом удержания НДФЛ при выводе средств со счёта. То есть, напомню, если расчётная сумма (на момент отзыва средств), которая должна быть удержана с вас в виде налога, будет МЕНЬШЕ суммы, которую вы захотели вывести, то с вас будет удержана ВСЯ эта сумма начисленного налога, а не только та его (пропорциональная) часть, которая приходится на выводимую вами сумму. С эти всё понятно, и вопросов нет. НО! Это касалось принципа удержания налога, но никак не порядка его вычисления!

Скажу сразу. У меня брокер Кит-Финанс, все инструменты срочного рынка сальдируются (до сентября 2013 был другой брокер, но и у него вопрос, что какие-то инструменты на фортсе не сальдируются, никогда не стоял). На Фортсовском счёте у меня по инструментам полный трэш, и Ри, и Си, и ГП, и Лук, и золото, и серебро, и евра, и австралиец, и опционы на половину этих инструментов, т.к. я опционщик. В начале января, как положено, с меня взяли НДФЛ за прошлый год (каждый год поэтому у меня начало января чёрное, но куда деваться) как обычно. За январь у меня образовалась новая прибыль 35019р. Я как раз на днях выводил немножко денег, и мне, как положено, начислили налог, где все инструменты САЛЬДИРОВАНЫ и нет никакого разделения, где вы получили прибыль, а где убыток, главное ОБЩИЙ результат. Вот так это отражено в отчёте, который прислал мне брокер. Выводил 150тыс.

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 90 )

Новый закон о НДФЛ на РФР: торгуй в минус и заплати ВЕСЬ депозит в качестве налогов!!! Это Рооссия , детка..

- 28 января 2014, 10:24

- |

При ветствую сообщество,

зарегистрироваться и написать пост меня побудил окончательный беспредел государства (я искренне желаю всем нашим депутатам и правительству с кремлем скорее сдохнуть в адских муках)

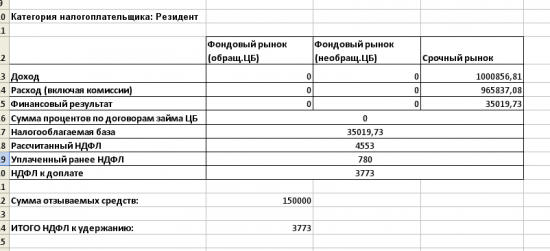

решил вывести немнго денег с ФОРТС, пришел во такой НДФЛ:

то есть сальдирование происходит только после нового года. а все что ранее платится налог с той части где есть прибыль. в моем случае имеем -72тр по RI, и+25тр по SI. и платим 3,3тр с дохода по SI, хотя на счету убыток -48тр.

это хорошо еще мало наторговал, а что было бы если по RI -5млн, а по SI +5млн, а счет всего 500тр?

Правильно!, вы еще и должны государству останетесь! Нет, оно конечно потом разберется, через год, а еще через год может и вернет излишнее… но пока придется побыть без торгов.

Привет всем кто «живет с рынка» (выводит профиты)!

депутатам желаю сдохнуть.

зарегистрироваться и написать пост меня побудил окончательный беспредел государства (я искренне желаю всем нашим депутатам и правительству с кремлем скорее сдохнуть в адских муках)

решил вывести немнго денег с ФОРТС, пришел во такой НДФЛ:

то есть сальдирование происходит только после нового года. а все что ранее платится налог с той части где есть прибыль. в моем случае имеем -72тр по RI, и+25тр по SI. и платим 3,3тр с дохода по SI, хотя на счету убыток -48тр.

это хорошо еще мало наторговал, а что было бы если по RI -5млн, а по SI +5млн, а счет всего 500тр?

Правильно!, вы еще и должны государству останетесь! Нет, оно конечно потом разберется, через год, а еще через год может и вернет излишнее… но пока придется побыть без торгов.

Привет всем кто «живет с рынка» (выводит профиты)!

депутатам желаю сдохнуть.

Что такое рыночная улыбка волатильности?

- 27 января 2014, 15:48

- |

Под улыбкой волатильности каждый участник рынка понимает что-то свое. Сейчас мы поговорим о текущей рыночной улыбке. Той самой улыбке, которую биржа оценивает шестью загадочными параметрами. На самом деле, конечно, в природе никакой улыбки волатильности не существует. Есть набор бидов, оферов и последних цен. Откуда берется тогда точное значение волатильности в каждом страйке? Чтобы ответить на этот вопрос, нужно понять, зачем вообще нужна текущая улыбка? Я вижу три варианта ответа на этот вопрос

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

По следам Коннолли

- 26 января 2014, 00:41

- |

Год назад на одном форуме случилось мне написать изложение на заданную тему. Тогда и тому кругу участников http://www.itinvest.ru/forum/index.php?

showtopic=70572&st=20 это показалось интересно.

В конце-концов, не я первый, кто выкладывает ссылки на свое-кровное на ином ресурсе :)

Ну а ближе к сути, попросили меня коллеги кратко изложить Коннолли… а я и не побоялся, пересказал, читайте, кому интересно.

Покупка любого опциона (кол, пут, страйк не имеют значения) — это и есть покупка волатильности.

Ежели в отсутствие движения цены вырастет волатильность, вырастет и цена опциона.

Дальше надо либо угадать направление движения цены (чтобы уже прицельно купить кол или пут), либо нацелиться на игру под названием Дельта-Ноль.

Как угадать направление цены, я не знаю, поэтому ничего посоветовать не могу. А про дельту-ноль легко, непринужденно и очень понятно изложено у Коннолли «Покупка и продажа волатильности»

вопрос… А несколькими фразами можешь хотя немного суть прояснить? Ну правда неохота книжки читать. А интересно все ж.

( Читать дальше )

showtopic=70572&st=20 это показалось интересно.

В конце-концов, не я первый, кто выкладывает ссылки на свое-кровное на ином ресурсе :)

Ну а ближе к сути, попросили меня коллеги кратко изложить Коннолли… а я и не побоялся, пересказал, читайте, кому интересно.

Покупка любого опциона (кол, пут, страйк не имеют значения) — это и есть покупка волатильности.

Ежели в отсутствие движения цены вырастет волатильность, вырастет и цена опциона.

Дальше надо либо угадать направление движения цены (чтобы уже прицельно купить кол или пут), либо нацелиться на игру под названием Дельта-Ноль.

Как угадать направление цены, я не знаю, поэтому ничего посоветовать не могу. А про дельту-ноль легко, непринужденно и очень понятно изложено у Коннолли «Покупка и продажа волатильности»

вопрос… А несколькими фразами можешь хотя немного суть прояснить? Ну правда неохота книжки читать. А интересно все ж.

( Читать дальше )

о системе.

- 26 января 2014, 03:48

- |

задумался тут я вот о чем.

моя система делает очень высокий процент прибыльности… нескромно высокий ))

и многие, из тех кто общается со мной спрашивают :

— Так что Крейзи твоя система знает ВСЕ? и предугадывает рынок?

и нечего им ответить было до сего дня.

сегодня задумался, как оно видится со стороны?

поэтому отвечаю:

моя система торговли видит всего несколько паттернов, видит настолько хорошо, что с легкостью вычленяет их из бури эмоций и страстей тусующихся на графике )) во сказал — самому понравилось )))

система работает со всеми таймреймами одновременно + создавая к каждому ТФ еще 2 искусственных.

она — система — в любую минуту времени понимает в какой стадии находится рынок целиком.

но при этом она ни в коем случае не дает сигнал направления движения в любую минуту времени.

это у нее происходит достаточно редко…

( Читать дальше )

моя система делает очень высокий процент прибыльности… нескромно высокий ))

и многие, из тех кто общается со мной спрашивают :

— Так что Крейзи твоя система знает ВСЕ? и предугадывает рынок?

и нечего им ответить было до сего дня.

сегодня задумался, как оно видится со стороны?

поэтому отвечаю:

моя система торговли видит всего несколько паттернов, видит настолько хорошо, что с легкостью вычленяет их из бури эмоций и страстей тусующихся на графике )) во сказал — самому понравилось )))

система работает со всеми таймреймами одновременно + создавая к каждому ТФ еще 2 искусственных.

она — система — в любую минуту времени понимает в какой стадии находится рынок целиком.

но при этом она ни в коем случае не дает сигнал направления движения в любую минуту времени.

это у нее происходит достаточно редко…

( Читать дальше )

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

В статье сравниваются различные методы предсказания будущей волатильности, приводится сравнительная табличка ошибки каждого метода, и делаются выводы о наиболее эффективных способах прогноза.

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

СИНТЕТИКА ты моя фантастическая

- 21 января 2014, 13:10

- |

Продолжая тему Lmax хочу выложить концепт, которым заразился в последнее время и лично мне интересно двигаться в данном направлении.

Я говорю про синтетические финансовые инструменты. Мельком я упоминал о них, в одно из своих недавних статей.

Многим известно, что торговать «пары» менее рискованно, чем торговать единичные инструменты(Single Stok), даже используя простейшие стратегии. Торгуя basket trading результаты, могут оказаться, более устойчивые, конечно многое зависит и от тикера.

Считается, что торговать пары лучше флетовыми стратегиями, используя спрэды инструментов с высокой корреляцией.

Для меня психологическая проблема заключалась в том, что на российском рынке трудно воспринимать флетовые стратегии, так как у нас, они работают разве что на Лукойле, да и граалем их мягко сказать не назовешь.

Решением данной проблемы стало осознание того, что большинство российских акций очень сильно коррелированы между собой. Тогда становится очевидно, что спрэд из таких финансовых инструментов будет стремится к возврату к среднему. На валютах происходят схожие процессы. Мало того, что валюта — это уже спрэд (дробь 2-х тикеров) — на них уже намного спокойнее торгуются контр-трендовые алгоритмы (как я демонстрировал в статье про BreakingBad на примере валют).

( Читать дальше )

Как считать время до экспирации?

- 20 января 2014, 21:24

- |

Какие дни использовать в расчетах — календарные или рабочие? В пользу первого метода говорит тот факт, что биржа считает время как точное время до экспирации. Этот метод прост и понятен. В пользу второго метода свидетельствуют провалы волатильности перед выходными и праздниками.

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

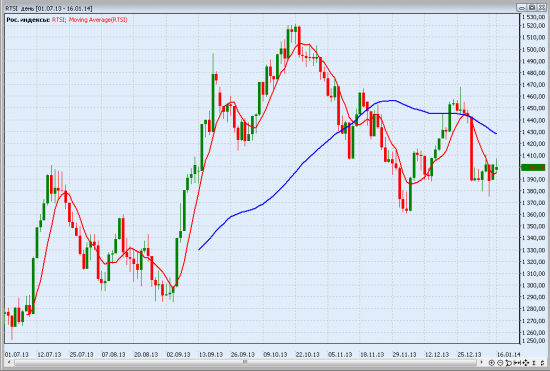

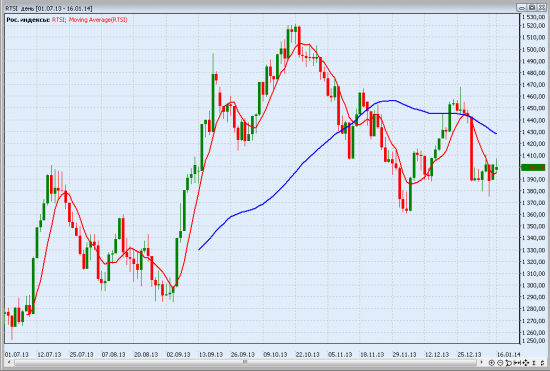

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Программируем простейший бэктестер (часть 4)

- 13 января 2014, 21:03

- |

Реализацию обработчика, который предназначен для закрытия позиции с фиксацией убытка, начинаем с рефакторинга. Выделяем из обработчика, реализованного в предыдущем видео, код, который можно повторно использовать, в отдельный абстрактный класс и класс нового обработчика наследуем от этого абстрактного, избавляя себя таким образом от необходимости повторно описывать уже имеющееся в проекте поведение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал