SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера karpov72

Nyse , рассуждения и точки входа 27 ( поможет новичкам и бывалым ).

- 07 декабря 2013, 18:16

- |

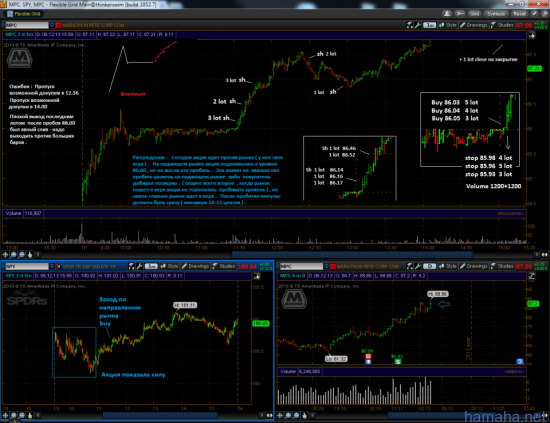

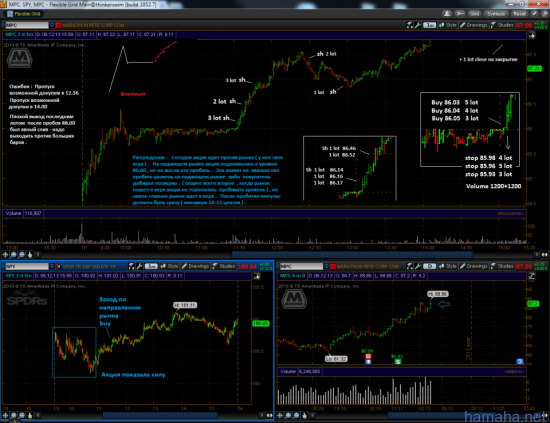

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

План работы.

- 06 декабря 2013, 18:03

- |

Добрый вечер.

По мотивам предыдущего поста: http://smart-lab.ru/blog/154035.php

Пишу для своих учеников, т.к. во время торговли не пишу в чате в скайпе, да и не все ученики в нем находятся.

Сегодня ориентир на шорт ( красный под старым красным, уперлись). Сопротивление вверху 1803,25/1803,5. поддерка на 1795,5/1795,75.

Спасибо за внимание.

Skype: m_mushkin

Profit Taking School http://vk.com/club46768579

Следите за выходом новостей:

По мотивам предыдущего поста: http://smart-lab.ru/blog/154035.php

Пишу для своих учеников, т.к. во время торговли не пишу в чате в скайпе, да и не все ученики в нем находятся.

Сегодня ориентир на шорт ( красный под старым красным, уперлись). Сопротивление вверху 1803,25/1803,5. поддерка на 1795,5/1795,75.

Спасибо за внимание.

Skype: m_mushkin

Profit Taking School http://vk.com/club46768579

Следите за выходом новостей:

Как коротать время за компьютером в ожидании сигнала на вход (выход)

- 05 декабря 2013, 17:46

- |

Тем кто торгует на графиках от 15 мин и выше посвещается…

Список сайтов, которые помогут вам развлечься в ожидании сигнала

1. Модель млечного пути workshop.chromeexperiments.com/stars/

2. Панорама Марса — panoramas.dk/mars/greeley-haven.html

3. Онлайн трансляция с веб-камеры МКС — iss.stormway.ru/

4. Все самолеты мира онлайн -http://www.flightradar24.com

5. www.prikolzzz.ru/98.swf — поймай мух

6. www.mirvokrug.com/ — красиво, панорамы

7. http://www.gillesvidal.com/blogpano/paris.htm — панорама Парижа

8. life-sense.ru — смысл жизни

9.

( Читать дальше )

Список сайтов, которые помогут вам развлечься в ожидании сигнала

1. Модель млечного пути workshop.chromeexperiments.com/stars/

2. Панорама Марса — panoramas.dk/mars/greeley-haven.html

3. Онлайн трансляция с веб-камеры МКС — iss.stormway.ru/

4. Все самолеты мира онлайн -http://www.flightradar24.com

5. www.prikolzzz.ru/98.swf — поймай мух

6. www.mirvokrug.com/ — красиво, панорамы

7. http://www.gillesvidal.com/blogpano/paris.htm — панорама Парижа

8. life-sense.ru — смысл жизни

9.

( Читать дальше )

Концепция использования двух дельт у опциона.

- 05 декабря 2013, 16:23

- |

Всем привет!

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

( Читать дальше )

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

( Читать дальше )

Вопрос опционщикам

- 05 декабря 2013, 11:27

- |

В какое время появляются опционы с шагом 2500 по RI?

Ни в одной из трех серий следущего контракта RIH4 не обнаружил таких. Везде шаг 5000 пунктов…

Ни в одной из трех серий следущего контракта RIH4 не обнаружил таких. Везде шаг 5000 пунктов…

Разобью Ваши мечты. Дорого.

- 04 декабря 2013, 17:21

- |

Разрушители легенд, трейдинг эдишн.

Я тут замутил тему с алгоритмизированием идей пользователей смарт-лаба. Полный отчет об этом эксперименте ещё будет. И про троллей расскажу, и про интересные идеи, и про заблуждения… Но сейчас я о другом хотел сказать…

На третий день тестов я понял, что занимаюсь тем, что разбиваю мечты людей вдребезги. Кто-то так любит свою систему, что отказывается поверить в провал, обвиняет меня в некомпетентности при написании кода и проверке. Потому что в этой системе слились все надежды и планы, 10-100% в месяц. Тысячи процентов годовых, которые какой-то болван со Смарт-лабика пытается заставить выкинуть в мусорку…

Кто-то просто расстраивается, но тем не менее, делает для себя какие-то выводы.

Некоторые продолжают перебирать простые идеи вроде пересечения скользящих средних, понимая однако, что халявы не бывает:)

Для себя я уже давно осознал, что трейдинг – это постоянные неоправдавшиеся надежды. Проверка систем на истории нужна не столько для того, чтобы убедиться в профитности идеи, сколько для доказательства убыточности той или иной системы. 90% проверяемых мной идей я выкидываю. А, может, даже 99%.

( Читать дальше )

Я тут замутил тему с алгоритмизированием идей пользователей смарт-лаба. Полный отчет об этом эксперименте ещё будет. И про троллей расскажу, и про интересные идеи, и про заблуждения… Но сейчас я о другом хотел сказать…

На третий день тестов я понял, что занимаюсь тем, что разбиваю мечты людей вдребезги. Кто-то так любит свою систему, что отказывается поверить в провал, обвиняет меня в некомпетентности при написании кода и проверке. Потому что в этой системе слились все надежды и планы, 10-100% в месяц. Тысячи процентов годовых, которые какой-то болван со Смарт-лабика пытается заставить выкинуть в мусорку…

Кто-то просто расстраивается, но тем не менее, делает для себя какие-то выводы.

Некоторые продолжают перебирать простые идеи вроде пересечения скользящих средних, понимая однако, что халявы не бывает:)

Для себя я уже давно осознал, что трейдинг – это постоянные неоправдавшиеся надежды. Проверка систем на истории нужна не столько для того, чтобы убедиться в профитности идеи, сколько для доказательства убыточности той или иной системы. 90% проверяемых мной идей я выкидываю. А, может, даже 99%.

( Читать дальше )

Одураченные цифрами или ошибочный подход в оценивании реальности

- 04 декабря 2013, 16:31

- |

Неверный подход приводит к неверным выводам, которые влекут за собой убытки и неправильного восприятия цифр, которые были получены. Вчера вечером не без улыбки читал пост Obi-Van_Kenobi “ЛЧИ, анализ. Удивительные выводы.” Данный пост рассматривает только узкий случай, но к инвестициям он не имеет ни малейшего отношения. Я не удивлен, что трейдинг рассматривается с точки зрения казино, но это лишь является результатом психологического восприятия игры, но не инвестиций. Думаю, что Баффет здесь со мной согласился бы.

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

( Читать дальше )

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

( Читать дальше )

Доходность на Комоне.

- 04 декабря 2013, 13:13

- |

Поклонникам моего творчества :) спешу сообщить, что Комон наконец исправил баг с отображением опционов в публичных стратегиях.В связи с этим, с понедельника я возобновил по своему публичному счету (статистика ведется с августа) систему торговли «Прикрытый Интрадей».

В итоге — счет опять вышел на ПЕРВОЕ место по доходности за год среди ВСЕХ стратегий, отображаемых на Комоне, по всем рынкам — http://www.comon.ru/managers/?pst=2

Этот счет никогда не был в минусе, а доходность последние пару месяцев колебалась возле 80-120% (в связи с багом отображения, активность торговли была снижена кардинально). Сейчас активность возобновлена, текущая доходность составляет +148% (с 22-го августа).

Напоминаю, что веду этот счет специально, чтоб накопить ДОЛГОСРОЧНУЮ и ПОСТОЯННУЮ он-лайн статистику по преподаваемым мной стратегиям (в отличие от конкурсов типа ЛЧИ, которые предполагают краткосрочное участие на максимальных рисках с целью выиграть конкурс и/или показать максимально возможные прибыли, без учета просадок).

( Читать дальше )

В итоге — счет опять вышел на ПЕРВОЕ место по доходности за год среди ВСЕХ стратегий, отображаемых на Комоне, по всем рынкам — http://www.comon.ru/managers/?pst=2

Этот счет никогда не был в минусе, а доходность последние пару месяцев колебалась возле 80-120% (в связи с багом отображения, активность торговли была снижена кардинально). Сейчас активность возобновлена, текущая доходность составляет +148% (с 22-го августа).

Напоминаю, что веду этот счет специально, чтоб накопить ДОЛГОСРОЧНУЮ и ПОСТОЯННУЮ он-лайн статистику по преподаваемым мной стратегиям (в отличие от конкурсов типа ЛЧИ, которые предполагают краткосрочное участие на максимальных рисках с целью выиграть конкурс и/или показать максимально возможные прибыли, без учета просадок).

( Читать дальше )

Как правильно относиться к потерям на фондовом рынке, вводная статья. На "подумать"

- 04 декабря 2013, 11:38

- |

Это мой материал, который я написал на конкурс трейдерского контента «Биржевой холдем», кстати в котором из смартлабовцев участвуют Иван Коваль-Зайцев и Аллирог. В конце статьи есть комментарий — очень важный для понимания прочитанного.

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал