Избранное трейдера kastal

Ларри Вильямс: выступление в Москве. Заметки.

- 22 ноября 2015, 23:25

- |

По горячим следам, решил тоже выложить заметки по выступлению. Попозже возможно выложу подробнее и с картинками.

Живу на Виргинские острова: 4% налог, единственное место, где можно пить за рулем.

Торгую 53 года, а что еще делать :-)

Успех пришел из 1 или 2 подходов.

Мы все торгуем своим Эго. Своей реакцией на риск.

Основные рынки, которые торгую: золото, бонды, E mini.

Закон усреднения работает на меня.

Shorter you hold a stock, more likely you are to lose.

Собирайте близкие плоды (низковисящие фрукты).

На конкурсе счет падал с 2.2 млн. до 0.7. Очень агрессивная торговля.

Sin stocks (греховные акции) – хорошая торговая идея.

Америка страна греха – поэтому эти акции так хорошо работают, так популярны ( пример группа компаний, куда входит Филипп Морис — номер один по доходность).

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 20 )

Я бы дал ЦБ..в ДУ...

- 20 марта 2015, 21:54

- |

О текущем моменте

- 16 февраля 2015, 16:18

- |

В начале 2015 года опять появились страхи о выходе Греции из Еврозоны, после победы радикальной партии Сиризы на выборах. Испугались даже того, что ЕЦБ перестал брать в залог греческий долг. Пугаться здесь нечего, так как Драги тем самым подталкивает стороны к поиску консенсуса между греками и кредиторами (Тройкой). При этом греческие банки спокойно могут по-прежнему занимать деньги у ЕЦБ через программу ELA – emergency liquidity assistance. Такие кредиты требуют просто большего залога и имеют более высокую ставку, но при этом у греческих банков уже давно нет существенного объема облигаций греческого правительства на своих балансах.

Страхи вокруг Греции снова вызвали опасения о ее долговых проблемах. Это ошибочное понимание текущий ситуации. Это не так и рынок здесь ошибается. Действительно, номинальное отношение долга к ВВП составляет 175%. Однако, наибольшее количество долга после его реструктуризации выражено в условных терминах, что предполагает NPV долга существенно ниже официальных цифр, которые все видят. Например, греческое правительство после реструктуризации долга должно 142 миллиарда евро EFSF или 45% всего размера долга. Греция платит по нему только 1,5% (к примеру, сравните со ставкой, которую платит Россия по своему гос долгу).

К примеру, институт Брюгеля подсчитал, что в 2014 году греческое правительство выплатило платежей по долгу в размере 2,6% ВВП. Это примерно столько же сколько платят Германия и Франция и существенно меньше, чем Испания или Италия!

Поэтому проблема заключается не в долге, а дефиците! Греки предлагают снизить их первичный таргет по бюджетному дефициту с 4,5% ВВП до 1-1,5%. И можно с уверенностью говорить, что представители Франции, Италии, Испании, входящие в Еврокомиссию, поддержат это, так как у них самих проблема такого же рода и немцы в одиночестве здесь уже ничего не противопоставят им.

Более того, греки выполнили обещание срезать правительственные расходы, причем значительно больше, чем было согласовано первым пакетом помощи МВФ пять лет назад. Так непроцентные расход были уменьшены на 25% больше, чем первоначально договорились. МВФ прогнозировал гораздо меньшее падение ВВП (см. график).

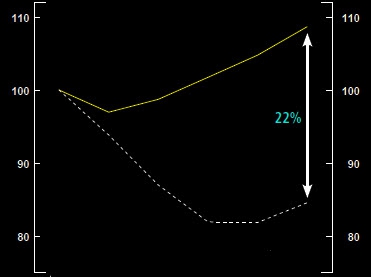

За кризисные годы Греция существенно, на 25% уменьшила затраты на труд (unit labor cost) в результате внутренней девальвации, полностью закрыв таким образом гэп по этому показателю с остальной Европой.(см. график – сплошная линия – Греция).

( Читать дальше )

О текущем моменте: краткий фундаментальный анализ

- 07 сентября 2014, 23:00

- |

Итак, давайте выстроим логическую цепочку, которая ляжет в основу нашкго фундаментального анализа. Главнаяпроблема заключается в недостаточном совокупном спросе, который образовался в развитых странах - США, Еврозоне, Японии. Базовые экономические термины спроса и предложения никто не отменял. Вкратце, механика их взаимодействия выглядит так: если спрос превышает предложения, то это приводит к инфляции — росту цен, после чего бизнес наращивает выпуск и в определенной точке они сходятся, цена стабилизируется. В нашем же случае предложение легко может удовлетворить весь имеющий спрос, которого наоборот недостает. Что в этом случае будет происходить с ценой? Vice versa — наоборот, цена будет снижаться и (или) будет сокращаться выпуск. Что мы видим: Уже сейчас в 32 странах (а это 2/3) ОЭСР инфляция упала к или ниже 1%. В ряде отраслей — металлургии, горно-рудной отрасли — идет закрытие неэффетивных производств или замороживание инвест проектов. Чтобы спрос и предожение нашли сблансированный уровень ценовой уровень необходимо либо скоращение предложение, либо снижение цен. Снижение цен — это дефляционный процесс, который очень легко может перейти в неконтролируемый процесс, когда в экономике существует большое количество субъектов с долговой нагрузкой, так снижение будет приводить к сокращению производства, которое в свою очереь приводит к сокращению рабочей силы, невозможности платить по ранее взятым кредитам, банкротсвам. Это в свою очередь приводит к еще большему снижению цен, производства, банкротств и тд. Получается такой замкнутый неагитивный цикл, который будет продолжаться до тех пор, пока в экономике не будет найден баланс на более низком уровне как цен, так и производства.

( Читать дальше )

FAQ по системе Романа Андреева

- 06 августа 2014, 11:00

- |

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

ЛЧИ-2014

- 03 августа 2014, 15:44

- |

Давайте всё-таки разделим то, чего биржа ожидает от ЛЧИ на две части: часть основную прагматическую (привлечение внимания к бирже, реклама биржевых инструментов и подгон клиентов) и часть бонусную дополнительную (зрелищность, драйв, фан для участников). Понятное дело, обе эти цели друг друга целуют/обнимают, но основная прагматическая всё-таки решает, просто ради одного фана биржа не должна шевелить и пальцем.

Это я к тому, что по прагматическим соображениям алго, hft и прочие биржевые нежити должны идти лесом. Не впускать их в основную номинацию ни под каким соусом, как бы они не кричали: «Мы тоже из крови и плоти!» или «У нас зрелищная доходность!». Только допноминацию им, пусть не обижаются.

Во-первых, алго ну никак не привлекут мясо (в хорошем смыле) на биржу, хоть миллиард процентов нащёлкай, алго — это алго, не первая ступень входа на биржу и даже не вторая. На той же срочке сейчас торгуют

( Читать дальше )

Метод торговли Ари Киева: психологические правила управления рисками

- 25 июля 2014, 16:24

- |

Основное правило управления рисками на Nyse не кипишить. Но есть много дополнительных, о которых рассказал известный психиатр.

Чуть позже приведу несколько его чеклистов. Списки вопросов, ответив на которые, можно повысить результаты торговли. Но сначала немного расскажу о том, что за человек.

В 1954 году Ниссан Ари Киев, сын религиозного деятеля из Бронкса и наследник традиции системного подхода к рекомендациям по образу жизни трейдеров, окончил Гарвардский университет со степенью в области социальных отношений. Затем он получил степень доктора медицины в 1958 году из Корнельского медицинского колледжа и стал проходить подготовку в качестве психиатра в университете Джона Гопкинса и в Институте психиатрии больницы Модсли в Лондоне.

В истории человечества начиналась новая эра, которая войдет в историю из-за микроволн, кассет, персональных компьютеров, штрих-кодов, современных систем сигнализации, посудомоечных машин и пультов дистанционного управления – эра массовой культуры и информационного общества.

( Читать дальше )

о российском рынке: изгои

- 24 июля 2014, 17:54

- |

Этот пост станет по сути продолжением предыдущей серии обзоров по рынку от 28 марта ("уровни 2008 года") и 10 июня ("мысли по российскому рынку"). Это интересно и важно, т.к. 2014 год для российского рынка оказался очень тяжелым. И в такой ситуации особенно важно сохранять трезвость ума, адекватно оценивать риски, тщательно фильтровать СМИ, держаться подальше от соц.сетей с засильем «диванных» аналитиков, которые в один день становятся экспертами в военном деле, на следующий объясняют причины аварий в метрополитене и варианты уничтожения боингов на высоте 10+ км над землей. Идет информационная война.

российский рынок в глобальной системе координат

По отношению к группе развивающихся стран (Emerging Markets, EM) наш рынок (смотрим на ETF RSX — крупнейший из ориентированных на российские акции) находится с 2011 года в даунтренде. Сами EM уже четвертый год торгуются в боковике с четко обозначенными границами сверху и снизу. И если в начале 2014 года, когда число упоминаний «EM Crisis» в ленте Bloomberg было на максимумах за несколько лет, EEM тестировал нижнюю границу тренда, то после мощнейшего ралли на 25%+ к середине июля уже тестирует на прочность верхнюю планку (см. график). Стоит ли ждать прорыва многолетнего боковика в EM? Скорее нет, чем да. Ключевой фактор для крупнейших представителей развивающихся рынков в 2014 году — выборы -> надежда на смену власти -> надежда на структурные реформы и т.п. (писал ранее, что России этого не светит и это одна из причин отсутствия интереса к нашему рынку). Но не стоит забывать, что осенью вслед за прекращением QE со стороны ФРС при дальнейшем улучшении состояния экономики США, рынок начнет закладываться на скорое повышение % ставок и тут EM испытают на себе еще один удар. Не надо расслабляться.

( Читать дальше )

Проект «Разумный инвестор». Запись #10, часть 2: скучные 24%.

- 15 июля 2014, 21:53

- |

«Будьте осторожны с инвестициями, которые вызывают аплодисменты. Лучшие инвестиции вызывают зевоту». (Уоррен Эдвард Баффетт)

Начало – 1 часть

Реальный портфель.

Начну с того, что я немного заблуждался в одном вопросе.

Как правильно рассчитать свою доходность с учетом ввода/вывода средств? То, что я делал раньше – я рассчитывал не свою доходность, а «стоимость пая». Это тоже полезная информация, но немного не то.

Спасибо одному знающему человеку – рассказал, как правильно посчитать доходность инвестиций.

( Читать дальше )

Фьючерсы на ОФЗ – скромные 400% + купоны на пиво

- 14 июля 2014, 11:13

- |

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

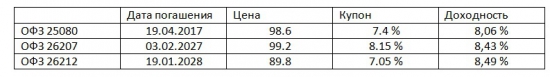

Доходность

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал