SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Олег Сергеевич

Стрэддл на отчетности: YUM

- 09 октября 2012, 21:46

- |

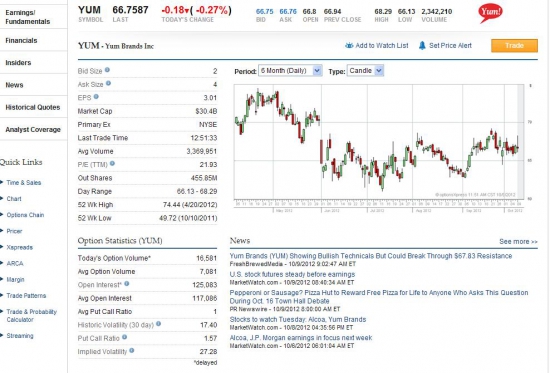

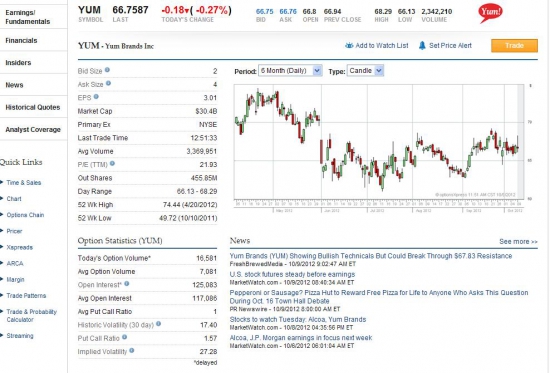

И так, сегодня АА после рынка открывает сезон квартальных отчетов Q3. Из всех активов, на мой взгляд, самым привлекательным сегодня является акция YUM. Критерии выбора я не раз обсуждала в частных беседах с теми, кто мне пишет и интересуется этим видом торговли. С точки зрения моих основных критериев несколько завышена разница между IV и HV, но при этом IV находится приблизительно в середине своего годового диапазона, а HV недалеко отошла от годового минимума.

Я решила открыть яварский стрэддл со страйком 67.5 в расчете, что завтра цена акции совершит гэп на открытии в любую сторону.

Позиция следующая:

Buy YUM Jan13 67.5 Call $2.71 $271.00

Buy YUM Jan13 67.5 Put $3.95 $395.00

.................................................................

Net.............................................$666.00

Greeks:

Symbol Bid Ask IV Delta Gamma Vega Theta

YUM Jan13

67.5 Call 2.69 2.71 23.51 46.46 4.86 13.81 -1.68

( Читать дальше )

Я решила открыть яварский стрэддл со страйком 67.5 в расчете, что завтра цена акции совершит гэп на открытии в любую сторону.

Позиция следующая:

Buy YUM Jan13 67.5 Call $2.71 $271.00

Buy YUM Jan13 67.5 Put $3.95 $395.00

.................................................................

Net.............................................$666.00

Greeks:

Symbol Bid Ask IV Delta Gamma Vega Theta

YUM Jan13

67.5 Call 2.69 2.71 23.51 46.46 4.86 13.81 -1.68

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 18 )

Виды Рыночных Манипуляций

- 09 октября 2012, 05:03

- |

МОНСТРЫ ПРОТИВ ПЛАНКТОНА

В целом, конечно, основная технология заключается в том, что бы испугать мелких спекулянтов и заставить их продавать по низким ценам, а затем — покупать по высоким, хотя можно и наоборот — сначала, как выражаются некоторые спекулянты «загнать в папир», а затем опустить цену и «вытрясти спекулянтов». Монстры, конечно, не могут просто опускать цены, продавая активы, особенно в условиях благоприятного новостного фона. Аналогичная ситуация с подъёмом цен — на подъём цены нужны деньги. В связи с этим используются методы (приёмы) психологического воздействия на внутридневных спекулянтов, которые являются практически основной ценодвижущей силой на рынках.

«Удержание высоты».

Так называется приём, когда крупный игрок удерживает за собой какую-либо психологически значимую цену. То есть если монстру требуется двинуть цену вниз, на психологически значимой отметке почти постоянно будет стоять заявка на продажу, а если крупному игроку требуется двинуть цену вверх — на значимом уровне будет стоять заявка на покупку. Например, это будут цифры 1500, 1510, 1515, 1520 и т. д., Естественно, чем больше нулей в конце числа, тем большее значение имеет этот уровень. Такая цена довольно легко запоминается внутридневными спекулянтами, которые часто поглядывают в биржевой стакан, и когда они видят, что какой-то уровень никак не пробивается, это оказывает на них психологическое давление. Поддавшись такому давлению, мелкий спекулянт начнёт играть на стороне монстра. Так сила хедж-фонда может удвоиться, утроиться или даже увеличиться многократно — тут всё зависит от того, насколько большим суммарным капиталом управляют на бирже мелкие спекулянты. Если вы когда-нибудь смотрели в биржевой стакан, вы могли заметить, что цена почти всегда двигается рывками от одной психологически значимой отметки до другой. Это происходит потому что монстр, видя снижение интенсивности атак на удерживаемую цену переходит к захвату и удержанию следующего значимого уровня. Иногда, правда, переход на следующий уровень происходит не при снижении, а наоборот, при увеличении интенсивности атаки. Это делается с целью «сбить волну».

( Читать дальше )

В целом, конечно, основная технология заключается в том, что бы испугать мелких спекулянтов и заставить их продавать по низким ценам, а затем — покупать по высоким, хотя можно и наоборот — сначала, как выражаются некоторые спекулянты «загнать в папир», а затем опустить цену и «вытрясти спекулянтов». Монстры, конечно, не могут просто опускать цены, продавая активы, особенно в условиях благоприятного новостного фона. Аналогичная ситуация с подъёмом цен — на подъём цены нужны деньги. В связи с этим используются методы (приёмы) психологического воздействия на внутридневных спекулянтов, которые являются практически основной ценодвижущей силой на рынках.

«Удержание высоты».

Так называется приём, когда крупный игрок удерживает за собой какую-либо психологически значимую цену. То есть если монстру требуется двинуть цену вниз, на психологически значимой отметке почти постоянно будет стоять заявка на продажу, а если крупному игроку требуется двинуть цену вверх — на значимом уровне будет стоять заявка на покупку. Например, это будут цифры 1500, 1510, 1515, 1520 и т. д., Естественно, чем больше нулей в конце числа, тем большее значение имеет этот уровень. Такая цена довольно легко запоминается внутридневными спекулянтами, которые часто поглядывают в биржевой стакан, и когда они видят, что какой-то уровень никак не пробивается, это оказывает на них психологическое давление. Поддавшись такому давлению, мелкий спекулянт начнёт играть на стороне монстра. Так сила хедж-фонда может удвоиться, утроиться или даже увеличиться многократно — тут всё зависит от того, насколько большим суммарным капиталом управляют на бирже мелкие спекулянты. Если вы когда-нибудь смотрели в биржевой стакан, вы могли заметить, что цена почти всегда двигается рывками от одной психологически значимой отметки до другой. Это происходит потому что монстр, видя снижение интенсивности атак на удерживаемую цену переходит к захвату и удержанию следующего значимого уровня. Иногда, правда, переход на следующий уровень происходит не при снижении, а наоборот, при увеличении интенсивности атаки. Это делается с целью «сбить волну».

( Читать дальше )

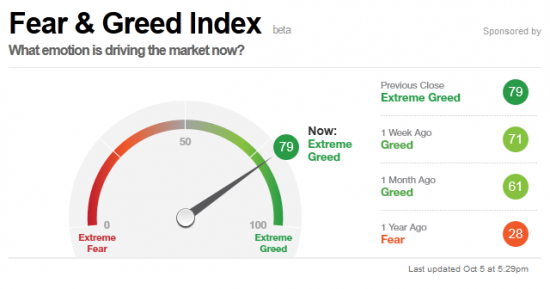

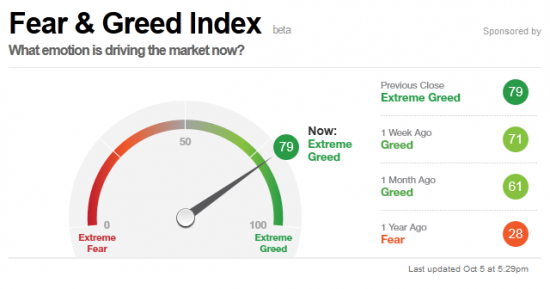

Индекс Страха и Жадности от CNN

- 07 октября 2012, 19:33

- |

На сайте CNN имеется бета версия индекса «Страха и Жадности».

По результатам пятницы индекс зашкалило в области «экстремальной жадности»:

Рачет идет путем среднего арифметического семи нормализованных по шкале 1-100 показателей:

( Читать дальше )

По результатам пятницы индекс зашкалило в области «экстремальной жадности»:

Рачет идет путем среднего арифметического семи нормализованных по шкале 1-100 показателей:

( Читать дальше )

Торговая платформа. Автоматизация торговли. (Время собирать ...)

- 05 октября 2012, 14:25

- |

Время течет — меняются брокеры, платформы, методы...

Но что-то остается прежним и развивается.

В контексте темы, имхо, есть несколько сущностей, который необходимо выделить из общего процесса торговли для повышения его эффективности.

(Все дальнейшие рассуждения приведены для случая задержек T канал >> T вычисления, т.е. не HFT. Для высокочастотных методов как показывают публикации целесообразнее использовать программирование специальных контроллеров)

Картинка

1. Биржи и Брокеры являются поставщиками и получателями потоков данных. Форматы этих потоков могут и разнятся от Биржи к Бирже и от Брокера к Брокеру. Общим для них, как правило, является свойство последовательности данных и асинхроности работы с ними.

Перечень событий достаточно мал и технократичен: ИзмененеАск, ОрдерФилл и т.д.

Примеры работы с ними представлены в АПИ Бирж и Брокеров.

2. К счастью или к сожалению человек мыслит категориями событий, например:

— начало свечи такого-то ТФ

— пересечение в таком-то направлении индикаторов или цены и индикатора и т.д.

В п.1 ничего об этих событиях не известно по простой причине отсутствия объектов «высшего порядка», с которыми происходят события. Написаны фреймы(библиотеки), создающие эти объекты и их события. Примером такого фрейма может служить S#.

3. Известно, что средний человек 80% информации получает с помощью глаз. Именно это и делают различные GUI. Обратите внимание сколько принт-скринов самописных анализаторов и отображателей появилось на трейдерских порталах в добавок к существующим и новым платформам.

4. Тому же среднему человеку для эффективного анализа таблицы больше чем 5*6 требуется дополнительный инструментарий в виде графиков (уже не только котировок), сводных таблиц, промежуточных итогов и т.д. А для возможности сравнения еще и инструмент, позволяющий это сделать. Так в наиболее продвинутых платформах появились нестандартные графики, анализ кубов данных и пр.

5. Досадную невозможность заглянуть в будущее ср. человек пытается компенсировать попыткой анализа прошлого, презрев отсутствие сослагательного наклонения в нем. И в платформах появляются генетические методы и прочие нейросетки.

Множество пользователей с разнородными запросами вынуждают разработчиков удовлетворять одни запросы в ущерб другим. Так рождаются платформы, в которых можно посмотреть трейды, но отсутствует маржин и графики или наоборот.

( Читать дальше )

Но что-то остается прежним и развивается.

В контексте темы, имхо, есть несколько сущностей, который необходимо выделить из общего процесса торговли для повышения его эффективности.

(Все дальнейшие рассуждения приведены для случая задержек T канал >> T вычисления, т.е. не HFT. Для высокочастотных методов как показывают публикации целесообразнее использовать программирование специальных контроллеров)

Картинка

1. Биржи и Брокеры являются поставщиками и получателями потоков данных. Форматы этих потоков могут и разнятся от Биржи к Бирже и от Брокера к Брокеру. Общим для них, как правило, является свойство последовательности данных и асинхроности работы с ними.

Перечень событий достаточно мал и технократичен: ИзмененеАск, ОрдерФилл и т.д.

Примеры работы с ними представлены в АПИ Бирж и Брокеров.

2. К счастью или к сожалению человек мыслит категориями событий, например:

— начало свечи такого-то ТФ

— пересечение в таком-то направлении индикаторов или цены и индикатора и т.д.

В п.1 ничего об этих событиях не известно по простой причине отсутствия объектов «высшего порядка», с которыми происходят события. Написаны фреймы(библиотеки), создающие эти объекты и их события. Примером такого фрейма может служить S#.

3. Известно, что средний человек 80% информации получает с помощью глаз. Именно это и делают различные GUI. Обратите внимание сколько принт-скринов самописных анализаторов и отображателей появилось на трейдерских порталах в добавок к существующим и новым платформам.

4. Тому же среднему человеку для эффективного анализа таблицы больше чем 5*6 требуется дополнительный инструментарий в виде графиков (уже не только котировок), сводных таблиц, промежуточных итогов и т.д. А для возможности сравнения еще и инструмент, позволяющий это сделать. Так в наиболее продвинутых платформах появились нестандартные графики, анализ кубов данных и пр.

5. Досадную невозможность заглянуть в будущее ср. человек пытается компенсировать попыткой анализа прошлого, презрев отсутствие сослагательного наклонения в нем. И в платформах появляются генетические методы и прочие нейросетки.

Множество пользователей с разнородными запросами вынуждают разработчиков удовлетворять одни запросы в ущерб другим. Так рождаются платформы, в которых можно посмотреть трейды, но отсутствует маржин и графики или наоборот.

( Читать дальше )

СЕКТОРА. КОРРЕЛЯЦИИ. КАК ОПРЕДЕЛИТЬ ВЕДУЩЕГО И ВЕДОМОГО. АРБИТРАЖ.

- 01 октября 2012, 10:58

- |

Однако тема оказалась не простой, как в начале казалось… Сам-то я не думаю много, когда смотрю на акцию, просто беру и решаю для себя, главная она сегодня в секторе или нет, отстает ли или идет первая. Если все пошло, а она стоит, что делать, брать в направлении движения всего сектора или против. В общем, пришлось поразбираться и разложить на части свое понимание этого вопроса и найти кучу интересных картинок для вас))). (Оригинал статьи находится по адресу http://superscalper.ru/new/sektora-arbitrazh.html)

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Начнем с самого понимания «корреляции», что это вообще, и почему лично я так много внимания этому уделяю. Корреляция, если простыми словами, – это взаимосвязь двух или более событий, т.е. когда происходит одно, то вероятно (статистически подтверждено) и другое. Когда-то корреляции на рынке были невыраженными в моменте, они были растянуты во времени. Вот, к примеру, как рассуждают экономисты/аналитики: «Если индекс доллара упадет, цена на нефть должна расти…» или «Если индекс SNP упадет, цена на золото должна вырасти или наоборот)))…», ну это как бы простые причинно-следственные связи. Однако совершенно очевидно, что если все так просто, то все бы с легкостью зарабатывали, чего, как мы все прекрасно знаем, не происходит. Пример самой жесткой корреляции – это пары типа Евро/Доллар. Они намертво связаны между собой. Малейшее изменение цены одного приводит к мгновенному изменению цены другого. Тут, понятно, корреляция обратная, и речь идет о торгуемых инструментах, например, на СМЕ. И данная корреляция действительна в обе стороны. Есть же, например, бумаги, которые сами «ничего не решают», но есть у них «старший», который и скажет, куда им «идти». А есть ситуации, в которых таких «старших» два и более, вот тут совсем все интересно становится. Когда речь заходит о корреляциях, в том смысле, в каком я их понимаю, неизбежно возникает вопрос: «а кто главный (ведущий)?».

Для этого введем понятие «Поводырь» — это будет любой торгуемый инструмент, изменение цены которого приведет к какой-либо реакции того, за которым мы наблюдаем (торгуем). Основные поводыри для Американского рынка акций следующие (в порядке убывания силы глобального влияния):

Фьючерс на индекс SNP 500

( Читать дальше )

Стэнфорд

- 30 сентября 2012, 22:27

- |

Здравствуйте.

Сегодня подписался на бесплатный он-лайн курс «Финансы» от Стэнфордского университета.

Крус длится 2 месяца. Начинается 15-го октября. Потребуется знание английского.

Решил что некоторым пользователям будет интересно.

venture-lab.stanford.edu/finance

P.S.

Забыл сказать, после каждой лекции вам будет задаваться вопрос для допуска к следующей. А также лекции можно будет посмотреть в записи и пообщаться с другими участниками программы.

P.P.S.

Вот тут есть записи курсов:

http://www.udacity.com/courses

Нужно выбрать курс и нажать «Preview».

А вот тут список курсов на которые также можно записаться:

http://www.stanford.edu/online/courses/

Сегодня подписался на бесплатный он-лайн курс «Финансы» от Стэнфордского университета.

Крус длится 2 месяца. Начинается 15-го октября. Потребуется знание английского.

Решил что некоторым пользователям будет интересно.

venture-lab.stanford.edu/finance

P.S.

Забыл сказать, после каждой лекции вам будет задаваться вопрос для допуска к следующей. А также лекции можно будет посмотреть в записи и пообщаться с другими участниками программы.

P.P.S.

Вот тут есть записи курсов:

http://www.udacity.com/courses

Нужно выбрать курс и нажать «Preview».

А вот тут список курсов на которые также можно записаться:

http://www.stanford.edu/online/courses/

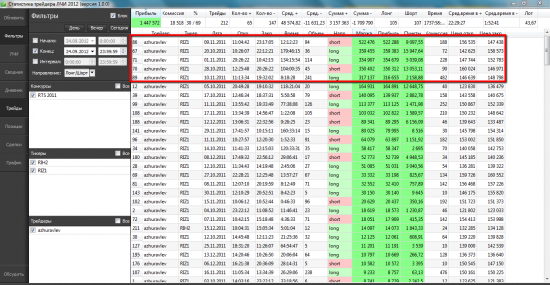

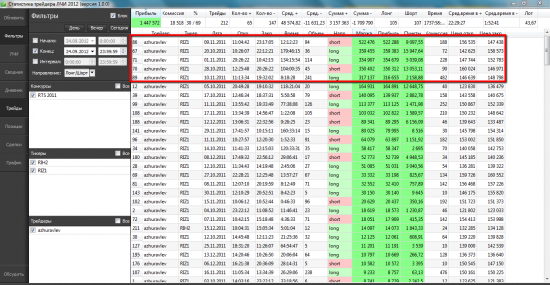

Программа для анализа ЛЧИ от Андрея Беритца.

- 24 сентября 2012, 14:35

- |

По мне так суперпрограмма. Очень много возможностей.

Как минимум превращает статистику с сайта биржи в отдельные трейды и многое другое:

http://www.piratetrade.ru/statistika-treydera-lchi-2012

Как минимум превращает статистику с сайта биржи в отдельные трейды и многое другое:

http://www.piratetrade.ru/statistika-treydera-lchi-2012

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал