SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера offside

Простые радости жизни(много букв)

- 07 ноября 2011, 22:54

- |

Все началось с того что знакомый попросил обяснить ему в 2-х словах за 5 мин че делать то. Главный критерии был «максимально просто»

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 42 )

Hunting high and low (updated)

- 22 октября 2011, 14:09

- |

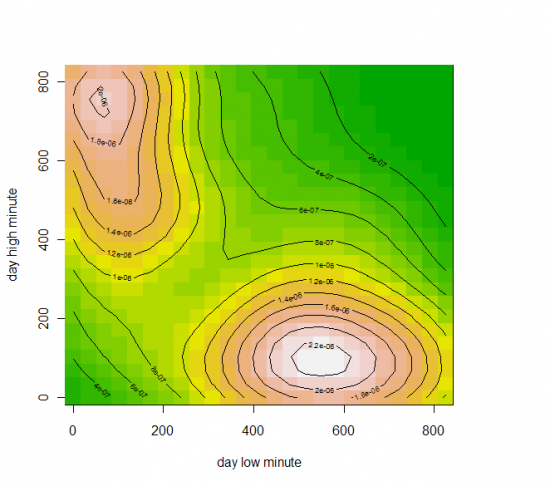

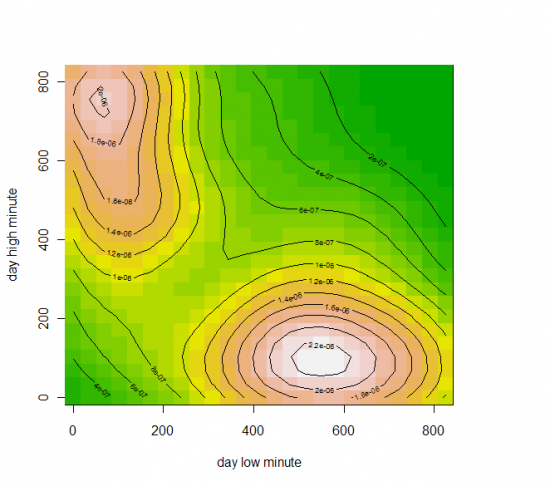

Данные фьючерс РТС за 10-11 год(всего 477 точек), время в минутах(начиная с 10:00) дневного хая и лоя.

(взаимная плотность, по x — время лоя, по y — время хая)

Собственно, что мы видим, есть два типа дней, у одних наиболее вероятный хай в районе 11 часов, а лой в 500 минут от 10:00 (то есть 18:20), второй наиболее вероятный лой в районе 11 часов, а хай в ~470 минут от 10:00 (то есть 17:50-18:00). Соответственно, попытки войти со среднесрочным горизонтом и коротким стопом в другие промежутки времени, резко увеличивает вероятсноть, что вы поймаете стоп.

UPDATE: то же самое но с разбивкой по дням недели.

Понедельник, Вторник

Среда, Четверг

Пятница

(взаимная плотность, по x — время лоя, по y — время хая)

Собственно, что мы видим, есть два типа дней, у одних наиболее вероятный хай в районе 11 часов, а лой в 500 минут от 10:00 (то есть 18:20), второй наиболее вероятный лой в районе 11 часов, а хай в ~470 минут от 10:00 (то есть 17:50-18:00). Соответственно, попытки войти со среднесрочным горизонтом и коротким стопом в другие промежутки времени, резко увеличивает вероятсноть, что вы поймаете стоп.

UPDATE: то же самое но с разбивкой по дням недели.

Понедельник, Вторник

Среда, Четверг

Пятница

О случайности прибыли и закономерности просадок. По мотивам Мартынова, Кастанеды и Герчика.

- 18 октября 2011, 10:14

- |

«График на этом интервале можно считать случайным. Хотя падение внутри дня в пятницу было недопустимо большим.» Тимофей Мартынов

«Всякая случайность есть лишь непознанная закономерность» Карлос Кастанеда

«Надо добиваться того, чтобы счет рос ежедневно и ежемесячно. Неважно на сколько в процентах. Лишь бы не скатываться вниз.» Александр Герчик

Очень часто трейдеры воспринимают экстремальные выносы на графике своего счёта, как в одну, так и в другую сторону, как нечто аномальное и неприемлемое. То есть то, с чем нужно бороться. Иногда уважаемые гуру трейдинга тоже добавляют стимула к такому стремлению.

В частности, тот же А.М.Герчик постоянно на своих встречах и семинарах называет желаемый и достигаемый процент прибыльных дней, а то и сделок у себя и своих учеников. И редко называемая цифра бывает ниже 90%.

( Читать дальше )

«Всякая случайность есть лишь непознанная закономерность» Карлос Кастанеда

«Надо добиваться того, чтобы счет рос ежедневно и ежемесячно. Неважно на сколько в процентах. Лишь бы не скатываться вниз.» Александр Герчик

Очень часто трейдеры воспринимают экстремальные выносы на графике своего счёта, как в одну, так и в другую сторону, как нечто аномальное и неприемлемое. То есть то, с чем нужно бороться. Иногда уважаемые гуру трейдинга тоже добавляют стимула к такому стремлению.

В частности, тот же А.М.Герчик постоянно на своих встречах и семинарах называет желаемый и достигаемый процент прибыльных дней, а то и сделок у себя и своих учеников. И редко называемая цифра бывает ниже 90%.

( Читать дальше )

Мысли по РТС

- 15 октября 2011, 17:20

- |

Сразу скажу, что это — медвежий вариант, бычий тоже существует, но по некоторым причинам я его рассматривать в этом посте не хочу (может быть потом когда-нибудь :). В целом его медвежесть определяется тем, что мы верим, что находимся в primary C ко всему росту 1995-2008, при этом рост 2009-2011 был primary B. Если это так, то:

— рынок завершил 3ю волну снижения в большой С

— сейчас пошла 4-я волна (коррекционный отскок)

— 4-я волна может иметь целями 1510, 1605, 1700

Разметка:

Почему 3-я, а не 5-я в С? Во-первых, если это была 5-я, то не было соразмерной по длительности и силе 4-ки. Во-вторых, если С уже закончилась (т. е. 5-я уже была), то вся разметка вообще неправильная, и это не primary C, а intermediate C в рамках стандартной ABC коррекции к росту 2009-2011. Это приводит к бычьему варианту, о котором я сейчас не говорю.

( Читать дальше )

— рынок завершил 3ю волну снижения в большой С

— сейчас пошла 4-я волна (коррекционный отскок)

— 4-я волна может иметь целями 1510, 1605, 1700

Разметка:

Почему 3-я, а не 5-я в С? Во-первых, если это была 5-я, то не было соразмерной по длительности и силе 4-ки. Во-вторых, если С уже закончилась (т. е. 5-я уже была), то вся разметка вообще неправильная, и это не primary C, а intermediate C в рамках стандартной ABC коррекции к росту 2009-2011. Это приводит к бычьему варианту, о котором я сейчас не говорю.

( Читать дальше )

поиск грааля

- 15 октября 2011, 13:09

- |

Поговорим сегодня о граалях, тут много пишут о них и каждый хочет узнать грааль другого, я не думаю что это правильно да и слово грааль мне не нравится, обычный системный подход к торговле в котором каждому человеку комфортно торговать.

Все думают что если взять у успешного трейдера его грааль и применить его к себе то торговля попрет в большой профит, и вы будете зарабатывать бешеные деньги, другие кто торгует успешно прячут свой грааль и не кому не показывают, по простой причине (вдруг сглазят, или рассказав кому бы то ни было у них не попрет) по большому счету это все предрассудки, которые сидят в голове трейдера.

К примеру, возьмем знаменитых художников, никто и ни один человек в мире не может повторить нарисованное на 100%, подделывают много, но хорошие специалисты все равно определят подделка это или нет, в мире нет одинаковых людей по поступкам мышлению и т.д., даже клоны хоть и похожи но той души в которую влили все хорошее и плохое твои родители и предки у них нет.

( Читать дальше )

Все думают что если взять у успешного трейдера его грааль и применить его к себе то торговля попрет в большой профит, и вы будете зарабатывать бешеные деньги, другие кто торгует успешно прячут свой грааль и не кому не показывают, по простой причине (вдруг сглазят, или рассказав кому бы то ни было у них не попрет) по большому счету это все предрассудки, которые сидят в голове трейдера.

К примеру, возьмем знаменитых художников, никто и ни один человек в мире не может повторить нарисованное на 100%, подделывают много, но хорошие специалисты все равно определят подделка это или нет, в мире нет одинаковых людей по поступкам мышлению и т.д., даже клоны хоть и похожи но той души в которую влили все хорошее и плохое твои родители и предки у них нет.

( Читать дальше )

Встреча smart-lab клуба 08.10.2011 в здании биржи РТС. часть 4

- 14 октября 2011, 22:23

- |

Приветствую честной народ. Выкладываю 4-ю заключительную часть со встречи smart-lab. Встречайте: Александр Герчик собственной персоной. Как всегда феерично, зажигательно, а самое главное поучительно. Как говорится смотрите no comments

«ОчУмелые ручки» (делаем РЕПО с контрагентом)

- 13 октября 2011, 12:36

- |

Как я говорил уже ранее — плечевые сделки (маржинальные) зачастую исполняются (фактически, являются) сделками РЕПО...

Как Вы знаете — «маржиналку» Ваш брокер даёт, в среднем, под ставки 12-16% годовых, что в случае сделок РЕПО, мягко говоря – не рыночно. Безусловно, тут можно бесконечно долго спорить о том, что для того чтобы самому исполнить сделку РЕПО нужно «постараться», а «маржиналка» — мгновенно-доступна… При этом, нужно понимать, цена «РЕПО» на рынке сейчас порядка 5,5 овернайт и 6,1 недельно...

Я предполагаю, что сделки РЕПО могут быть интересны среднесрочным (и выше) инвесторам, которые покупают бумаги не более чем на 1 «плечо». Тут можно несколько «сэкономить», получив бумаги или деньги в РЕПО по рыночной цене (дешевле, чем у брокера).

Что нужно:

( Читать дальше )

Как Вы знаете — «маржиналку» Ваш брокер даёт, в среднем, под ставки 12-16% годовых, что в случае сделок РЕПО, мягко говоря – не рыночно. Безусловно, тут можно бесконечно долго спорить о том, что для того чтобы самому исполнить сделку РЕПО нужно «постараться», а «маржиналка» — мгновенно-доступна… При этом, нужно понимать, цена «РЕПО» на рынке сейчас порядка 5,5 овернайт и 6,1 недельно...

Я предполагаю, что сделки РЕПО могут быть интересны среднесрочным (и выше) инвесторам, которые покупают бумаги не более чем на 1 «плечо». Тут можно несколько «сэкономить», получив бумаги или деньги в РЕПО по рыночной цене (дешевле, чем у брокера).

Что нужно:

- Брокер должен открыть Вам возможность совершения сделок в разделе РПС (режим переговорных сделок)

- Сумма сделки «желательно» (хотя как найдете по контрагенту) не менее 1 млн., лучше 5-30 млн.

- Найти контрагента и совершить с ним сделку

( Читать дальше )

Финансовый ликбез (Банковские нормативы - Н2, Н3, Н4. Ликвидность активов)

- 11 октября 2011, 12:48

- |

Как я вижу банковская тема практически не освещается, а интерес присутствует, поэтому продолжаю Вас знакомить с банковскими нормативами и непосредственно с данными по банкам.

Итак — нормативы ликвидности:

Инструкция ЦБР от 16 января 2004 г. N 110-И «Об обязательных нормативах банков» (с изменениями и дополнениями) > Глава 3. Нормативы ликвидности банка:

Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

( Читать дальше )

Итак — нормативы ликвидности:

Инструкция ЦБР от 16 января 2004 г. N 110-И «Об обязательных нормативах банков» (с изменениями и дополнениями) > Глава 3. Нормативы ликвидности банка:

Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

Норматив текущей ликвидности банка (Н3) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал