Избранное трейдера Силуан Сахипзадов

Что ждет МРСК Центра и Приволжья в будущем по дивам? Изучаем финплан.

- 11 декабря 2018, 20:37

- |

Я решил изучить его на предмет будущего компании, на год-два впред.

Прогнозы чистой прибыли по годам тут смотреть смысла нет, т.к. они постоянно сильно занижаются, а вот параметры финансирования инвестпрограммы — это то, что более менее кореллирует с реальностью и на что можно опереться в оценках.

Для этого посмотрим, что же запланировано в отчислениях на инвестпрограмму с прибыли, полученной от передачи ЭЭ, а также какое финансирование запланировано с амортизации

(все расчеты по прибыли и амортизации и дивидендам — буду делать по данным МСФО).

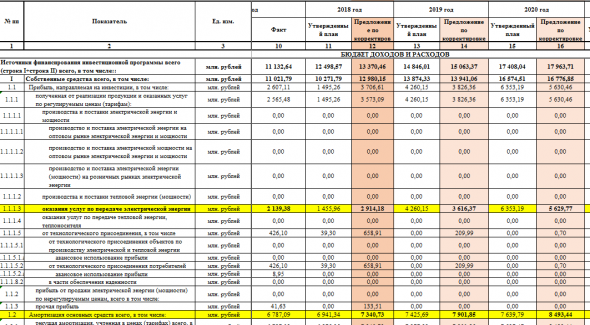

Итак, вот таблица из финплана, где обозначены источники финансирования инвестпрограммы:

Тут мы видим, такие цифры:

Год Отчисления от передачи ЭЭ Отчисления с амортизации

2018г 2914,18 млн 7340,73

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 4 )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

Итоги дивидендного сезона 2018 в РФ

- 24 октября 2018, 14:35

- |

Дивидендный сезон в России летом 2018 года принес инвесторам одни из самых высоких дивидендов за последние годы. Дивидендная доходность индекса МосБиржи в период май-июль 2018 года составила 3,9%, а годовая дивидендная доходность превысила 5%. Наибольшую дивидендную доходность продемонстрировал сектор транспорта в основном за счет акций «Аэрофлота», которые занимают более 60% индекса транспорта. Аналогичной доходностью в размере 6,8% отметился телекоммуникационный сектор в основном за счет акций «МТС», занимающих порядка 80% индекса. Компании данного сектора традиционно платят высокие дивиденды для повышения акционерной стоимости.

Несмотря на то, что в энергетическом секторе сразу 4 компании продемонстрировали дивидендную доходность выше 10%, в среднем она составила только 5,4% в связи с меньшими дивидендами у тяжеловесов индекса электроэнергетики: «ФСК ЕЭС», «РусГидро», «Интер РАО» и «Юнипро». Банковская отрасль и компании металлов и добычи в среднем показали 4,5% дивидендной доходности. В аутсайдерах по дивидендной доходности значились сектора нефти и газа, несмотря на то, что секторальный индекс вырос более чем на 30% с начала года, отрасль потребительских товаров и торговли, а также химическое производство, где дивиденды платятся на ежеквартальной основе.

( Читать дальше )

Тест на сообразительность № 2

- 23 октября 2018, 03:57

- |

Принцип решения задач надеюсь стал понятен. Теперь попробуйте решить еще одну (желательно без Гугла).

Встречаются два приятеля:

— Ну как дела, как живешь?

— Все хорошо, у меня три сына.

— Сколько им лет?

— Произведение их возрастов равно 36.

— Этой информации мне недостаточно.

— Сумма их возрастов равна номеру твоего дома.

— Этой информации мне тоже недостаточно.

— Старший сын рыжий.

— Теперь я знаю сколько им лет.

Сколько лет сыновьям?

Тест на сообразительность.

- 22 октября 2018, 03:42

- |

Немного усложним вопросы, предыдущие реально были для пятикласников.

В этом нужно подумать. На первый взгляд для большинства задача вообще кажется бессмысленной.

В чем то ее решение похоже на анализ рынков — из непонятной информации извлечь нужные факты и принять верное решение.

Встречаются два приятеля:

— Ну как дела, как живешь?

— Все хорошо, растут два сына дошкольника.

— Сколько им лет?

— Произведение их возрастов равно количеству голубей возле этой скамейки.

— Этой информации мне недостаточно.

— Старший похож на мать.

— Теперь я знаю сколько им лет.

Сколько лет сыновьям?

P.S. Задача имеет единственно верное решение.

P.P.S. Будет 100 лайков — напишу еще одну задачу с тремя переменными :)

Отзывы о ДУ

- 20 октября 2018, 02:20

- |

http://ванюшкин-трейдер-мошенник.рф/podrobno.htm

http://ванюшкин-трейдер-мошенник.рф/Dmitry.htm

http://ванюшкин-трейдер-мошенник.рф/EK.htm

По крайней мере, теперь понятно, почему околорынок так популярен. Зачем вкалывать на производстве за копеки, если по стране ходит огромное количество богатых буратин, которые подарят деньги просто так за красивые глазки.)

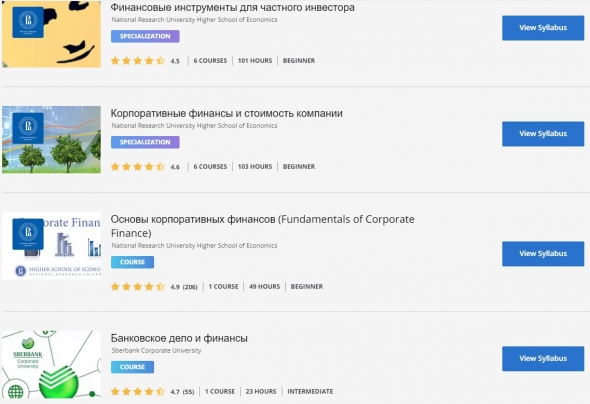

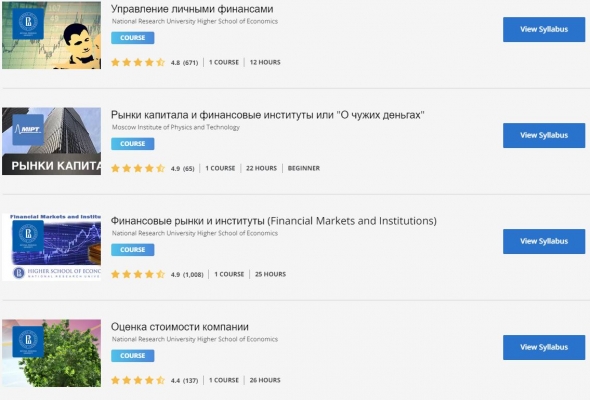

Курс на Coursera

- 15 сентября 2018, 11:56

- |

— как в целом работает банковский бизнес

— как банки рулят финансами

— разбор отчетности банка

( Читать дальше )

Первый пост. Об инвестициях, спекуляциях и риске

- 08 сентября 2018, 19:18

- |

Всем привет!

Меня зовут Максим.

Это мой первый пост. В своем блоге я буду в основном писать об инвестициях на рынке США (в основном акции), а также в целом свои мысли, связанные с инвестициями.

Основная цель ведения этого блога – самоконтроль. Самоконтроль включает в себя более четкое оформление своих мыслей, своей торговой стратегии, инвестидей и мнения по текущему портфелю.

Я торгую на рынке США, а также на Московской бирже. Основные активы заряжены в американские акции, существенно меньше в акции на Мосбирже, остальное кэш. Предполагаю возможность покупки облигаций, а также торговлю деривативами, но в данный момент этим не занимаюсь.

В блоге почти не буду писать непосредственно о торговле на Мосбирже и об инвестидеях в российских акциях, т.к. эта тема на русском языке хорошо покрывается и без меня людьми гораздо более грамотными, чем я.

Но что-либо толковое про инвестиции на зарубежных рынках на русском языке крайне мало кто пишет. Поэтому, если данная тема вас интересует, то мой блог, возможно, может быть вам полезен. Тем более, в последнее время я вижу рост интереса к инвестициям на зарубежных рынках, т.к. многих утомляет вялая динамика российского рынка, которая еще и сопровождается повышенной волатильностью из-за постоянно возникающих новостей про санкции и т.п.

( Читать дальше )

Срочно в номер. Добавил функцию подсчета будущего денежного потока.

- 05 сентября 2018, 12:59

- |

Буквально вчера ночью (и чуть-чуть сегодня утром) решил немного улучшить Гугл документ, в котором веду свой портфель (более подробно ознакомиться можно в предыдущих постах, начинать здесь: https://smart-lab.ru/blog/489421.php). Стало интересно, на какие денежные потоки я могу рассчитывать в следующие полгода.

Это должно помочь лучше планировать будущие инвестиции, а также понять, можно ли что-то из этого потратить на свои хотелки (получилось, что пока нельзя:(. Хочу поделиться (и немного похвастаться), что из этого получилось.

Что для этого нужно? По большому счету, не так и много. По моим облигациям дата и размер будущего купона уже автоматически забираются с сайта Мосбиржи. Выглядит это примерно так:

По облигациям известна дата и размер только следующего купона. Поэтому по ним прогноз будет только где-то на полгода вперед.

По акциям информации о будущих дивидендах не было, пришлось добавлять новые колонки «Дивиденды, на акцию», «Дата закрытия реестра» и «Дивиденды, всего выплаты». Заполнить эти колонки нужными данными труда не составляет, спасибо Тимофею за отличный сайт:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал