Избранное трейдера Ирина Мс

ИИС типа А. Не всё так просто с возвратом.

- 29 июня 2019, 12:24

- |

ИИС я открыл в 2017 году. Не знаю почему, но возвратом за 2017 год я поленился заниматься в 2018 году(просто собрал документы, но не оформлял). Решил заняться сразу двумя возвратами за 2017 и 2018 уже в 2019. Мы живем в век высоких технологий, поэтому я решил оформлять возврат через личный кабинет на сайте nalog.ru

Итак. Для возврата НДФЛ нам потребуется:

1) Справка 2-НДФЛ за тот год, за который мы хотим оформить возврат.

2) Отчет брокера за год

3) Договор на ведение ИИС

4) Платежные поручения на зачисление денежных средств

5) Аккаунт на госуслугах для входа на сайт nalog.ru.

Несколько комментариев.

1) Справка 2-НДФЛ на моей работе за предыдущий год появляется не раньше конца февраля следующего года. Возможно она появляется только после того, как предприятие подаст декларацию в налоговую (но это не точно). И если справка за 2017 год у меня была на руках, то я с удивлением обнаружил, что справка за 2018 год есть в моём личном кабинете на сайте nalog.ru Поэтому при оформлении возврата за 2018, справку 2-НДФЛ я на работе не заказывал.

( Читать дальше )

- комментировать

- ★87

- Комментарии ( 55 )

Переводы в IB

- 29 июня 2019, 08:27

- |

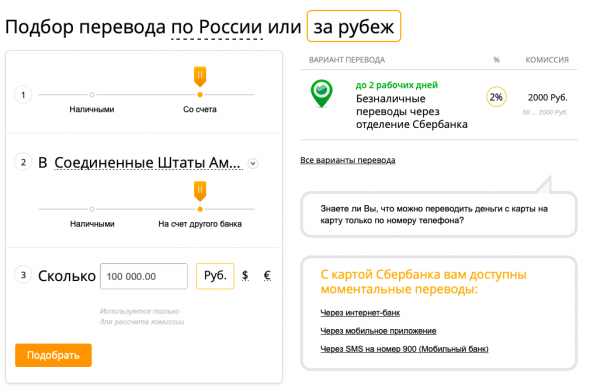

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

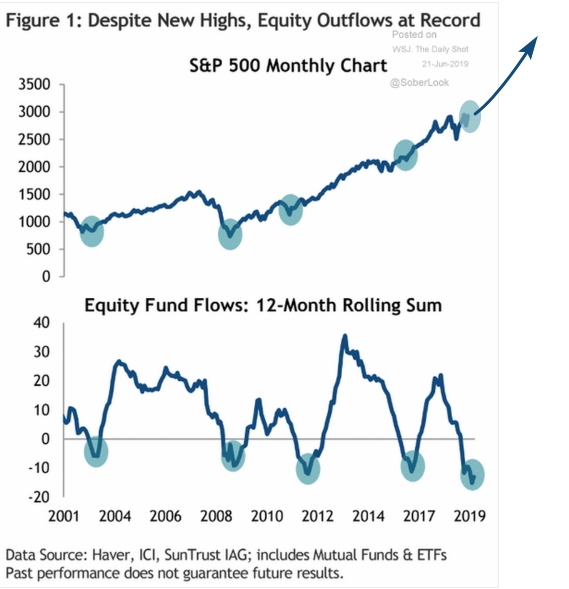

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

Как и за что получить инвестиционный налоговый вычет

- 26 июня 2019, 16:13

- |

С 2014 года Россия стимулирует частных инвесторов проявлять активность на фондовом рынке. Делают это через инвестиционные льготы — вычеты для возврата собственных средств у государства. В 2015 году для этих же целей появились ИИС и дополнительные вычеты. Результаты говорят, что стимулы работают — количество брокерских счетов с учетом ИИС с 2014 года выросло в два раза:

Количество брокерских счетов на Московской Бирже. Источник: Московская Биржа

#справка ИИС можно открыть только у российского брокера. Как выбрать брокера на российском рынке

За что получают инвестиционные вычеты

Государство стимулирует нас тремя способами, делая возврат:

- с прибыли на обычном брокерском счете,

- НДФЛ для ИИС (тип А),

- с прибыли на ИИС (тип Б).

( Читать дальше )

Как заработать на дивидендах? ДТС №3

- 24 июня 2019, 19:03

- |

Как заработать на дивидендах? ДТС №3

Введение

Сейчас полным ходом идет большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

Стратегический взгляд на основные классы активов от Максима Ачкасова

- 24 июня 2019, 10:31

- |

СТРАТЕГИЧЕСКИЙ ВЗГЛЯД НА ОСНОВНЫЕ КЛАССЫ АКТИВОВ после заявления ФРС США о возможном развороте в денежно-кредитной политике

Репост. Источник: фейсбук

Фондовый рынок побудил монетарные власти США к отказу от дальнейшего повышения учетных ставок и переходу к более мягкой денежно-кредитной политике.

Изменение доходности краткосрочных казначейских облигаций США позволяет профессионалам с большой долей вероятности предсказывать действия ФРС США. На графике ниже, где показана динамика доходности 3-х месячных (желтый цвет) и 6-ти месячных (зеленый цвет) казначейских облигаций США, а также учётной ставки в США (красная линия) за последние 30 месяцев, четко видно, что рынок диктует Федрезерву необходимость снижения ставки. 19 июня 2019 г после очередного заседания ФРС косвенно дала понять, что готова к смягчению денежно-кредитной политики.

Возможное снижение учётной ставки является главным фактором, который будет влиять на направление движения фондовых рынков во II полугодии 2019 года. (график подготовлен Elliott Wave International).

Вот что, на мой взгляд, ждет ключевые индикаторы и основные виды активов в этот период.

МИРОВАЯ ЭКОНОМИКА

Сразу несколько факторов говорят о возможном временном ускорении темпов роста мировой экономики во второй половине 2019 г.: ослабление курса доллара США в перспективе 6-12 месяцев, заключение временного перемирия в торговой войне между США и Китаем (оцениваю вероятность заключения сделки до конца 2019 г в 75%), а также усиление государственного стимулирования экономики Китая. Всё это указывает на то, что текущий экономический цикл, который 1 июля 2019 г. официально станет самым длинным в истории мировой финансовой системы, затягивается. Его пик еще впереди.

( Читать дальше )

Отдаю пользуйтесь

- 22 июня 2019, 11:09

- |

Не ожидал такого интереса к системе..

Начало..

smart-lab.ru/blog/545477.php

С программистом сделали индикаторы для 4 и 5 метатрейдера...

Забирайте..

Для 5..

yadi.sk/d/gyDla8WRxe0m5w

для 4..

yadi.sk/d/2rgN1ZGVVlezQQ

Видос по системе..

yadi.sk/i/yL6xQQ_6tRE2eA

Ну как то так… Сразу скажу я не блогер и не пытаюсь разубедить Вас в чём то..

Пользуйтесь на ЗДОРОВЬЕ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал