Избранное трейдера qawse

Хестанов Сергей - Жизненный уровень россиян может упасть в 3 раза!

- 07 октября 2020, 13:46

- |

- комментировать

- ★3

- Комментарии ( 49 )

Будь в курсе: Небольшой утренний обзор 07/10/2020

- 07 октября 2020, 09:56

- |

👉Трамп вчера напугал рынки вечером, заявив что сделку по стимулам отложим до «после выборов». Вальнулись на 1,5% по индексам после этого твита:

👉Смысл в том, что они кажется сходятся во мнении что надо потратить $1.6 трлн, а разногласия идут по дополнительным $400 млрд. Но конечно все эти торги — это политическая тактика перед выборами😁...request, and looking to the future of our Country. I have instructed my representatives to stop negotiating until after the election when, immediately after I win, we will pass a major Stimulus Bill that focuses on hardworking Americans and Small Business. I have asked...

— Donald J. Trump (@realDonaldTrump) October 6, 2020

👉Старик пытается спешно набрать политических очков т.к. после дебатов отрыв Байдена составляет 9% — максимальный за последние месяцы.

👉Ряд экспертов, в том числе Рэй Далио и управляющие из ФРС высказались, что без стимулов америке жопа, давайте принимайте уже скорее

👉FDA: нужно 2 мес чтобы убедиться в надежности вакцины от короны

👉Главная WSJ: антироссийская революция в Киргизии

👉Сегодня протоколы ФРС

👉Пашинян: Россия дала гарантии что впишется, если будет атакована территория Армении

👉С начала конфликта в Нагорном Карабахе погибло 280 чел.

👉Совкомфлот разместился по 105 руб. за акцию, привлекли $550 млн. Сегодня первый день торгов.

👉Впервые за полгода спрос на ПИФы упал

👉6 октября Сургут продал все 1,08 млн акций на балансе

👉Навальный в интервью BILD: вы должны запретить въезд рос. олигархам и заморозить их активы

Московский рынок аренды жилья рухнул в бездну

- 06 октября 2020, 20:06

- |

После отмены карантина данная цифра увеличилась в 1,5 раза (в феврале было всего 35 тыс квартир). Основная причина этого в том, что во время карантина многие люди потеряли источник дохода и не смогли вернуться на работу. Им пришлось покинуть столицу. Как следствие, спрос упал, предложение выросло. Это были цифры «Миэль».

Статистика ЦИАН показывает, что число новых объявлений об аренде выросло в 2 раза — с 6,365 до 14,114 шт. Больше всего увеличилось предложение однушек — на 70%. Цены на однушки снизились на 2-3 тыс. рублей.

С учетом сложившихся тенденций, инвестиции в жилую недвижимость должны становится все менее и менее привлекательными.

Есть ли предпосылки для ипотечного кризиса в России?

- 06 октября 2020, 18:40

- |

Условия для ипотечного пузыря следующие:

👉Низкие процентные ставки

👉Снижение стандартов кредитования, высокая доступность кредита

👉Рост безработицы, снижение доходов населения

Последствия ипотечного пузыря:

👉Жопа банкам, на балансе которых идут просрочки и невозвраты

👉Жопа девелоперам, так как на рынок выходит масса заложенных квартир по сниженным ценам

👉Добро тем, кто ждал и сидел в кэше

Что сейчас?

👉Доходы падают

👉Объемы выдачи ипотеки растут

👉Доля продаж у девелоперов ипотечникам на рекордном максимуме

Цифры по ипотеке следующие:

По итогам 2019 вроде тоже около 3 трлн руб было выдано.

За 9 мес 2020 было выдано 2,5 трлн руб. Рост есть но не радикальный.

Просрочка вроде в пределах разумного:

( Читать дальше )

Стала понятна причина падения рубля этим летом

- 06 октября 2020, 12:34

- |

Российский рубль активно терял свои позиции на протяжении всего лета и первого месяца осени. В связи с чем это могло быть связано?

Основной причиной столь продолжительного падения, похоже, стали действия российских банков. За июль они превратились из игроков против доллара, в и игроков против рубля. Согласно данным Центрального банка России, на начало августа объем совокупной балансовой позиции кредитных организаций страны из (-3) трлн рублей превратилась в 1,2 трлн. То есть, всего за месяц они переконвертировали более 4 трлн рублей в доллары.

Совокупная балансовая позиция на начало месяца (лонг+шорт; млрд. руб.)

Источник: Банк России

Кроме того, российские банки впервые с ноября 2017 г. сделали ставку на падение рубля. Помимо прочего, данная позиция является крупнейшей с 2014 г.

Однако стоит отдать должное кредитным организациям, колебания курса российской валюты оказались не столь заметными и такой спрос на валюту не привел к обвальному падению рубля.

( Читать дальше )

IPO девелопера ГК Самолёт

- 06 октября 2020, 11:35

- |

Вот возьмём IPO ГК Самолёт, которое запланировано на конец этого месяца. Ещё не зная ничего особо про эту компанию, я нарисовал такую схему:

Как вам? Мне кажется, эта схема покажется вам логичной и вы со мной согласитесь, за одним исключением: если вы недавно купили и держите акции девелоперов и намерены их держать дальше😁

Мы хорошо знаем, что экономика падает, а доходы россиян не растут. Возможно, следует конечно Москву рассматривать как отдельную страну, тогда все будет получше. Фактически мы наблюдаем монетарный парадокс: бум на рынке первичного жилья на фоне экономики, прорывающей дно.

Стратегически я не вижу оснований ожидать роста доходов в будущем, роста платежеспособного спроса. Поэтому весь тот спрос, который мы сейчас видим, конечно во многом связан с ипотекой, и когда она подорожает, спрос на первичную недвижку упадет процентов на 40-50.

( Читать дальше )

Нужен ли кому-то опционный анализ на СЛ?

- 06 октября 2020, 10:44

- |

На сайте профитгейт, я довольно давно делаю обзоры основанные на анализе опционного рынка, здесь я их не делал, но вот вопрос может быть они кому-то будут интересны, поскольку «писателю» нужны «читатели», хотелось бы узнать есть ли те кому-то это нужно. Просьба проголосовать плюсиком.

А я коротко расскажу в чем логика обзоров и вы поймете нужно ли Вам это.

Расскажу на примере нефти.

Есть у нас значит базовый актив — фьючерс нефти, те кто им торгует или например акциями нефтяных компаний, ЕТФ и прочее, используют рынок опционов для хеджа своих позиций, тут все довольно просто. Если рынок верит в рост, то мы видим рост объемов и открытого интереса в путах, если в падение то мы видим рост объема в колах. Конечно эта логика имеет ряд довольно существенных упущений и мы никогда точно не узнаем, кто и зачем купил или продал тот или иной объем в опционах, однако исследования этого вопроса показывают, что как дополнительный сигнал для понимания фона рынка опционы отлично подходят.

( Читать дальше )

Будь в курсе: Небольшой утренний обзор 06/10/2020

- 06 октября 2020, 09:59

- |

👉Первая полоса WSJ: президент вернулся в Белый Дом (чёто быстро он)

👉Опрос Рейтер: Байден 51%, Трамп 41%.

👉Соглашения по пакету стимулов пока нет

👉Несмотря на коррекцию золота, притоки в ETF обновляют рекорд

👉Выборы президента США 3 ноября. Судя по опросам, многие фонд-менеджеры уходят в безриск перед выборами, хотя по рынкам этого не видно. Так что вероятно, что рынок подрастет после того, как неопределенность с выборами уйдет. Возможно рост переместится из тех.сектора в непопулярные в данный момент акции.

👉Большинство аналитиков, опрошенных CNBC, полагают что китайские тех.акции сейчас интереснее американских, да и в целом азиатский рынок управляющим кажется более интересным, чем какой-либо другой.

👉Goldman Sachs: экономика Азии может восстановиться быстрее остальных

👉Европа постепенно закрывается из-за коронавируса

👉ВОЗ: 10% населения может быть заражено вирусом

👉Опрос Reuters: аналитики считают, что валюты EM ослабнут к доллару на интервале 3-6 месяцев. Рублю вангуют укрепление до 71 в течение 12 месяцев

👉Bloomberg: падение рубля ставит крест на планах ЦБ по снижению ставок

👉СД Сургута решил продать собственные акции по цене не ниже рыночной

👉М.Видео: совет рекомендовал дивиденды 30 рублей на акцию

👉ЦБ РФ продал в пятницу валюты на 5,4 млрд руб

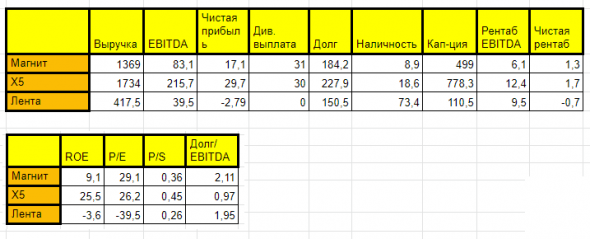

Сравнительный анализ крупнейших продуктовых ритейлеров России.

- 06 октября 2020, 00:09

- |

⚖️По примеру прошлых публикаций сравниваю продуктовые ритейл компании $MGNT $FIVE $LNTA по их мультипликаторам ROE, P/E, P/S и Долг/EBITDA.

📝План следующий: анализируем по мультипликаторам, лучшая компания по каждому мультипликатору набирает 3 балла худшая 1. Составляем итоговый зачёт и получаем наиболее предпочтительную компанию, а далее рассмотрим как пришли к такому результату в динамике 5 лет по финансовым показателям.

➖P/E (Price / Earnings) — количество лет, за которые бизнес, при его покупке по текущим ценам, себя окупит.

➖P/S – коэффициент отношения капитализации компании к ее выручке.

➖ROE — прибыльность собственного капитала (пример — ROE = 25% значит что на вложенные 100 рублей бизнес компании генерирует 25 рублей чистой прибыли).

➖Долг/Ebitda — за сколько лет компания может погасить свой долг.

1️⃣P/E. По данному пункту первое место заняла Х5. Хотя он у достаточно высокий 26,5 и не сильно отличается от магнита. Лента имеет отрицательный P/E так как в 2019 году был зафиксирован убыток в 2,8 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал