Избранное трейдера redtiger8

О сезонных циклах

- 01 марта 2017, 12:26

- |

А существуют ли вообще сезонные циклы и, если да, то на каких рынках они проявляются наилучшим образом? Какова причина сезонности и насколько она значительна, чтобы использовать её в реальной торговле? Как правильно рассчитать сезонную компоненту и стоит ли проверять полученный результат на статистическую достоверность? Рассмотрим задачу на примере нефти LIGHT.

Циклическая компонента, центрированная относительно нуля и с учётом правки на дрейф равна:

где j — индекс месяца, [k] — индекс года,

n — количество полных лет исследования,

E — средняя котировка за время исследования,

P — разница между первой и последней ценой.

Формально, результат не имеет статистической значимости, ведь по критерию Фишера для приращений логарифма цены имеем F=1,58 (при потребных F>5), но это лишь обман зрения. Во-первых, сезонность на рынке изначально не самый критический фактор, во-вторых, задача в такой постановке в принципе некорректна, поскольку соседние приращения цены в плане волатильности взаимозависимы. Если так, то обоснование цикличности и её критерии нужно искать в совершенно иной плоскости.

Построим несколько графиков CR, используя метод кубических сплайнов (рисунки 1,2). Посмотрите как различаются результаты по нефти и индексу доллара — в одном случае основной компонентой является шум, в другом присутствует ярко выраженная цикличность, которая сохраняется даже после вычитания слагаемых за 2008-ой и 2014-ый годы. Единственный тест, который нефть не проходит, это сравнение данных за два разных периода, но это обосновано изменением в структуре её потребления.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 19 )

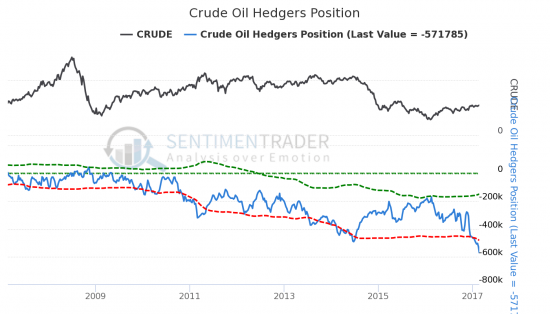

Crude Oil Hedgers Position

- 27 февраля 2017, 21:49

- |

Construction:

This chart shows the net number of contracts (longs minus shorts) held by large commercial hedgers. The green dotted line is 1 standard deviation above the 3-year average; the red dotted line is 1 standard deviation below the 3-year average.

Each week, the Commodity Futures Trading Commission (CFTC) releases information on the long and short positions of three groups of traders in a couple of dozen different futures markets in a report known as the Commitments of Traders.

The three groups are determined by the number of contracts they are currently holding, and are described as follows:

Commercial Hedgers — Commonly believed to be the «smart money», these traders are involved in the day-to-day operations of each commodity. They have an excellent handle on the underlying market, and it typically pays to follow their positions when they reach an extreme.

Large Speculators — This group mostly consists of large pooled funds, and almost always take the opposite side of commercial traders. The are primarily trend-followers, and will accumulate positions as a trend progresses. When their positions reach an extreme, watch for a price reversal in the opposite direction of the existing trend.

Non-Reportables (aka Small Speculators) — These are smaller traders, composed mostly of hedge funds and individual traders. Again, they are mostly trend-following in nature and we often see price reversals (in the opposite direction) when they hit an extreme.

By definition, commercial hedgers take the opposite side of the trades of large and small speculators. Therefore, when hedgers are net long, speculators are net short. Because hedgers tend to drive the market at extremes, we focus on them.

( Читать дальше )

Покупка еврооблигаций на ММВБ - хороший способ диверсификации портфеля

- 25 февраля 2017, 17:08

- |

Теперь это особенно интересно так как мы находимся вблизи сильной поддержки 56-57 по курсу USD/RUB и возможно это и есть дно от которого начнётся ослабление рубля. Поэтому тактически выгодно часть накоплений перевести в валюту для страховки от резкой девальвации. Купленные доллары можно эффективно вложить в облигации министерства финансов РФ. Получается это что-то типа ОФЗ, только в валюте и не федерального масштаба, а внешнего долга страны.

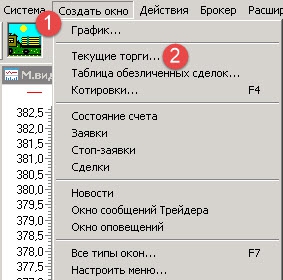

Начнём с простого. В торговой системе quik надо найти раздел Т+Облигации (расч. в USD) и далее по списку. К примеру, сейчас интересна наиболее ликвидная RUS-28.

Далее смотрим параметры RUS-28 :

Номинал — 1000 USD

Погашение — 24.06.2028

Периодичность выплаты купона — дважды в год

( Читать дальше )

Фундаментальные знания, какие они для меня?

- 24 февраля 2017, 22:55

- |

Люди, которые начинают изучать рынок, сталкиваются с разными понятиями, подходами и оценивают рыночные ситуации, как им рассказал тот, кого они считают авторитетом, в прямом смысле они ему просто верят, а при этом изучить базовые понятия устройства механизма рыночных отношений не хотят или просто не знают где про них прочитать.

Пример: Рыночные отношения строятся на спросе и предложении и это известно всем, а вот процент тех, кто хеджирует свои риски и ищет спекулятивную выгоду, всего лишь 10% от общего объема массы денег. График нам показывает отражение спроса и предложения и никто не знает, куда пойдет цена. Трейдеры же считают, что тут кто-то купил и видят большой объем, и их учат считать, что это крупный игрок, который будет, защищать свои сделки ( так говорят их преподаватели). Вы, как студент таких курсов, применяя эту теорию, покупаете и ожидаете реакцию рынка в соответствующую сторону, проведя уровень, сделав технический анализ.

А теперь другой реальный пример: Предположим, что Якуси Такоши из Японии решил вложиться в экономику Германии, что он по вашему должен будет делать? Вы думаете он будет смотреть на пару EUR\JPY? И что там есть кокой-то важный уровень, от которого вы торгуете? Поставьте себя на его место, и вы поймете, что он преследует другие цели, и где находится цена ему абсолютно без разницы. Ему нужны евро для других целей, а банк в который он обратился, обязан поставить ему валюту на третий день.

( Читать дальше )

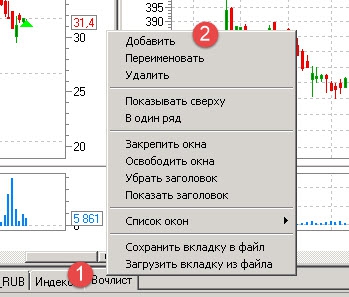

Привязка окон в Quik

- 20 февраля 2017, 00:40

- |

Очень полезная фича, что заметно ускоряет анализ.

Делается это просто:

1. Создаем вкладку

2. Добавляем окно «Текущие торги» и все остальные необходимые окна

( Читать дальше )

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

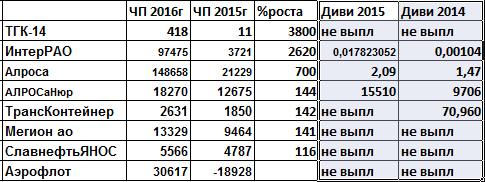

Дивиденды2017Алмазы и Ударники чистоприбыльного производства

- 19 февраля 2017, 17:15

- |

Среди них тоже есть эмитенты, которые нарастили ЧП по итогам 2016 года

Лидер списка ТГК-14 (подконтрольна РЖД) обеспечивает тепловой энергией потребителей на территории Забайкальского края и Республики Бурятия. Компании принадлежит семь ТЭЦ, два энергетических комплекса

Рост ЧП компании по РСБУ прошел на 3800%.При этом выручка в 2016 году увеличилась всего на 6,5%

Дивиденды компания выплачивала в последний раз в 2006 году.

На втором месте Интер РАО, отразившая такую высокую ЧП, полученную в результате переоценки активов.

На третьем месте таблицы Алроса. ЧП увеличилась в 7 раз, выручка увеличилась на 35%.

Обращаю ваше внимание, что ряд компаний из таблицы выплатили промежуточные дивиденды в 2016 году.

Так, Алроса Нюрба выплатила по итогам 9 месяцев 2016 года 17500 рублей и Трансконтейнер выплатил 347,6 рублей за 6 месяцев 2016 года.

На прошедшей неделе были и другие позитивные новости. Например, значительно увеличилась вероятность получения 10% ДД в акциях Алроса этим летом.

Да, мы понимаем, что в связи с улучшением ситуации в российской экономике, некоторые компании с госучастием, попытаются пролоббировать себе преференцию в виде уменьшения размера чистой прибыли, направляемой на дивиденды с 50%, как настаивает Минфин, на меньший процент, типа 35% или даже 25%. Но ряд факторов говорит о том, что Алроса всё же направит на дивиденды 50% ЧП.

Давайте рассмотрим цепочку этих факторов.

17.02.2017 прошла такая новость: (Bloomberg) — Правительство России обсуждает смену главы ПАО «АК Алроса», рассказали три источника, знакомых с ситуацией.

Вопрос о смене руководителя крупнейшей алмазодобывающей компании мира обсуждается, директива, предписывающая наблюдательному совету проголосовать за отставку президента Алросы Андрея Жаркова, еще не подписана, сообщили источники, попросившие об анонимности из-за непубличного характера информации, не уточнив, когда может произойти отставка. Мнение Жаркова по ряду стратегических вопросов не всегда совпадало с позицией членов правительства, сообщили два источника.

Жарков проголосовал против сокращения инвестиций и капитальных затрат на 2017 год на одном из последних заседаний в декабре. На этом совещании совет директоров утвердил сокращение долгосрочных финансовых вложений на 3 миллиарда рублей в текущем году, капитальных расходов — на 1,4 миллиарда рублей, а также снижение расходов на выплату заработной платы.

Прочитав эту новость, я сказала себе: «ОГО! Даже президента могут отстранить от должности, если он не согласен высвободить деньги на выплату больших дивидендов!» И решила ещё раз просмотреть цепочку дивидендных факторов в Алросе.И так, СД Алросы проголосовал в декабре

Первое: за снижение себестоимости в компании (рост ЧП)

Второе: за уменьшение расходов, источником для которых служит, в том числе и ЧП Алросы. Это значит, СД уже намечает, что будут увеличены другие расходы из ЧП эмитента. Появилась осторожная надежда на 50% ЧП, которую направит компания на дивиденды.

Подтверждением этому служит интервью министра имущественных и земельных отношений Якутии Евгении Григорьевой. Цитирую:

министр имущественных и земельных отношений Якутии Евгения Григорьева сообщила, что в 2017 году ожидается прирост размера дивидендов, поскольку прибыль алмазной монополии планируется в достаточно большом объеме. Как заявляло руководство АЛРОСА, на дивиденды будет направлено до 50% прибыли.

Кроме того, во время летней 2016 года продажи 10,9% акций Алросы,

чтобы подогреть интерес иностранных инвесторов, чиновники объявили о намерении сохранить уровень дивидендов госкомпании на уровне 50% чистой прибыли. А ведь пакет Алросы снова включен в приватизационный список на 2017-2019 годы. Значит обещание будут соблюдать.

А это значит, что ДД Алросы в 2017 году может превысить 10%.

И ещё про дивиденды. Школа Московской биржи в преддверии нового дивидендного сезона и отсечек под дивиденды, которые уже скоро начнутся( например в прошлом году первая отсечка ЛСР была 18.04.16) предложила мне провести двухдневный вебинар Дивидендный трейдинг. Базовый курс. red-circule.com/courses/203

В прошлый раз, когда проводили аналогичный вебинар, ШМБ разрешила увеличить время, выделенное на проведение вебинара, для того, чтобы ответить на все вопросы участников. Думаю, что если вопросов будет много, и в этот раз ШМБ пойдёт навстречу.

Биржа тоже делает прогнозы по рублю

- 19 февраля 2017, 16:24

- |

Косвенно конечно, но я разъясню.

У нас на рынке есть такие инструменты, как фьючерсы на ОФЗ.

Инструменты специфичны тем, что это фьючерсы не на одну какую-то бумагу, а на корзину состоящую из нескольких ОФЗ. И они является поставочными.

Например, открываем сайт и видим, что: В фьючерс на 4 летние ОФЗ — OFZ4-3.17 входят три бумаги — ОФЗ 26214, 26215, 26217.

Так как поставка будет только по одной бумаге, то нужны некие Коэффициенты, чтобы сгладить различия между бумагами в корзине.

Поэтому биржа вводит КОНВЕРСИОННЫЕ КОЭФФИЦИЕНТЫ(их еще называют конверсионные факторы или CF) для каждой бумаги в корзине и задаются они один раз на все время «жизни» контракта.

Получается, что Конверсионные коэффициенты нужны для того, чтобы продавец фьючерса мог поставляться любой бумагой в корзине, лишь бы сохранялось условие - Разница между Продажей фьюча и покупка ОФЗ на споте должна быть максимальна.

( Читать дальше )

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

То что я смотрю на выходные. :)

- 18 февраля 2017, 18:32

- |

ИМХО это очень интересно :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал