Избранное трейдера RUH666

Имеют ли смысл эти объяснения для этого внутридневного разворота фондового рынка?

- 28 октября 2020, 11:45

- |

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».Что ж, эти объяснения кажутся логичными. Однако следует также учитывать, что отсутствие прогресса по другому пакету стимулов и рост числа случаев коронавируса не являются чем-то новым. Более того, на фондовом рынке наблюдался рост, когда плохие новости по одному или обоим направлениям попадали в заголовки газет. Например, 12 августа Barron's сказал: «S&P 500 закрылся чуть ниже нового максимума. Акции США выросли во вторник, несмотря на отсутствие прогресса в переговорах по еще одному пакету стимулов ...». И 25 сентября Barron's сказал: «Dow растет, несмотря на вирус ...».

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Ну чо, как вам рынки?

- 28 октября 2020, 00:20

- |

И в этот раз походу будет так. И сентябрьский минимум — не окончательный, в ноябре должны перебить. Будет ли это конец коррекции — хз, будем посмотреть. В жиже та же хня, низы перебьём, а там посмотрим.

Короче, всем мир, больше скажу, Peace — да! (кто не понял, тот поймёт). Короче, не торопитесь быковать, пока не время)

Кто поздавил, всем спасибо, кто нет, идите в щель!

Ну и стих, как полагается

маленький мальчик на бирже играл

акции он продавал, покупал,

тихо, спокойно, без криков и стонов

он прое**л 800 миллионов

Трамп против Байдена: кто победит в ноябре? Спросите у фондового рынка! Это исследование наших друзей из SI/EWI показывает, что фондовый рынок является более сильным индикатором переизбрания президента, чем экономика.

( Читать дальше )

Модели Morgan Stanley количества случаев заражения Covid в 2021 году: бычья, медвежья и базовая

- 27 октября 2020, 19:20

- |

Как резюмирует BofA, количество случаев заболевания в США превзошло июльский пик, поскольку 7-дневное среднее количество новых ежедневных случаев впервые превысило 68 тысяч. Распространение вируса было широким, но на Среднем Западе были заметные вспышки. По сравнению с прошлой неделей в 35 штатах зарегистрирован двузначный рост числа новых случаев заболевания. С другой стороны, число смертей остается устойчивым, хотя они тоже начали расти, увеличившись до чуть менее 800 по состоянию на вчерашний день.

( Читать дальше )

Цены на новостройки в Китае: самые низкие темпы роста с 2016 года (перевод с deflation com)

- 27 октября 2020, 15:25

- |

Цены на новое жилье в Китае росли самыми медленными темпами за более чем 4-1/2 года, поскольку ужесточение мер в некоторых крупных городах помогло охладить рынок недвижимости, несмотря на более широкое восстановление экономики.

Как показали официальные данные во вторник, цены на новое жилье в Китае в сентябре также росли несколько медленнее в месяц, в то время как количество городов, сообщающих о ежемесячном росте цен на новые дома, упало ....

«Широкое ужесточение жилищной политики с июля повлияло на данные о ценах на жилье», — сказал… аналитик из пекинского агентства недвижимости Centaline ...

В годовом исчислении цены на жилье выросли на 4,6% в сентябре, что является самым медленным темпом с февраля 2016 года, против роста на 4,8% в августе.

( Читать дальше )

Shanghai Composite: почему инвесторам следует обращать внимание на «устойчивые короткие продажи»

- 27 октября 2020, 11:20

- |

Короткие продажи — когда инвесторы делают ставку на падение цен на акции — могут служить противоположным индикатором. Например, короткие продажи резко выросли по Shanghai Composite. Еще 14 апреля этого года агентство Reuters сообщило: «Короткие продажи акций Китая достигли рекордно высокого уровня». Однако с тех пор цены на основной индекс Китая в основном росли.

Короткие продажи — когда инвесторы делают ставку на падение цен на акции — могут служить противоположным индикатором. Например, короткие продажи резко выросли по Shanghai Composite. Еще 14 апреля этого года агентство Reuters сообщило: «Короткие продажи акций Китая достигли рекордно высокого уровня». Однако с тех пор цены на основной индекс Китая в основном росли.Вот график и выводы из нашей перспективы глобального рынка от 2 октября (подписчики доступны для подписчиков):

( Читать дальше )

Morgan Stanley: c текущих уровней S&P 500 скорее вниз, чем вверх

- 26 октября 2020, 19:24

- |

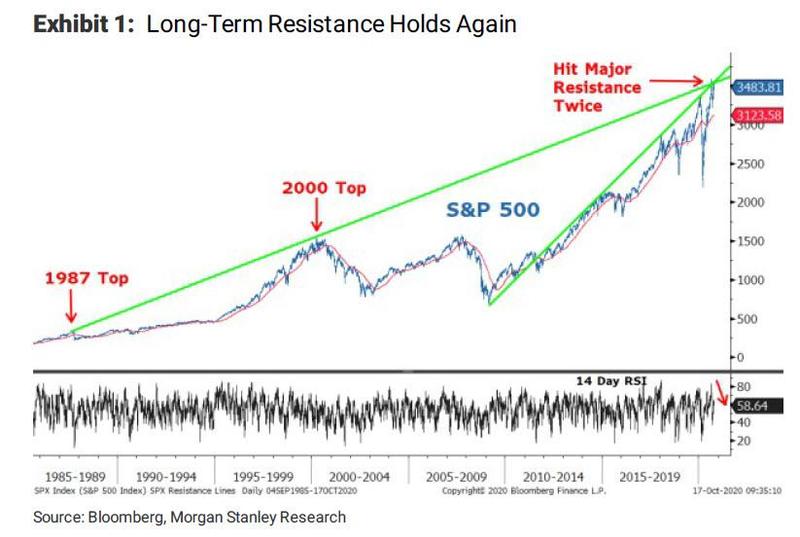

Две недели назад индексу второй раз не удалось пробить этот уровень. Этот технический сбой не является концом бычьего рынка, но он действительно предполагает, что этот уровень сопротивления огромен и его будет трудно преодолеть в ближайшем будущем. С другой стороны, мне по-прежнему нравится 200-дневная скользящая средняя, которая составляет около 3125. Практический результат: с технической точки зрения я придерживаюсь нашего призыва с начала сентября, что S&P 500 будет находиться в диапазоне от 3100 до 3550 в ноябре.

Две недели назад индексу второй раз не удалось пробить этот уровень. Этот технический сбой не является концом бычьего рынка, но он действительно предполагает, что этот уровень сопротивления огромен и его будет трудно преодолеть в ближайшем будущем. С другой стороны, мне по-прежнему нравится 200-дневная скользящая средняя, которая составляет около 3125. Практический результат: с технической точки зрения я придерживаюсь нашего призыва с начала сентября, что S&P 500 будет находиться в диапазоне от 3100 до 3550 в ноябре.( Читать дальше )

Ещё один способ мошенничества (не ведитесь)

- 26 октября 2020, 15:15

- |

«3дрaвcтвуйте!

У меня для Вас плохие новости. Уже довольно давно я получил доступ к Вашему устройству через которое вы посещаете интернет и все это время наблюдаю за вами. Всему виной сайты для взрослых на которые вы посещали.

В общем-то сайты для взрослых, которые вы посещаете и стали ключом к моему проникновению к вашим данным. Я загрузил к Вам вредоносную программу, который каждые несколько часов обновляет свои сигнатуры, чтобы антивирусные программы не могли его распознать. Он дает мне доступ к вашим камере и микрофону. Кроме того, у меня есть все копии данных, включая фотографии, социальные сети, переписки и контакты. Недавно у меня возникла отличная идея: сделать видео где в одной части экрана удовлетворяете себя, а в другой видео, которое в тот момент проигрывалось. Получилось очень занятно!

Не сомневайтесь, что я могу буквально в пару кликов мыши разослать это видео по всем вашим контактам. Я думаю вы бы хотели предотвратить подобное развитие событий. Поэтому вот мое предложение. Вы переводите сумму эквивалентную 650 долларам на мой биткоин кошелек и мы забываем друг о друге, а все данные и видео я удаляю навсегда. Поверьте, это очень скромная сумма за мои труды. Как купить биткоин вы легко сможете найти при помощи поисковых систем по типу yandex или google

( Читать дальше )

Новая бреттон-вудская ситуация - предпосылка для дефляции (перевод с deflation com)

- 26 октября 2020, 11:17

- |

Еще в 1995 году, когда мир гольфа начал замечать рождение суперзвезды, британскому гольфисту Сэнди Лайлу задал вопрос журналист. «Что вы думаете о Тайгере Вудсе?». На что Лайл искренне ответил: «Не знаю, я никогда там не играл».

Бреттон-Вудс, живописный курорт в штате Нью-Гэмпшир, имеет поле для гольфа, но наиболее известен он благодаря конференции 1944 года, на которой был определен международный финансовый порядок, когда Вторая мировая война подошла к концу. Бреттон-Вудская система международных финансов, которая создала Международный валютный фонд (МВФ) в своей основе, просуществовала всего два с половиной десятилетия, прежде чем взлетела на воздух, и похоронный звон был, когда президент США Никсон остановил конвертируемость доллара США в золото в 1971. С тех пор денежная инфляция бушевала во всем развитом мире и за его пределами, создав самый большой долговой пузырь в истории человечества.

( Читать дальше )

Экономический дайджест 25.10.2020

- 25 октября 2020, 18:08

- |

Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 76.125. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая короткая спекулятивная позиция во фьючерсе на рубль упала на 400 с 4 600 до 4 200. Индекс РТС вырос и закрылся на уровне 1164.06, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 616.07. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 193 до 205. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 17 500, с 472 800 до 490 300. На мой взгляд, импульс с апрельких низов завершен, идёт коррекция во второй волне. Неделя закрылась WTI — 39.75, Brent — 41.59.

( Читать дальше )

5 диаграмм, показывающих, что шведская стратегия работает. Локдауны провалились

- 25 октября 2020, 10:21

- |

Официальные лица Швеции объявили, что правительство планирует сохранить свои мягкие ограничения на собрания “как минимум еще на год”, чтобы смягчить распространение COVID-19.

В отличие от большинства других стран, Швеция отказалась инициировать общенациональную изоляцию и принудительное ношение масок, вместо этого выбрав политику, которая ограничивала большие собрания и полагалась на социальную ответственность для замедления передачи вируса.

В течение нескольких месяцев Швецию критиковали за ее решение отказаться от экономического локдауна.

“Швеция становится примером того, как не надо бороться с COVID-19”, — заявила CBS в заголовке июльской статьи.

Швеция стала “поучительной историей”, заявила в том же месяце New York Times.

“Они ведут нас к катастрофе”, — предупреждала The Guardian в марте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал