Избранное трейдера Андрей Бежин (s_point)

Три кита, на которых стоит MUST

- 05 октября 2022, 11:38

- |

Есть два основных типа искусственного интеллекта. Искусственный интеллект узкого назначения Narrow AI, который всё чаще находит своё применение в различных сферах, именно о нём обычно идёт речь в пресс-релизах компаний, и сильный искусственный интеллект или искусственный интеллект общего назначения (Artificial general intelligence). Этот тип AI человечество одновременно и хочет создать, и боится, так как предполагается, что AGI будет способен мыслить и действовать без контроля со стороны человека.

Продукты MUST наделены искусственным интеллектом узкого назначения(Narrow AI) на базе предиктивных моделей машинного обучения. Однако 90% расходов на разработку продукта приходится на работу с Big Data — построение хранилища данных с сложной многоуровневой(слоёной) архитектурой Data Warehouse(DWH), которое необходимо для представления данных из различных источников в виде согласованной информации, пригодной для нейросетевых моделей машинного обучения.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 30 )

Все способы легального вывода денег из России: детальный разбор со ссылками

- 05 октября 2022, 10:13

- |

Уолтер Уайт здесь как бы думает: «Пульнуть деньги через Золотую Корону, отправить рублями в армянский банк или всё-таки через USDT?..»

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать любым законным и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Прошлую мою статью на тему легального перемещения денег через российскую границу, написанную в начале марта, под совершенно абсурдными предлогами признали запрещенной к распространению на территории РФ суды Астраханской и Самарской областей. Апелляционные суды по этим делам еще идут (про это в будущем будет отдельная захватывающая статья – надеюсь, что на VC, а не в том смысле, в котором вы сейчас подумали).

( Читать дальше )

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

Банки.ру. Впустили инвестора и что теперь стало.

- 02 декабря 2019, 14:45

- |

Будущим поколениям стартаперов.

Предпринимателю, рискнувшему создать собственный бизнес, методично внушается мысль, что ему просто необходимо впустить в капитал инвестора, что без него счастья не будет и что только инвесторские деньги являются объективным показателем того, что на самом деле стоит твоя компания. И это объективно. Как по-другому понять стоимость бизнеса?

Но есть маленькая ремарка: с появлением инвестора это больше НЕ ТВОЯ компания.

Осознание этого приходит не сразу. Если честно, вообще не приходит – твой ребенок всегда остается твоим, какие бы отношения между вами не были. Но однажды назначенный тобой же генеральный директор Динара Юнусова присылает запрос от «партнеров по бизнесу». Официальный запрос.

1. Какой порядок подчинения Филиппа Ильин-Адаева как Президента Информационного агентства «Банки.ру»? Пожалуйста, пришлите его трудовой договор, должностную инструкцию, список подчиненных и КПЭ (KPI).

2. Как Филипп Ильин-Адаев совмещает должности Президента в Информационного агентства «Банки.ру» и Генерального директора в принадлежащей ему лично компании ООО «Банковские Новости» (БН)? Почему в ИА он указан на полную ставку?

3. Какой порядок подчинения Елены Ищеевой как Исполнительного директора Информационного агентства «Банки.ру»? Пожалуйста, пришлите ее трудовой договор, должностную инструкцию, список подчиненных и КПЭ (KPI)

4. Почему в штатном расписании Информационного агентства «Банки.ру» указано, что Елена Ищеева числится на 0.6 ставки. В какой компании она числится на остальные 0.4 ставки?

5. Где в штатном расписании Информационного агентства «Банки.ру» сотрудники структурного подразделения Финпати?

( Читать дальше )

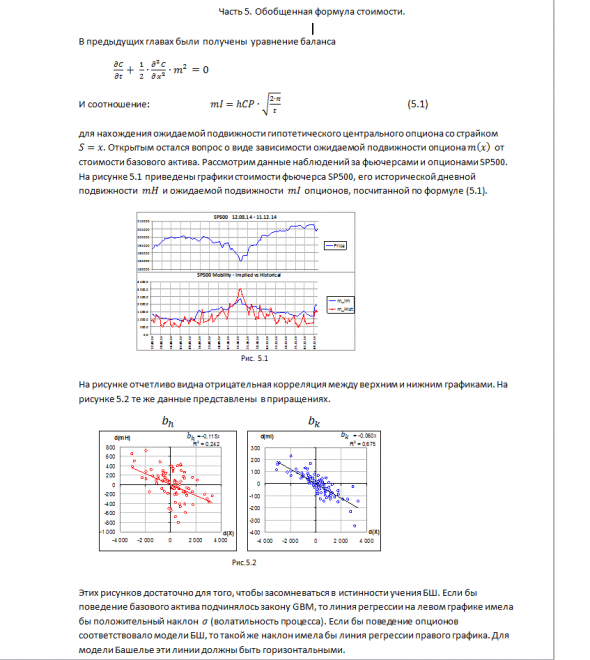

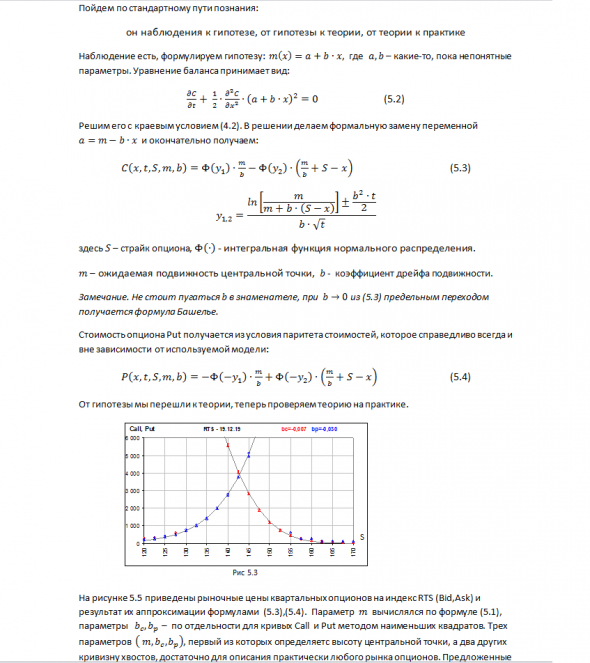

Обобщенная модель ценообразования опционов. Часть 5. Формула стоимости опциона

- 06 ноября 2019, 15:55

- |

( Читать дальше )

Когда начинается и заканчивается бычий рынок

- 01 ноября 2019, 21:23

- |

растет на скептицизме,

стареет на оптимизме

и умирает на эйфории.

Джон Темплтон

"Международные дефляционные силы резко растут" (перевод с deflation com)

- 01 ноября 2019, 19:37

- |

Вот выдержка из статьи журнала Forbes от 17 октября:

«Международные дефляционные силы резко растут», — сказал Бориш в интервью на подкасте «неординарный инвестор» на этой неделе. Тенденция прослеживается с выборов Дональда Трампа в 2016 году, которые открыли эру «создания барьеров».

По словам Бориша, политика администрации Трампа, направленная против свободной торговли, положила конец 27-летнему циклу, начавшемуся после падения Берлинской стены в 1989 году. Этот период был отмечен «свободным движением людей, капитала и идей, разрушением барьеров» и привел к сильному глобальному росту, особенно на фондовых рынках. Теперь «рост резко замедляется не только здесь, но и во всем мире».

В то же время рекордная сумма долга поставила мировые центральные банки в затруднительное положение. «Если вы являетесь центральным банком, вы должны спросить: «Как мне решить долговой кризис, выпустив больше долгов?» Это становится условием политики «дешёвых денег»».

( Читать дальше )

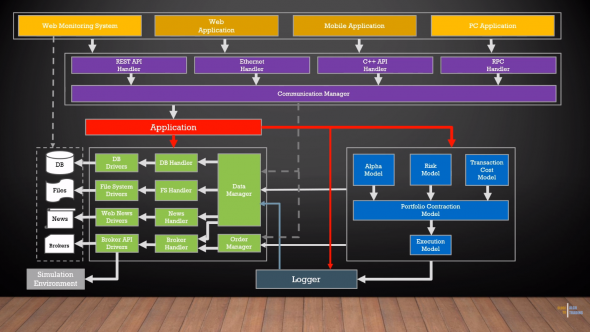

Дизайн доморощенного алгоритмического окружения.

- 01 ноября 2019, 14:51

- |

Как уже повелось, продолжаем тему околорыночников, и сегодня хотелось бы представить на ваш суд, и возможно обсудить, дизайн алгоритмического окружения.

Все началось с того, что я задумался обновить свою доморощенную систему, ибо некоторые компоненты заменять становится все сложнее с ростом функциональности и вот сложилась такая идея как все можно переделать.

думаю картинка сама себя хорошо описывает.

Конечно же, ничего не делается в нашем мире бескорыстно, поэтому все рассуждения были изложены в видео:

( Читать дальше )

Самый большой риск - затратить ваше время на активные инвестиции и трейдинг, а не на повышение своих полезных компетенций.

- 27 октября 2019, 21:54

- |

Представим разные жизненные ситуации:

- вы имеете регулярные нерыночный доход (РНД) и сбережения

- вы имеете существенные сбережения (СС) и не имеете РНД

Время важно распределять максимально эффективно.

Инвестиции — это никакое не хобби и не может быть хобби! Инвестиции — это серьезный ответственный процесс, который требует полной самоотдачи и 100% вовлечения. Я уверен, что результат ваших инвестиций в долгосрочной перспективе будет пропорционален затратам вашего времени на них.

В ситуации №2 всё очевидно. Вы должны 100% своего свободного для работы времени посвятить повышению эффективности управления СС.

В ситуации №1 этот вопрос не так очевиден.

И я уверен, что в ситуации 1 находится большинство людей.

Представим, что я зарабатываю 100 тыс рублей в месяц. Этот доход зависит от моих усилий. То есть если я расслаблюсь, он уменьшится. Если я буду реинвестировать время в работу, прилагать максимум усилий, этот доход может вырасти на 50-100% на интервале 3-5 лет.

Основной вопрос звучит так:

При каком размере сбережений мне надо забить болт на работу и или повышение компетенций и полностью инвестировать всё время в повышение эффективности инвестиций?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал