SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей Бежин (s_point)

Сценарий дефляционной ловушки

- 28 февраля 2012, 13:25

- |

«Сейчас бытует мнение о том, что ликвидности в мире много и она не даст упасть реальным активам в цене. Это поверхностное мнение, поскольку в действительности важно то сколько денег не вообще, а сколько их в обороте.

Давайте прикинем, сколько всего первичных дебетовых долларов. Думаю чтобы выделить именно чистый дебет нужно сложить М1 и баланс ФРС. То есть примерно 1,5 трлн М1 и 2,5 трлн. баланса ФРС, именно это и будет первичным выпуском долларов.

Всего 4 трлн. долларов в обороте, сумма приличная. Учитывая мировой ВВП 68 трлн. долларов и ВВП США в 15 трлн., кажется что такого объёма денег более чем достаточно. Но не все так просто, да мир имеет 4 трлн. выпушенных из стен ФРС баксов, вопрос — сколько из низ реально доступны и циркулируют в системе.

К примеру, почти триллион долларов вернули в ФРС в виде депозитов, еще 1,7 трлн. наглухо запакованы в виде кэша на балансе американских банков. Всего остается 1,3 триллиона, также стоит учесть, что не только американские банки держат доллары в кубышке. Поэтому в реальности вероятно сейчас в циркуляции находиться не более 1 триллиона долларов.

( Читать дальше )

Давайте прикинем, сколько всего первичных дебетовых долларов. Думаю чтобы выделить именно чистый дебет нужно сложить М1 и баланс ФРС. То есть примерно 1,5 трлн М1 и 2,5 трлн. баланса ФРС, именно это и будет первичным выпуском долларов.

Всего 4 трлн. долларов в обороте, сумма приличная. Учитывая мировой ВВП 68 трлн. долларов и ВВП США в 15 трлн., кажется что такого объёма денег более чем достаточно. Но не все так просто, да мир имеет 4 трлн. выпушенных из стен ФРС баксов, вопрос — сколько из низ реально доступны и циркулируют в системе.

К примеру, почти триллион долларов вернули в ФРС в виде депозитов, еще 1,7 трлн. наглухо запакованы в виде кэша на балансе американских банков. Всего остается 1,3 триллиона, также стоит учесть, что не только американские банки держат доллары в кубышке. Поэтому в реальности вероятно сейчас в циркуляции находиться не более 1 триллиона долларов.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

АЛГОРИТМ

- 27 февраля 2012, 15:49

- |

В последнее время очень большое количество людей жалуются на большие потери и отсутствие дисциплины.И так что делать.Есть только одно спасение четкий алгоритм который каждый должен себе составить в зависимости от стиля торговли.Что должно там быть----Все для того что бы траидер не думал.

Само слово «алгоритм» происходит от имени персидского учёного Абу Абдуллах Мухаммеда ибн Муса аль-Хорезми (алгоритм — аль-Хорезми).Набор инструкций, описывающих порядок действий исполнителя для достижения результата решения задачи за конечное время.

Для наглядного пособия выставлю пару алгоритмов.Это не панацея ето просто наглядные примеры.Каждый должен сделать под себя

Алгоритм дает возможность не думать----Что есть смерть для многих {практически всех} траидеров.Он уберет у Вас шанс стать емоциально зависимым

ПЕРЕСТАНЬТЕ ЧИТАТь КНИГИ О ПСИХОЛОГИИ ОНИ ВСЕ РАВНО НИЧЕГО НЕ ДАДУТ

gyazo.com/5e6d22fa22e2ea8e3985fef8aeb35f3d

gyazo.com/38f072ce44cc9c5f103a4cf1d6749826

gyazo.com/cd2b1783fb12016311f74067793fb640

Само слово «алгоритм» происходит от имени персидского учёного Абу Абдуллах Мухаммеда ибн Муса аль-Хорезми (алгоритм — аль-Хорезми).Набор инструкций, описывающих порядок действий исполнителя для достижения результата решения задачи за конечное время.

Для наглядного пособия выставлю пару алгоритмов.Это не панацея ето просто наглядные примеры.Каждый должен сделать под себя

Алгоритм дает возможность не думать----Что есть смерть для многих {практически всех} траидеров.Он уберет у Вас шанс стать емоциально зависимым

ПЕРЕСТАНЬТЕ ЧИТАТь КНИГИ О ПСИХОЛОГИИ ОНИ ВСЕ РАВНО НИЧЕГО НЕ ДАДУТ

gyazo.com/5e6d22fa22e2ea8e3985fef8aeb35f3d

gyazo.com/38f072ce44cc9c5f103a4cf1d6749826

gyazo.com/cd2b1783fb12016311f74067793fb640

Анализ результатов размещения Treasuries, взрывной рост числа Direct Bidders

- 24 февраля 2012, 11:52

- |

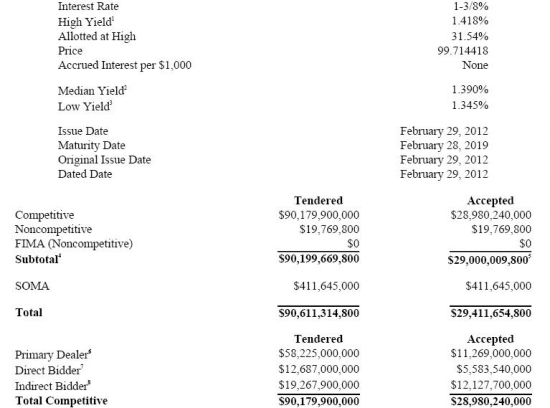

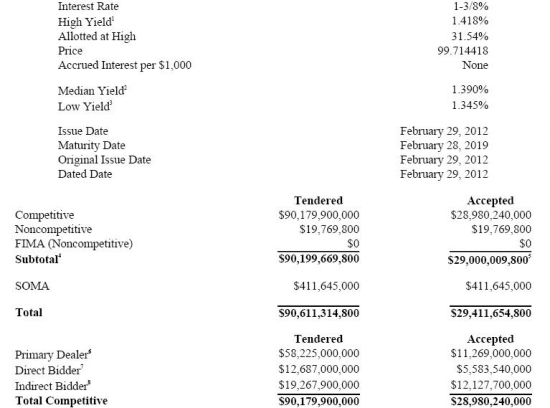

Проанализируем результаты вчерашнего аукциона 7-леток, заодно привожу краткий ликбез по размещениям американских трежерис

Итак, пресс-релиз ФРС

Разберемся с этими показателями

Noncompetitive bidders – это участники аукциона, которые проходят «вне конкурса» т.е. они готовы купить заявленное количество бумаг, несмотря на цену и доходность.

Competitive bidders указывают в заявках минимальную доходность, при которой они купят бумаги. Заявки удовлетворяются по мере возрастания доходностей, указанных в них, пока не будет покрыта необходимая сумма. Эта группа — подавляющее большинство учаснтников конкурса

Все участники аукциона платят одну и ту же цену, рассчитанную для самой высокой доходности.

( Читать дальше )

Итак, пресс-релиз ФРС

Разберемся с этими показателями

Noncompetitive bidders – это участники аукциона, которые проходят «вне конкурса» т.е. они готовы купить заявленное количество бумаг, несмотря на цену и доходность.

Competitive bidders указывают в заявках минимальную доходность, при которой они купят бумаги. Заявки удовлетворяются по мере возрастания доходностей, указанных в них, пока не будет покрыта необходимая сумма. Эта группа — подавляющее большинство учаснтников конкурса

Все участники аукциона платят одну и ту же цену, рассчитанную для самой высокой доходности.

( Читать дальше )

Ловушка среднего дохода

- 24 февраля 2012, 03:47

- |

Почитывая за утренним кофием очередной выпуск Волл Стрит Джорнал, наткнулся на любопытную концепцию, называемую «ловушкой среднего дохода», или «middle income trap». Идея состоит примерно в следующем.

Почитывая за утренним кофием очередной выпуск Волл Стрит Джорнал, наткнулся на любопытную концепцию, называемую «ловушкой среднего дохода», или «middle income trap». Идея состоит примерно в следующем.Развивающиеся страны, такие как Китай, Бразилия, Аргентина, Мексика, Россия, Малайзия и подобные, в начале своего экономического пути могут иметь высокие темпы экономического развития. Высокие темпы роста обусловлены низкой стоимостью рабочей силы и, следовательно, базового производства. Развитые страны, с другой стороны, заинтересованы в аутсорсинге базового производства в страны с дешевой рабочей силой, потому что это позволяет производить разнообразные товары дешевле, чем на месте. То есть, с более высокой рентабельностью.

Далее, рост экономик развивающихся стран в результате упомянутого выше аутсорсинга приводит к росту доходов населения и росту уровня жизни. Однако, с ростом зарплат, рентабельность производства в развивающихся странах для аутсорсящих компаний развитых стран падает, и они снижают инвестиции в развивающиеся страны.

( Читать дальше )

Выпуск №2. Интернет журнал для трейдеров Buy&Sell

- 20 февраля 2012, 13:14

- |

Второй номер интернет журнала для трейдеров Buy&Sell

Содержание:

— Альтернативные индикаторы: P/C и A50

— Money management

- Интуиция при торговле на бирже

- Интервью участника Smart-lab Андрей_Мурманск

Скачать второй номер

На какие темы дальше продолжать писать, искать материал в журнале? Может нужно что-то добавить, убрать, изменить?

Спасибо!

9 правил Стива Джобса

- 03 февраля 2012, 11:51

- |

Подготовка к великой жизни. Бизнес.

9 Правил:

1. Бросьте все чем вы сейчас занимаетесь. Школа, университет, работа. В школе и в университете ходите только на те занятия которые для вас интересны.

2. Отчистите голову от ненужного мусора. Вредные привычки, трата времени в пустую, стресс, любые глупые заморочки и проблемы. Возьмите и забудьте про них. Для новый свершений нужна светлая голова.

3. Занимайтесь самообразованием. Читайте книги про бизнес и те которые вам нравятся. Посещайте всевозможные выставки, странные безумные места, путешествуйте, займитесь новыми видами спорта, будьте всесторонне развитым- это очень вам поможет в бизнесе.

4. Развивайте характер лидера, логику, бизнес IQ, умение общаться с людьми, разработай жесты и мимику, манипулирование, ораторские навыки… Увлекайтесь всем.

5. Займись чем-нибудь духовным. Хоть церковь, хоть медитация, хоть йога, хоть эзотерика. Чем угодно, но ты должен чувствовать людей, а для этого надо прочувствовать себя, ибо бизнесмены очень духовные люди.

( Читать дальше )

9 Правил:

1. Бросьте все чем вы сейчас занимаетесь. Школа, университет, работа. В школе и в университете ходите только на те занятия которые для вас интересны.

2. Отчистите голову от ненужного мусора. Вредные привычки, трата времени в пустую, стресс, любые глупые заморочки и проблемы. Возьмите и забудьте про них. Для новый свершений нужна светлая голова.

3. Занимайтесь самообразованием. Читайте книги про бизнес и те которые вам нравятся. Посещайте всевозможные выставки, странные безумные места, путешествуйте, займитесь новыми видами спорта, будьте всесторонне развитым- это очень вам поможет в бизнесе.

4. Развивайте характер лидера, логику, бизнес IQ, умение общаться с людьми, разработай жесты и мимику, манипулирование, ораторские навыки… Увлекайтесь всем.

5. Займись чем-нибудь духовным. Хоть церковь, хоть медитация, хоть йога, хоть эзотерика. Чем угодно, но ты должен чувствовать людей, а для этого надо прочувствовать себя, ибо бизнесмены очень духовные люди.

( Читать дальше )

Почему наше чутье на причинно-следственные связи частенько нас подводит

- 02 февраля 2012, 23:24

- |

Человеческий мозг представляет собой удивительный прибор по выявлению взаимосвязей. У нас есть множество механизмов, позволяющих обнаруживать скрытые отношения между объектами, событиями и людьми. Без них то море информации, которое доходит до наших органов чувств, казалось бы беспорядочным и хаотичным. Но когда наши системы выявления взаимосвязей дают осечку, они имеют склонность ошибаться и замечать взаимосвязи там, где их в действительности нет. Немецкий невропатолог Клаус Конрад предложил термин «апофения» для описания этого явления у пациентов, страдающих определенными психическими заболеваниями. Однако из множества данных, полученных исследователями человеческого поведения, становится все очевиднее, чтосклонность видеть взаимосвязи там, где их нет, невозможно объяснить только лишь заболеваниями или недостатком образования. Здоровые образованные люди совершают похожие ошибки регулярно: суеверный спортсмен видит связь между победой и парой носок, которую он надевает на соревнование; родитель отказывается делать вакцинацию ребенку из-за кажущейся причинной связи между прививкой и болезнью; ученый видит результаты, подтверждающие гипотезу, в беспорядочных шумах; тысячи людей верят, что функция воспроизведения треков в произвольном порядке на их плеере не работает, так как ошибочно принимают случайное совпадение за значимую связь. Выявление взаимосвязей, ответственное в значительной мере за процветание нашего вида, может столь же легко нас подвести.

Тенденция наблюдать то, чего нет, является, по всей вероятности, неизбежным побочным эффектом наших адаптивных механизмов обнаружения взаимосвязей. Но признать, отследить и предотвратить эту потенциально опасную склонность было бы легче, если бы простая идея «повседневной апофении» получила бы более широкое распространение.

Дэвид Писарро

Тенденция наблюдать то, чего нет, является, по всей вероятности, неизбежным побочным эффектом наших адаптивных механизмов обнаружения взаимосвязей. Но признать, отследить и предотвратить эту потенциально опасную склонность было бы легче, если бы простая идея «повседневной апофении» получила бы более широкое распространение.

Дэвид Писарро

Дивергенция...

- 02 февраля 2012, 00:34

- |

Дивергенция – это несоответствие между ценой и индикатором. Определяется дивергенция, как отказ индикатора подтвердить более высокий максимум или более низкий минимум цены.

Наиболее распространенный вид дивергенции – правильная, которая по сути является моделью разворота.

Правильная дивергенция – это несоответствие между ценой и индикатором, которое прогнозирует вероятность изменения тренда.

Критерии правильной дивергенции:

- Более высокий максимум цены и более низкий максимум индикатора, который прогнозирует разворот тренда вниз (медвежья дивергенция);

- Более низкий минимум цены и более высокий минимум индикатора, который прогнозирует разворот тренда вверх (бычья дивергенция).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал