Избранное трейдера sam

Владельцы старых автомобилей получают новые автомобили бесплатно!

- 29 октября 2022, 18:32

- |

Не веришь? Посмотри на это:

Владельцы старых гаражей получают новые гаражи бесплатно!

Тоже не веришь? Посмотри на это:

Владельцы старых домов получают новые дома бесплатно!

Опять не веришь? Посмотри на это:

Владельцы квартир в старых домах получают квартиры в новых домах бесплатно!

А вот это у нас — обычное дело. Нигде на планете такого нет. А в Москве — есть. Почему? Кто разрешил частным собственникам жилья бесплатно обновлять свою собственность за счет наших с тобой налогов???

Я понимаю, что чиновники, придумавшие реновацию, получают взятки от застройщиков и заводят контракты на своих застройщиков. Но эти преступления происходят не только в Москве, но и в других городах. И всем плевать! Царь этого не замечает… типа((

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 53 )

Что будет с Газпромом, если он потеряет рынок ЕС? Обзор бизнеса и финансовых отчетов.

- 14 октября 2022, 17:09

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Последние месяцы вокруг Газпрома очень много новостей. За год акции упали уже в 2,5 раза. В этом обзоре разберёмся, почему так происходит, что будет, если компания потеряет рынок Евросоюза, есть ли ещё идеи в Газпроме. Какие у компании перспективы. И стоит ли покупать акции этой компании.

- Для этой статьи доступна видео версия на YouTube

- Также можно читать на Дзене

- Еще больше обзоров в Телеграм

О компании.

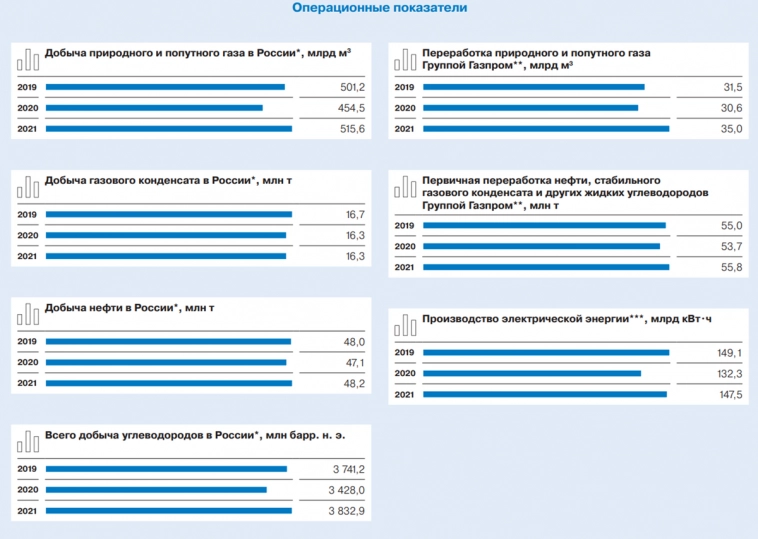

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

( Читать дальше )

Шлаки уходят после отмены моратория на банкротство?

- 07 октября 2022, 15:47

- |

1 — Обувь России. Эпичное впаривание или IPO по 125+ рублей.

Очередная печальная история в российском наIPO, но еще раз доказывает что с микрофинансовыми организациями связываться не стоит, даже если они прикрываются китайской обувью.

Шадрин рисовал им 100 рублей и сравнивал с баффетовскими акциями, ИК ДОХОД рисовал им 20/20 по DCF, Арсагера их покупали в один из пифов (доля правда мелкая), НО ИТОГ ОДИН — БАНКРОТСТВО (моратория уже нет).

( Читать дальше )

🛢PetroChina Co (857) - обзор китайской государственной нефтяной компании

- 06 октября 2022, 10:01

- |

▫️Выручка TTM: $469 B

▫️EBITDA TTM:$66,5 B

▫️Чистая прибыль TTM: $19 B

▫️FCF TTM: $25 B

▫️Net debt/EBITDA:0,7

▫️P/E:8 (fwd P/E 2022: 4,5)

▫️fwd дивиденд 2022: 10%

👉 Все обзоры: t.me/taurenin/651

👉 PetroChina — китайская государственная нефтяная компания. Компания занимается разведкой, разработкой и добычей нефти и природного газа, а также переработкой, транспортировкой и распределением нефти и нефтепродуктов, продуктов нефтехимии и продажей природного газа.

( Читать дальше )

Завтра ухожу выполнить свой долг...

- 05 октября 2022, 17:03

- |

Просьба в комментах до 7:00 накидыать советы бывалых.

БКС : - Возможен рост налогов. Анализ последствий для Газпрома

- 20 сентября 2022, 19:35

- |

Предлагается повысить экспортную пошлину до 50% при цене реализации выше $300 за млн куб. м, но сохранить существующую ставку 30% для цен ниже этого уровня. По нашим оценкам, это обойдется Газпрому примерно в $11 млрд (660 млрд руб.) в 2023 г. — цены на газ в Европе, вероятно, будут очень высокими в следующем году.

Поскольку наша долгосрочная цена реализации газа составляет $280 за тыс. куб. м, что намного ближе к историческим средним значениям,влияние на нашу целевую цену по DDM будет небольшим — минус 20 руб. на акцию

до 370 руб. на акцию полностью за счет краткосрочного сокращения дивидендов.

Влияние на дивиденды за 2023 г. будет заметным:

при налоге на прибыль 20%, коэффициенте выплат 50% и ожидаемом ослаблении рубля в 2023 г.дивиденд на акцию, по нашим оценкам,

снизится на 20%, или на 15 руб. на акцию,

а дивидендная доходность — на 4%, с 23% до 19%.

Подробнее на БКС Экспресс:

bcs-express.ru/novosti-i-analitika/vozmozhen-rost-nalogov-analiz-posledstvii-dlia-gazproma-i-novateka

=========

Ранее ванговали дивиденд 85р. на акцию за 2023г., сейчас 70р. примерно… :)

как говорится — у страха глаза велики…

Высокие дивиденды и недооцененные компании. Финансист Игорь Даниленко о Китае и Гонконге

- 04 августа 2022, 13:27

- |

Игорь Даниленко, финансист, управляющий директор Fosun Eurasia Capital — «дочки» китайской финансовой группы Fosun International (ее акции торгуются на Гонконгской бирже), рассказал, что будет с экономикой Китая в ближайшие пару лет, как устроены китайские рынки акций, облигаций и ETF, в какие компании стоит вкладываться и почему появление доступа к Гонконгу — это хорошая новость для российского инвестора.

Экономика Китая

— В пандемию экономика Китая показала себя гораздо лучше экономик других стран. Сейчас надвигается мировой финансовый кризис. В какой степени он отразится на Китае?

— Мне кажется, проблемы китайской экономики — это в каком-то смысле обратная сторона медали их успеха в прошлом. Китайская экономика в последние 20 лет показывала очень большие темпы роста, значительно опережающие мировые. И проблема в том, что эта модель роста была построена прежде всего на инвестициях в основной капитал — то есть в большую инфраструктурную стройку, стройку жилья и другие подобные проекты.

( Читать дальше )

Новая морская доктрина России. Что нужно знать инвестору?

- 03 августа 2022, 10:55

- |

Всех причастных с прошедшим Днем Военно-Морского Флота! Я тоже к нему когда-то имел отношение. Многие фотки в посте — из моего архива.

Накануне Дня ВМФ президент России утвердил новую морскую доктрину государства. Это важнейший документ, который определит развитие всего, что связано с флотами, судостроение и морской торговлей в будущем.

Я прочитал весь 56-страничный документ и сделал выжимку самого важного. Здесь много интересного для нас, долгосрочных инвесторов, а не только военная составляющая.

Планы грандиозные: от строительства авианосцев и зарубежных военных баз до добычи природных ресурсов за пределами российской морской зоны и развития яхтенного туризма.

( Читать дальше )

Исходящие и входящие SWIFT-переводы - 2: банки и комиссии

- 03 августа 2022, 10:26

- |

Пришло время подготовить второй большой пост на тему комиссий банков за валютные переводы. Редактировать первый пост не было смысла, так как банки чуть ли не ежедневно обновляли свои тарифы, увеличивали комиссий и расширяли коридор максимальной суммы платы. Если хотите сравнить, как за месяц изменилась комиссия вашего банка, то вот ссылка на пост от 9 июля

Исходящие SWIFT-переводы 1.Банки с фиксированной комиссией:

• Приморье — $25 при переводе до $2500

• Курган — $23 при переводе до $5000, свыше — 0,5% max $300 (в евро — min €20)

• Челябинвестбанк — $40 при переводе до $2500

• Объединенный Капитал — $50

• Примсоцбанк — $55

• Фора-Банк — 0.2% min $25 max $250 (с 9.06.2022 временно не осуществляет)

• Интеза — 0.3% min $/€35 (при переводе до $2000 фикс $10)

• Меткомбанк (Каменск-Уральский) — 0.2% min $20 (€30) max $/€200

• Ренессанс Кредит — 0,7% min $20 max $200; с 14.08 — 1% min $30 max $250

• ЦентроКредит — 0.3% min ₽1200 max ₽7200

• Бэнк оф Чайна — 0.3% min $20 max $200

• Центр-инвест — 0.4% min $55 max $200 (для переводов в США 1% min $30 max $200)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал