Избранное трейдера Juris Tarvids

Простеший принцип построения любого графика с движением в любую сторону.

- 05 июня 2021, 01:32

- |

t.me/rovniymarket

t.me/joinchat/nnrfgxRuA9AwOGZi чат

- комментировать

- ★7

- Комментарии ( 4 )

ПСИХОЛОГИЯ ВЛИЯНИЯ

- 01 июня 2021, 12:43

- |

Прочитал эту книгу еще в августе 2018. И сейчас, когда просматривал идеи, был удивлен, насколько сильно некоторые тезисы засели глубоко-глубоко в голове. Уже забыл, что они отсюда.

В ситуации, когда нас окружает огромный поток информации, когда мы в спешке, когда общепринятые стереотипы давят на нас, когда вопросы сложны, когда эмоции давят, многие решения мы принимаем, как говорится, «на коленке». По инерции, сильно не задумываясь.

В этой ситуации мы уязвимы. Уязвимы под напором «агентов влияния» — людей, чаще продавцов разных мастей, использующих наше несовершенство себе во благо. Под их напором мы принимаем решения не к своей выгоде, а к выгоде этих товарищей.

Автор разбирает всего семь принципов, но разбирает досконально. С различными примерами, прорабатывая каждый аспект.

Остановлюсь на нескольких из них, имеющих отношение к финансовому рынку.

✅ВЗАИМНЫЙ ОБМЕН

( Читать дальше )

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

Сколько вы тратите на еду?

- 23 мая 2021, 01:32

- |

Сколько вы тратите на еду?

Теперь пройдемся по критериям полноценности.

1. Одна порция составляет по массе 500-700 грамм в среднем. Это позволяет сработать рефлексу наполненности желудка. То есть организм получит сигнал, что было съедено столько, сколько нужно. У каждого эта норма своя. Лично мне хватает.

2. В суточном приеме пищи содержится объем белков, жиров и углеводов, превышающий нижнюю границу нормы, установленный для этих макронутриентов.

3. Кто-то скажет, что это питание несбалансированное по части витаминов. Поэтому здесь я добавляю еще 560 рублей на витаминно-минеральный комплекс (11 витаминов и 8 минералов). Итого: 4900 рублей.

4. По калорийности у меня получается легкий профицит, который компенсируется соответствующим уровнем физической активности. То есть никакого голода или переедания.

Теперь про инфляцию. Или одна история про прокол одного федерального СМИ.

( Читать дальше )

Роль M&A в приведении цен активов к реальной стоимости

- 22 мая 2021, 22:20

- |

В последнее время на российском и международном рынке проходят постковидные M&A сделки (сделки слияния и поглощения в результате которых появляются более крупные компании). При этом цена акций на активы M&A ведут себя по-разному (пример с AT&T и Discovery, Магнит с Дикси и Лента с Билли). Попытаюсь объяснить по рабоче-крестьянски почему так происходит.

Представьте, что у вас есть однокомнатная квартира на окраине Петербурга в 40 метров квадратных. Рыночная цена на которую постоянно поддается флуктуации и настроению бывших и будущих жильцов похожих квартир.

(источник cian.ru)

Усложним задачу, предположим в вашей однушке сохранилась библиотека Ивана Грозного (Либерия), но вы об этом никому не рассказали или рассказали, но все крутят пальцем у виска, и никто в это не верит.

( Читать дальше )

пс(5)

- 22 мая 2021, 14:40

- |

Мало знать, надо применять. Мало хотеть, надо делать...

Значится так-с ...

муравьи в количестве 40 штук тащат в муравейник гусеницу… очень сильно стараются… но тута есть одна проблема....

80% муравьев тянут в сторону муравейника, а 20% от муравейника (биологи проследили — так что все по природе)...

получается что вместо того, чтобы всей толпой тащить в муравейник с усилием равным 100% несчастную гусеницу на съедение… из-за некоторых гадов общее усилие равно всего лишь 60%...

20% неправильных муравьев гасят усилия 20% правильных...

возвращаемся к баранам....

Тады из первой отары баранов, из которой изгнали половину условно отстающих, надо выбросить еще 10%… при допущении, что 20% баранов бегущих не совсем в ту сторону, отсечены во второй половине отары не полностью, а в количестве всего лишь 4… т.е. энто получается на круг надо еще 4 барана убрать для улучшения статистики ...

и в итоге остается 16 штук-с...

40%.....=16/40

энто и есть оптимальный процент акций под загрузку… с естественными отклонениями в ту или другую сторону по начальными условиями… (плюс-минус 4)…

На чем заработать в период высокой инфляции?

- 21 мая 2021, 12:15

- |

Многие инвесторы уже давно следят за выступлениями Пауэлла и Йеллен и прислушиваются к их мнению об инфляции. Пока Центральный банк и Минфин нейтральны к происходящему, выходят макроэкономические данные, которые предсказывают новый виток рефляции в экономике США.

В данной статье мы разберем:

- что происходит с инфляцией в США сейчас;

- насколько страшна картина на рынке;

- какие секторы выиграют от рывка инфляции.

Инфляция на пике

Апрельская инфляция резко ускорилась, достигнув 4,2% в моменте. Это самая высокая инфляция более чем за 10 лет:

5-летняя и 10-летняя ожидаемая инфляция также устремились к многолетним максимумам, составив 2,7% и 2,5% соответственно.

В последние несколько месяцев велись жаркие споры о том, в каком направлении пойдёт инфляция. Одни утверждали, что наступит дефляционный период, то есть инфляция будет сильно ниже средних значений. Одна из известных сторонниц данной теории — Кэти Вуд. Другие же, наоборот, верили в рефляцию — значительный устойчивый рост инфляции выше средних значений. Среди сторонников этого мнения многие инвестиционные бутики, например, Goldman Sachs и Barron’s.

( Читать дальше )

Стратегия торговли на бирже

- 21 мая 2021, 02:26

- |

Рассказываю об одной из стратегии торговли на бирже и получению прибыли, заслуживающей, как минимум, обсуждения.

Многие из нас ищут лёгкий и верный способ «заработка» на бирже. Какая-то часть долго и упорно изучает линии, кружочки, волны и фигуры. Другая часть читает отчёты и смотрит презентации компаний. Третья часть следит за телеграмм-канальями, желая на лохотронных новостях некоторых недобросовестных каналий сделать себе прибыль. Кто-то читает форумы, пытаясь выделить идеи. Но есть ещё один способ: возможно определять заранее куда хлынет толпа.

Что ищет инвестор (трейдер)

Я объединил инвесторов и трейдеров, так как у них одна цель – получение прибыли. Способы, конечно, разные, но у них есть места промежных смежных прямой ведущей к цели.

Стоит объясниться как я вижу инвесторов и трейдеров, их сходства и различия. Прежде всего хочу, чтобы мы все имели ввиду одно и то же, поэтому сообщу, что все трейдеры являются инвесторами, но не все инвесторы являются трейдерами.

( Читать дальше )

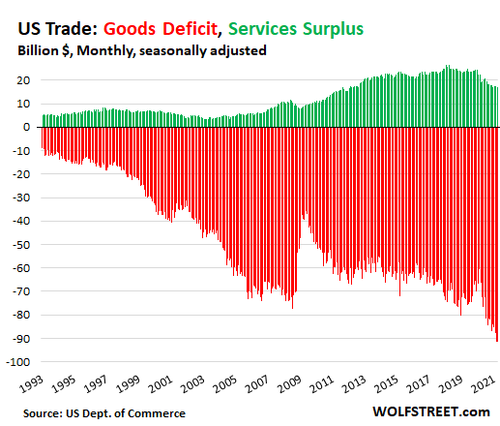

Американские стимулы ведут экономику к краху

- 20 мая 2021, 11:23

- |

Офшоризация бизнеса и желание избежать уплаты налогов в США привели к переносу производственной базы в Азию. Это увеличило прибыль американских корпораций и вызвало рост фондовых индексов, однако сохранение тенденций грозит крупными неприятностями для экономики.

В разгар финансового кризиса 2008-09 годов общий пакет помощи от правительства составил ~$1 трлн. Американские потребители сократили покупки импорта, стараясь придержать доллары для товаров первой необходимости. За последние же полтора года на борьбу с кризисом выделили $4,7 трлн, и при этом в Конгрессе находится на рассмотрении новый законопроект от команды Байдена в объеме $1,8 трлн. Вкупе с непрекращающимся переносом производственных мощностей это привело к рекордному росту дефицита международной торговли.

Источник изображения: wolfstreet.com

По оценкам портала Zerohedge, торговый дефицит должен составлять примерно $240 млрд вместо текущих $850 млрд в год, если бы он рос теми же темпами, что и ВВП. Финансовые вливания фактически привели к стимулированию иностранного производства, сделав США еще более зависимыми от внешних поставок. Если на протяжении нескольких десятилетий страна была лидером по выпуску полупроводников, то сейчас она производит только 12% от общемирового объема.

( Читать дальше )

Нулевые, или Десять лет безумия Уолл-стрит глазами очевидца

- 20 мая 2021, 01:25

- |

Книга начинается за здравие и кончается за упокой. В прямом смысле слова. В начале богачи купаются в роскоши, а в 2008 году выходят из окон...

«Затем пошли самоубийства. После банкротства Bear Stearns его менеджер Барри Фокс спрыгнул с двадцать девятого этажа здания, где располагался офис инвестбанка. Кирк Стивенсон, директор по операционной деятельности лондонского фонда прямых инвестиций, у которого были квартира стоимостью 5 миллионов долларов в Челси, заботливая жена и восьмилетний сын, прыгнул под колеса железнодорожного экспресса, несущегося со скоростью 160 километров в час. Таким же образом покончил с жизнью немецкий миллиардер Адольф Меркль, после того как принадлежавшая ему компания по производству цемента HeidelbergCement не смогла, как сообщалось, расплатиться по кредиту. Руководитель британского страхового подразделения банка HSBC, отец четверых детей, был найден голым в туалете в петле, после разгульной вечеринки с кокаином и проститутками. Француз-аристократ, управляющий активами, закрылся в своем офисе на Мэдисон-авеню в Нью-Йорке, наглотался снотворного и вскрыл себе вены резаком. Подобные сообщения приходили со всего света»...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал