Избранное трейдера vizak

Изменение банками и брокерами условий ДКБО и тарифов в одностороннем порядке.

- 30 июня 2021, 22:52

- |

При заключении договора берите заверенные копии действующих редакции — условий и тарифов, с которыми вы «ознакомлены и согласны», согласно договора.

Пишите заявление в банк подобного типа

м/у мной и банком заключен ДКБО. В рамках которого банк прописывает, что волен изменять условия договора и тарифы в одностороннем порядке, без надлежащего оповещения клиента.Я возражаю против включения в договор данного пункта на основании ст 16 ЗоЗПП и ст 168 ГК РФ.

Дата, подпись.

Теперь эта мера против беспредела — 100% работает.

Главное изучить весь пакет документов, при заключении договора.

Я лично просто сразу заношу в черный список банки у которым пакет документов, с которыми я «ознакомлен и согласен» больше 30 страниц. Здорово помогает отсеивать неадекватов.

Видел договора даже на 300 страниц, видимо юристы данной организации много травы курят.

В Определении от 23 марта 21 года № 33-КГ20-6-К3 Верховный Суд указал на недопустимость одностороннего изменения условий договора финансовой организацией, даже если гражданин согласился на это, поставив подпись в документе.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 16 )

Российская электрогенерация: сравнительный анализ

- 04 июня 2021, 11:20

- |

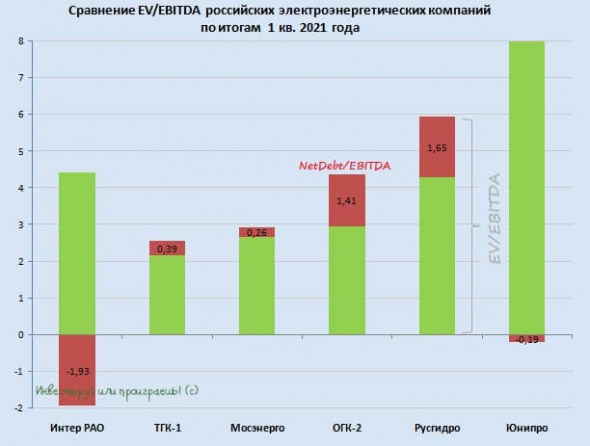

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

Итак, поехали:

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

( Читать дальше )

FXTP - ETF на с защитой от долларовой инфляции

- 22 мая 2021, 19:58

- |

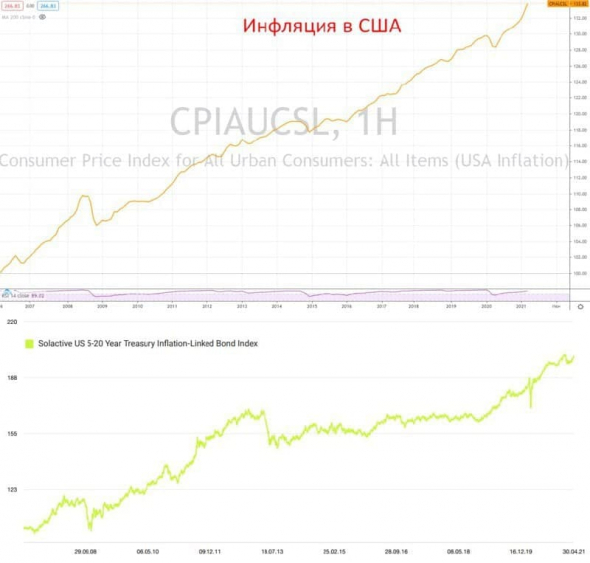

На этой неделе был анонсирован новый биржевой индексный фонд от компании Финекс. В основу портфеля фонда входят казначейские облигации США с защитой от инфляции, по-английски они называются TIPS (Treasury Inflation-Protected Securities).

Данный ETF следует за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond Index. Давайте взглянем на сроки до погашения тех облигаций, которые входят портфель индексного фонда. Здесь распределение следующее:

5-10 лет — 92,4%

15-20 лет — 5,8%

10-15 лет — 1,8%

Средний срок до погашения по портфелю — 8 лет.

Несмотря на то, что сроки до погашения достаточно большие, нужно понимать, что это не просто облигации с постоянным купоном, где на цену сильно влияет изменение ставки в стране. Здесь цена облигаций привязана к инфляции, другими словами, цена будет расти пропорционально росту индекса потребительских цен (далее — ИПЦ) в США.

В мае ИПЦ в США составил 4,2% против прогноза в 3,6%. Это является рекордом с 2009 года. Рост цен на сырье и на потребительские товары начинает постепенно отражаться на росте цен значительной части продукции, что и приводит к росту инфляции в стране. Защититься от этого можно в акциях компаний, производящих данные товары, но акции несут в себе определенный риск. Вторым хорошим вариантом являются облигации с защитой от инфляции.

( Читать дальше )

На чем заработать в период высокой инфляции?

- 21 мая 2021, 12:15

- |

Многие инвесторы уже давно следят за выступлениями Пауэлла и Йеллен и прислушиваются к их мнению об инфляции. Пока Центральный банк и Минфин нейтральны к происходящему, выходят макроэкономические данные, которые предсказывают новый виток рефляции в экономике США.

В данной статье мы разберем:

- что происходит с инфляцией в США сейчас;

- насколько страшна картина на рынке;

- какие секторы выиграют от рывка инфляции.

Инфляция на пике

Апрельская инфляция резко ускорилась, достигнув 4,2% в моменте. Это самая высокая инфляция более чем за 10 лет:

5-летняя и 10-летняя ожидаемая инфляция также устремились к многолетним максимумам, составив 2,7% и 2,5% соответственно.

В последние несколько месяцев велись жаркие споры о том, в каком направлении пойдёт инфляция. Одни утверждали, что наступит дефляционный период, то есть инфляция будет сильно ниже средних значений. Одна из известных сторонниц данной теории — Кэти Вуд. Другие же, наоборот, верили в рефляцию — значительный устойчивый рост инфляции выше средних значений. Среди сторонников этого мнения многие инвестиционные бутики, например, Goldman Sachs и Barron’s.

( Читать дальше )

Почему сырьевые компании растут, несмотря на падение акций роста

- 21 мая 2021, 10:09

- |

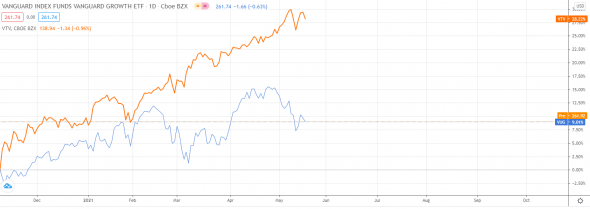

Начиная с осени, мы наблюдаем ситуацию роста акций стоимости по отношению к акциям роста. На одном и том же рынке за последние полгода можно было потерять 30-40% счета или заработать столько же.

Ключом к правильной аллокации портфеля было и остается понимание макротренда на ускорение инфляции и роста экономики.

Когда экономика ускоряется, надо быть в циклических акциях (добыча сырья, банки, девелоперы, потребительские товары не первой необходимости).

Когда замедляется — надо быть в акциях роста, чей бизнес растет темпами 20%+ в год.

В сегодняшней статье разберемся, почему так получается и как самому отследить момент, когда менять циклические активы на акции роста.

Вот как вели себя акции роста и акции стоимости последние полгода (акции роста — голубой график, акции стоимости — оранжевый):

( Читать дальше )

ТГК-1, едет на ручнике

- 19 мая 2021, 17:39

- |

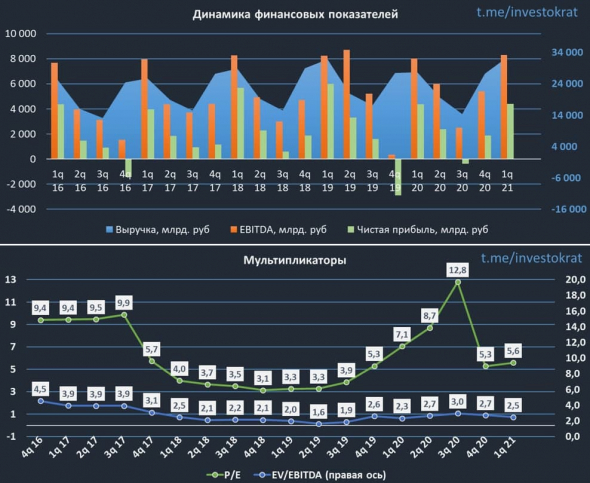

Вышел отчет компании по итогам 1 кв. 2021 г.

Выручка выросла на 17,2% г/г до 32,5 млрд. руб.

EBITDA выросла на 3,5% г/г до 8,3 млрд. руб.

Чистая прибыль выросла на 0,5% г/г до 4,4 млрд. руб.

Выручка выросла, благодаря более высокому спросу на э/э в Северо-Западном регионе и росту экспорта.

Рыночная конъюнктура была достаточно хорошей в 1 квартале:

Цена на э/э выросла на 24,1% г/г.

Цена на мощность выросла на 16,8% для старых блоков и на 3,8% для новых блоков (введенных по программе ДПМ).

Переменные затраты выросли на 28,4% г/г до 18,9 млрд. руб. Это и стало основной причиной того, что EBITDA и чистая прибыль показали более слабую динамику, по сравнению с выручкой. Рост переменных расходов был связан с ростом цены на топливо (+28,1% г/г) и расходами на покупную э/э (+49,5% г/г).

Чистый долг снизился почти в 2 раза до 8,7 млрд. руб.

Мультипликаторы:

EV/EBITDA = 2,5 (средняя за 5 лет — 2,8)

( Читать дальше )

Призрак стагфляции в США и его эффект на рынки

- 19 мая 2021, 15:27

- |

В последней макро статистике по США за апрель видны части интересной картинки:

- торговля: импорт США растет выше прогнозов (импортируются товары из Китая, где рост цен PPI +6-7%);

- производство и услуги: промпроизводство замедлило рост (+0,7% ниже ожиданий 1%), так же как и розничные продажи (+0% за апрель вместо +1%);

- цены: в то же время, инфляция = 4,2% выше прогнозов, а до осени P&G и другие FMCG повысят цены на 4-9%;

- занятость выросла всего на 266 тыс., а не 978 тыс. человек (а компании увеличивают зарплаты: Amazon повысил, McDonalds сделал аж +10%);

- заявок на пособия по безработице устойчиво меньше (менее 500 тыс.), но безработица 6,1% (выросла вместо снижения), а новых вакансий 8,1 млн вместо 7,5 млн;

- спрос на дома остается высоким, хотя и замедлил рост;

- низкий спрос на кредиты был виден из отчетов банков за 1кв.

Это все намекает нам на то, что США (экономика услуг) на май-июнь может оказаться в стагфляции, когда цены продолжают расти, а экономика не показывает роста. Я думаю, что это эффект того, что американцы активно не ищут работу (и поэтому не могут брать кредиты и уверенно тратить / а работодатели повышают зарплату, чтобы кого-то нанять), и это не изменится, пока администрация Байдена не отменит повышенные пособия. В марте макро данные были сильными, но это можно объяснить stimulus checks, а апрель показывает, что дальше рост экономики тем же темпом не пошел.

( Читать дальше )

Почему Магнит и X5 не растут и когда это закончится

- 19 мая 2021, 11:36

- |

С начала года акции фуд-ритейлеров снижаются. Это происходит на фоне перетока капитала инвесторов в циклические компании.

При этом компании фуд-ритейла продолжают оставаться инвестиционно привлекательными — торгуются с двухзначной недооценкой и интересной дивдоходностью по итогам 2021 г. (на уровне 8-10%).

В статье расскажем:

- как обстоит ситуация с динамикой потребительских расходов и LFL продаж;

- о том, подходящий ли сейчас момент инвестировать в акции сектора.

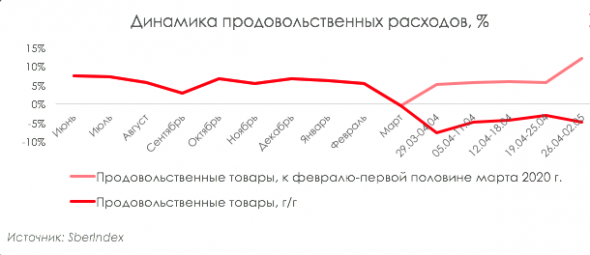

Рост расходов на продовольствие замедляется из-за высокой базы 2020 г.

По данным Sberindex, в апреле снижение расходов на продовольственные товары составило около 5% г/г. Это обусловлено высокой базой апреля прошлого года, когда был карантин на фоне COVID-19 и потребители ходили преимущественно в магазины у дома. При этом, если смотреть нормализованную динамику к уровню до пандемии (февраль-первая половина марта 2020 г.), расходы на продовольствие продолжают расти.

( Читать дальше )

Краткий UPDATE по рынку

- 14 мая 2021, 16:03

- |

Мы считаем, что развитие бычьего рынка в США и России продолжится, несмотря на инфляционные данные. Одним из катализаторов новых волнений может стать комментарий ФРС 15-16 июня и данные по инфляции в США за май, а пока основной идеей рынка, на наш взгляд, остаются повышенные доходы в ряде отраслей — потребсектор, банки и финсектор, различное сырье...

На фоне такой динамики ничего, кроме политики, не мешает российским акциям также набирать вес до июня, когда рынок ждет встречу президентов РФ и США. Очевидный фаворит по апсайду — Газпром.

На рынках сырья также настроения благоприятствуют росту, т.к. структурные проблемы спрос-предложение прежние, а тренд в индексе доллара не поменялся: Европа показывает ускорение роста и нормальную вакцинацию (макро позитив для евро), а рост цен в США выше, чем в Европе (макро негатив для доллара), поток капитала в США в облигации не должен быть активным (т.к. всплеск размещений госдолга США будет позже летом, а в условиях роста инфляции вряд ли инвесторы будут подставляться и покупать длинные бумаги, рискуя немедленными потерями).

> Ждем продолжение роста нефти;

> Ждем нейтрально-позитивную динамику в меди и серебре, пром. металлах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал