SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

РИ больше непригоден для скальпинга

- 05 февраля 2013, 19:49

- |

Всем привет. плохие новости! Итак, почувствовал хрень во второй половине ноября, потом декабрь, думал что это так неликвидный месяц сказывается. прошёл новый год, январь оказался такой же хренью. НО теперь уже февраль и мы набиваем свободно 1м контрактов оборота или даже больше.

1) в стакане стало просто огромное количество больших лотов, на каждой строчке стоят 100 коней или больше, практически сипи.

2) в спред ставятся лоты ещё большие. Совершенно не редкость что крупные лоты по 300 стоят в спреде с разницей в 1 тик

3) движение происходит только благодаря этим лотам. ЕСЛИ ПРЕДПОЛОЖИТЬ что все эти заслоны принадлежат 1 участнику, то вообще от него всё и зависит.

4) Все эти лоты создают такую плотность что рынок ходит в диапазоне пунктов 30-40 и ходит минут по 40… и вдруг проходит мнгновенно объём в 9000 контрактов и рынок опять ходит в диапазоне.

5) Это всё совершенно не стихийно, как может показаться сначала. Теперь рынок практически никогда не пробивает уровни, а останавливается в 1 тике(!!! я сам вламывал на этом тике объёмы под сотню, в стакане стояла 10 и я рынок несдвигал) или же пробивает на 1 тик и сразу же прихлопывает тех кто в ловушке.

( Читать дальше )

1) в стакане стало просто огромное количество больших лотов, на каждой строчке стоят 100 коней или больше, практически сипи.

2) в спред ставятся лоты ещё большие. Совершенно не редкость что крупные лоты по 300 стоят в спреде с разницей в 1 тик

3) движение происходит только благодаря этим лотам. ЕСЛИ ПРЕДПОЛОЖИТЬ что все эти заслоны принадлежат 1 участнику, то вообще от него всё и зависит.

4) Все эти лоты создают такую плотность что рынок ходит в диапазоне пунктов 30-40 и ходит минут по 40… и вдруг проходит мнгновенно объём в 9000 контрактов и рынок опять ходит в диапазоне.

5) Это всё совершенно не стихийно, как может показаться сначала. Теперь рынок практически никогда не пробивает уровни, а останавливается в 1 тике(!!! я сам вламывал на этом тике объёмы под сотню, в стакане стояла 10 и я рынок несдвигал) или же пробивает на 1 тик и сразу же прихлопывает тех кто в ловушке.

( Читать дальше )

- комментировать

- ★36

- Комментарии ( 124 )

Ежедневный обзор по опционам на фьючерс РТС. (05.02.2013)

- 05 февраля 2013, 19:43

- |

Обзор сегодняшнего рынка

Сегодня рынок нарисовал небольшой отскок после вчерашнего падения. В большинстве случаев после сильного падения рынок пробует ещё одну попытку, чтобы упасть. После этого уже можно понять, какое будет дальнейшее направление — если экстремум между падениями пробивается вверх, то рынок развернулся, если же нет, то можно продолжать «медведить». Соответственно, видение рынка сейчас примерно такое -

В общем и целом, если учитывать открытый интерес в опционах, наиболее вероятно увидеть рынок в диапазоне 155 000-160 000 до 15го февраля. Сегодня на отскоке не было видно, чтобы кто-то продавал 160 путы, соответственно, можно сделать вывод, что пробой 160 000 вниз очень даже вероятен с попыткой сходить на 155 000. Что касается 165 000 коллов, открытый интерес там вырос на 30 000 контрактов, что сильно снижает вероятность похода выше этого уровня до февральской экспирации.

( Читать дальше )

Сегодня рынок нарисовал небольшой отскок после вчерашнего падения. В большинстве случаев после сильного падения рынок пробует ещё одну попытку, чтобы упасть. После этого уже можно понять, какое будет дальнейшее направление — если экстремум между падениями пробивается вверх, то рынок развернулся, если же нет, то можно продолжать «медведить». Соответственно, видение рынка сейчас примерно такое -

В общем и целом, если учитывать открытый интерес в опционах, наиболее вероятно увидеть рынок в диапазоне 155 000-160 000 до 15го февраля. Сегодня на отскоке не было видно, чтобы кто-то продавал 160 путы, соответственно, можно сделать вывод, что пробой 160 000 вниз очень даже вероятен с попыткой сходить на 155 000. Что касается 165 000 коллов, открытый интерес там вырос на 30 000 контрактов, что сильно снижает вероятность похода выше этого уровня до февральской экспирации.

( Читать дальше )

Написал материал по фондам

- 05 февраля 2013, 13:33

- |

Фонды 2012, как поживаете?

Представим себя на месте инвестора, решившего разместить свои сбережения в доверительном управлении на финансовом рынке, услышав о дополнительных доходах по сравнению с депозитами в надежных банках. Какие варианты? В России для сумм от 1 млн. руб. предоставляется широкий спектр предложений по индивидуальному доверительному управлению. Однако, подавляющее большинство этих предложений либо непублично, либо его результаты предоставляются самими управляющими компаниями без внешнего аудита. Поэтому услуга индивидуального доверительного управления во многом строится на доверии инвестора к конкретной управляющей компании и ее сотрудникам.

Если же инвестор захочет разместить деньги в управлении на западных рынках, то услуга индивидуального управления серьезными брокерами там предоставляется от сумм в несколько десятков миллионов долларов, что недоступно среднему российскому инвестору. А что взамен? Взамен западные компании предоставляют широкую линейку инвестиционных фондов на любой вкус. Самый простой выбор для инвестора с несколькими десятками тысяч долларов – это фонды фондов. Управляющие этих фондов сами разместят средства инвестора в разные фонды, соответствующим их декларации и внутренним лимитам. Собственно эти фонды фондов и являются основными поставщиками средств внешних инвесторов для конкретных фондов. Почему? Потому что это диверсификация по управляющим. Это удобно и понятно для инвестора, который в силу занятости не хочет отслеживать тысячи фондов, гадая какой из них в следующем году окажется лучшим. К сожалению, в России эта услуга не развита, как и не развито «альфа-управление» в фондах из-за ограничений ФСФР. Но о России чуть позже, а сейчас о том, что за «зверь такой» — альфа-управление.

( Читать дальше )

Представим себя на месте инвестора, решившего разместить свои сбережения в доверительном управлении на финансовом рынке, услышав о дополнительных доходах по сравнению с депозитами в надежных банках. Какие варианты? В России для сумм от 1 млн. руб. предоставляется широкий спектр предложений по индивидуальному доверительному управлению. Однако, подавляющее большинство этих предложений либо непублично, либо его результаты предоставляются самими управляющими компаниями без внешнего аудита. Поэтому услуга индивидуального доверительного управления во многом строится на доверии инвестора к конкретной управляющей компании и ее сотрудникам.

Если же инвестор захочет разместить деньги в управлении на западных рынках, то услуга индивидуального управления серьезными брокерами там предоставляется от сумм в несколько десятков миллионов долларов, что недоступно среднему российскому инвестору. А что взамен? Взамен западные компании предоставляют широкую линейку инвестиционных фондов на любой вкус. Самый простой выбор для инвестора с несколькими десятками тысяч долларов – это фонды фондов. Управляющие этих фондов сами разместят средства инвестора в разные фонды, соответствующим их декларации и внутренним лимитам. Собственно эти фонды фондов и являются основными поставщиками средств внешних инвесторов для конкретных фондов. Почему? Потому что это диверсификация по управляющим. Это удобно и понятно для инвестора, который в силу занятости не хочет отслеживать тысячи фондов, гадая какой из них в следующем году окажется лучшим. К сожалению, в России эта услуга не развита, как и не развито «альфа-управление» в фондах из-за ограничений ФСФР. Но о России чуть позже, а сейчас о том, что за «зверь такой» — альфа-управление.

( Читать дальше )

Глобальный взгляд. Билл Гросс, PIMCO: "Credit Supernova!"

- 05 февраля 2013, 11:28

- |

Мы живем во времена великих финансовых репрессии. Волатильность на глобальных рынках всячески подавляется. Ведущие мировые центробанки через обнуление ключевых процентных ставок и масштабное расширение уровня избыточных резервов в системе пытаются сгладить процесс делевериджа реального сектора. Что же стало причиной глобальной трансформации мировой экономики? Сегодняшнее финансовое мироустройство очень напоминает состояние, которое в масштабах Вселенной характеризуется как Сверхновая звезда (supernova).

Предлагаю вашему вниманию перевод широко обсуждаемой в инвестиционном сообществе февральской статьи «Credit Supernova!» Билла Гросса, одного из основателей крупнейшего в мире фонда облигаций PIMCO, в которой обсуждаются текущее состояние и перспективы мировой финансовой системы, основанной на кредите.

Вероятно, что мировая резервная кредитная система, находящаяся в основе современного финансового мира, будет следовать по пути естественной эволюции. Также как и Вселенной, зародившейся после Большого взрыва (Big Bang) 14 млрд. лет назад, действующей монетарной системе требуется бесконечное расширение для поддержания своего существования. По тому же сценарию, проявление энтропии в физической Вселенной на самом деле может предвещать аналогичную потерю «энергии» и «тепла» на кредитных рынках. Если все так и происходит, то кредиторы, заемщики и инвесторы, неразрывно связанные между собой в рамках существующей кредитной системы, имеют законное право спросить, к каким экономическим последствиям приведет подобная трансформация.

( Читать дальше )

Предлагаю вашему вниманию перевод широко обсуждаемой в инвестиционном сообществе февральской статьи «Credit Supernova!» Билла Гросса, одного из основателей крупнейшего в мире фонда облигаций PIMCO, в которой обсуждаются текущее состояние и перспективы мировой финансовой системы, основанной на кредите.

Вероятно, что мировая резервная кредитная система, находящаяся в основе современного финансового мира, будет следовать по пути естественной эволюции. Также как и Вселенной, зародившейся после Большого взрыва (Big Bang) 14 млрд. лет назад, действующей монетарной системе требуется бесконечное расширение для поддержания своего существования. По тому же сценарию, проявление энтропии в физической Вселенной на самом деле может предвещать аналогичную потерю «энергии» и «тепла» на кредитных рынках. Если все так и происходит, то кредиторы, заемщики и инвесторы, неразрывно связанные между собой в рамках существующей кредитной системы, имеют законное право спросить, к каким экономическим последствиям приведет подобная трансформация.

( Читать дальше )

Вниманию капитанов дальнего плавания! Там на 155 замечены Рифы, а на 150 ваши «Титаники» с распростёртыми объятиями ожидают Айсберги.

- 05 февраля 2013, 11:11

- |

А то обрадовались вчера все – вот оно, началось!.. рекордное с начала года движение… Ну вот мы щас дальше!!

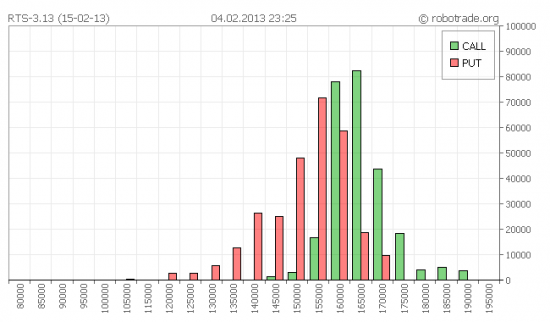

А между тем ничего такого не произошло, и, более того, с опционной точки зрения всё выглядит логично. Глянем на февральскую картинку ОИ опционов через призму взгляда Кукловода.

Понятно, что кукл опци продаёт. Понятно, что налив происходил в центральном (и ближайших к нему) страйке. Понятно, что когда в прошедшие 2 недели стоимость центральной (160й) связки (стрэддла) была в районе 7800-6100, то ни на 162К, ни на 164К как-то хеджировать серьёзно проданные опцы не было никакого смысла. Более того, из того, что мы росли уже 6-ю неделю подряд, на дальнейшем походе вверх разумное решение только одно — в расчёте на неминуемую коррекцию наращивать либо продажу связок в деньгах со страйком НИЖЕ, либо просто лить колы. Как видно по ОИ 165х колов, это успешно реализовывалось, колы лились как из рога изобилия, причём (важно!!) по совсем смешным ценам: Ай-Ви достигло минимальных значений!

( Читать дальше )

А между тем ничего такого не произошло, и, более того, с опционной точки зрения всё выглядит логично. Глянем на февральскую картинку ОИ опционов через призму взгляда Кукловода.

Понятно, что кукл опци продаёт. Понятно, что налив происходил в центральном (и ближайших к нему) страйке. Понятно, что когда в прошедшие 2 недели стоимость центральной (160й) связки (стрэддла) была в районе 7800-6100, то ни на 162К, ни на 164К как-то хеджировать серьёзно проданные опцы не было никакого смысла. Более того, из того, что мы росли уже 6-ю неделю подряд, на дальнейшем походе вверх разумное решение только одно — в расчёте на неминуемую коррекцию наращивать либо продажу связок в деньгах со страйком НИЖЕ, либо просто лить колы. Как видно по ОИ 165х колов, это успешно реализовывалось, колы лились как из рога изобилия, причём (важно!!) по совсем смешным ценам: Ай-Ви достигло минимальных значений!

( Читать дальше )

Ежедневный обзор по опционам на фьючерс РТС. (04.02.2013)

- 04 февраля 2013, 22:15

- |

Обзор сегодняшнего рынка

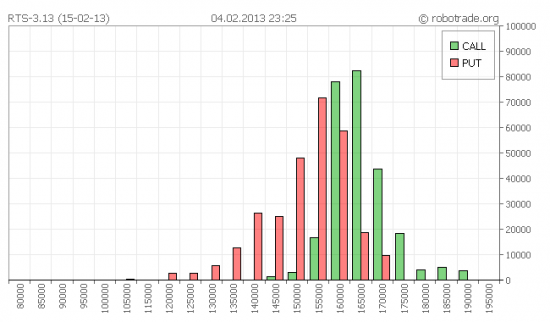

Сегодня на фьючерсе РТС, наконец-то, подросла волатильность, как дневная, так и подразумеваемая. За сегодняшний день фьючерс уже установил рекорд по амплитуде 2013 года, прошёл аж 3560 пунктов(Эх, и где те времена, когда за пару часов рынок мог столько пройти :) )

RTSVX тоже подскочил в район 22,1, а подразумеваемая вола в ближайших февральских опционах поднялась с 18 до 20. На мой взгляд, сейчас есть вероятность прокатиться вниз, вполне возможно, что куда-то в район 155 000. Так как там после январской экспирации было продано много 155 000 путов. На 160 000 какого-то уровня сопротивления не видно, да и опционов с этим страйком было проторговано и открыто не очень много.

Оборот по опционам на фьючерс РТС за день составил чуть больше 10 млрд рублей, что выше среднего значения, оборот по опционам на самые ликвидные акции составил 373 млн рублей, что также чуть выше среднего.

( Читать дальше )

Сегодня на фьючерсе РТС, наконец-то, подросла волатильность, как дневная, так и подразумеваемая. За сегодняшний день фьючерс уже установил рекорд по амплитуде 2013 года, прошёл аж 3560 пунктов(Эх, и где те времена, когда за пару часов рынок мог столько пройти :) )

RTSVX тоже подскочил в район 22,1, а подразумеваемая вола в ближайших февральских опционах поднялась с 18 до 20. На мой взгляд, сейчас есть вероятность прокатиться вниз, вполне возможно, что куда-то в район 155 000. Так как там после январской экспирации было продано много 155 000 путов. На 160 000 какого-то уровня сопротивления не видно, да и опционов с этим страйком было проторговано и открыто не очень много.

Оборот по опционам на фьючерс РТС за день составил чуть больше 10 млрд рублей, что выше среднего значения, оборот по опционам на самые ликвидные акции составил 373 млн рублей, что также чуть выше среднего.

( Читать дальше )

Возможный adverse selection на американских рынках 1 февраля.

- 03 февраля 2013, 22:57

- |

Пятничные торги завершились в сипи и насдаке мощнейшим ( за неделю) дневным баром, в котором объёмы прошли концентрированно на самом верху.

Это весьма похоже ( с вероятностью) на ситуацию, которая известна в рыночной теории как adverse selection и характеризуется с одной стороны ассиметрией ( в том числе информации) при принятии решения в моменте, отсутствием ликвидности, с другой, - крупный игрок торгует с крупным в отсутствии возможности торговать с толпой и, следовательно, известной вынужденностью ( негативным выбором)операций.

Всё весьма и весьма похоже на вышеописанное. Всю неделю на рынке проходят объёмы, наблюдается волатильность. После 17.30 в птн одновременно с сипи росли трежериз, было мощное движение в долларе. Однако, «злая сила» толкала и толкала сипи наверх в точку максимальной «боли», где и прошли объёмы.

Все описанные обстоятельства крайне похожи на последний финальный взлёт.

Наличие бара наверх, конечно, сильно затрудняет анализ текущей ситуации, т.к. появляется область неопределённости между объёмами пятницы)(1508) и объёмами недели (1495). В этом промежутке формально будет «как бы вверх» — «короткие мувинги засеклись на бай» опять. Если в пнд рынок будет припадать, появится ликвидность «на бай» ( купить на откате), а в итоге им всем нальют и рынок уйдёт ниже недельных объёмов 1495, то следует ожидать в середине недели ( сценарий) расплату за возможный adverse selection пятницы.

Успехов!

Это весьма похоже ( с вероятностью) на ситуацию, которая известна в рыночной теории как adverse selection и характеризуется с одной стороны ассиметрией ( в том числе информации) при принятии решения в моменте, отсутствием ликвидности, с другой, - крупный игрок торгует с крупным в отсутствии возможности торговать с толпой и, следовательно, известной вынужденностью ( негативным выбором)операций.

Всё весьма и весьма похоже на вышеописанное. Всю неделю на рынке проходят объёмы, наблюдается волатильность. После 17.30 в птн одновременно с сипи росли трежериз, было мощное движение в долларе. Однако, «злая сила» толкала и толкала сипи наверх в точку максимальной «боли», где и прошли объёмы.

Все описанные обстоятельства крайне похожи на последний финальный взлёт.

Наличие бара наверх, конечно, сильно затрудняет анализ текущей ситуации, т.к. появляется область неопределённости между объёмами пятницы)(1508) и объёмами недели (1495). В этом промежутке формально будет «как бы вверх» — «короткие мувинги засеклись на бай» опять. Если в пнд рынок будет припадать, появится ликвидность «на бай» ( купить на откате), а в итоге им всем нальют и рынок уйдёт ниже недельных объёмов 1495, то следует ожидать в середине недели ( сценарий) расплату за возможный adverse selection пятницы.

Успехов!

Чем ETF привлекательны для инвесторов

- 02 февраля 2013, 08:40

- |

ETF позволяют инвесторам:

- занять позицию на рынке, совершив всего одну сделку в любое удобное время в течение торговой сессии. Инвестор, приобретая ETF, открывает позицию по индексу DAX, Nasdaq100 или S&P500 по цене, которая отражает текущие цены компонентов индекса на момент совершения сделки. Так как минимальный торгуемый объем ETF составляет всего один пай, инвестор может приобрести ETF, инвестировав всего несколько сотен евро или долларов.

- получать доходность, равную доходности определенного индекса. ETF позволяет инвестору получать доход, равнозначный инвестированию в индекс за счет абсолютно пассивного управления. Это достигается за счет тиражирования состава и весов компонентов, входящих в индекс, к которому относится ETF. Однако, если базовая валюта индекса отличается от валюты счета, прибыль от использования ETF может отличаться в результате колебаний валютных курсов.

- получать реальные цены, равные СЧА. В связи с тем, что создание ETF и их обратный выкуп позволяет уполномоченным участникам обменивать паи ETF на акции, входящие в референсный индекс, цены на бирже всегда согласуются с ценой на ETF, которая равна стоимости чистых активов. Цена ETF автоматически изменяется, следуя за изменениями весов и состава фондового индекса. В результате инвестор никогда не тратит время на пересчет активов на балансе.

- Добиваться более широкой диверсификации своих инвестиций. Инвестиции в ETF являются простым способом занять позицию на индекс, который состоит из корзины ценных бумаг (акций), таким образом диверсифицируя и снижая свои инвестиционные риски. Сравните с операционными издержками, которые необходимо будет понести инвестору для приобретения всего пакета акций, входящих в индекс DAX, например, пропорционально их весу в индексе. Выгода приобретения ETF вместо отдельных акций будет очевидна.

- для снижения расходов по обслуживании портфеля ценных бумаг. ETF имеют низкую ежегодную комиссию, взимаемую автоматически и пропорционально срокам владения ETF. Кроме этого с инвестора не взимаются платы за «вход», «выход» или «исполнение», присущие обычным паевым инвестиционным фондам (ПИФам). Инвестор платит только биржевые сборы, которые списывает его банк или брокер за исполнение.

- получать дивиденды и иные выплаты в период владения ETF. Дивиденды и процентный доход, получаемые биржевыми фондами за счет включенных в них акций, облигаций, а также доходы от реинвестирования свободных денежных средств и дивидендов, могут периодически выплачиваться инвестору или капитализироваться в цене ETF. В обоих случаях выигрывает только инвестор.

- для уменьшения рисков эмитента.

- Для более эффективного управления капиталом. Инвестиции в ETF, на практике, намного выгоднее инвестиций в отдельные акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал