Избранное трейдера yurikon

Про результаты МКПАО «Яндекс» за 2024 год

- 20 февраля 2025, 09:16

- |

Ключевое:

1. Выручка Яндекса впервые превысила 1 трлн рублей.

2. Несмотря на масштаб нашего бизнеса, в 2025 году мы прогнозируем рост выручки более 30% по сравнению с 2024 годом. При этом показатель скорр. EBITDA составит не менее 250 млрд руб. Капитальные затраты как процент от консолидированной выручки Группы снизятся год к году.

3. Менеджмент компании планирует вынести на рассмотрение Совета директоров рекомендацию о выплате дивидендов за 2024 год в размере 80 руб на акцию.

Основные результаты:

Общая выручка выросла на 37% до 1,1 трлн рублей, а скорр. показатель EBITDA вырос на 56% до 189 млрд рублей при маржинальности в 17,2%. Это на 2,1 п.п. выше показателя 2023 года. Мы работаем на больших и быстрорастущих рынках и на многих занимаем лидирующие позиции. Это открывает нам значительные перспективы для роста на долгие годы.

Данные по бизнесам:

*рост указан по сопоставимому периметру в сравнении с аналогичным периодом прошлого года

🔸Поиск и портал. Количество поисковых запросов и доля на рынке поиска продолжают расти, как и Рекламная Сеть Яндекса.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

🚀Готовая стратегия инвестиций: как не зависеть от гуру.

- 19 февраля 2025, 07:11

- |

Добрый день, коллеги.

В целях социализации и начала более долгосрочной торговли, сделал свою версию моментума для акций.

Простой, емкий подход, проверенный на большом количестве рынков, чтобы начать движение в область положительного математического ожидания.

Теория.

🚀 Моментум это тенденция активов, которые росли в прошлом, продолжать расти в будущем и наоборот. Как «инерция» на рынке: если что-то движется в одном направлении, скорее всего, оно продолжит двигаться в том же направлении.

Если углубиться в историю явления, то первые мысли о формах моментума можно найти еще у Чарльза Доу в начале XX века, у Альфреда Коуэна в 1930-х годах и в работе Нараянана Джегадиша и Шеридана Титмана под названием «Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency», опубликованной в 1993 году.

В 2014 году была опубликована работа Гэри Антoначчи в книге "Dual Momentum Investing: An Innovative Strategy For Higher Returns With Lower Risk".

На практике теория отличается от практики, гораздо больше чем в теории.

( Читать дальше )

Идеи и обратная связь

- 08 октября 2023, 18:49

- |

Вообще шаг из непубличности доставляет)

С одной стороны, увидел, что меня прочитал профессор иммунологии, который мне ставил один из диагнозов, Михаил Александрович уважение и благодарность вам и всего наилучшего. С другой обратная стороны, комментарии, компания по минусированию

( Читать дальше )

Анализ сделок участников ЛЧИ 2023

- 07 октября 2023, 21:11

- |

Многие помнят сервис по прошлым годам, но чтобы освежить воспоминания и функциональность, можете посмотреть предыдущий пост или, например, вот сделки одного из пользователя данного сайта)

Пользуйтесь и в этом году

трейдеры в hh #1

- 01 июня 2022, 11:38

- |

Не сказать бы, что я на этом собаку съел, но так, немножко понимаю. Сходу могу различить левую и настоящую вакансию. В свое время, я сделал порядка 200-300-400 откликов на hh в поисках работы трейдером, это был классный опыт. На всем известных событиях, спустя много лет, я ненароком возобновил практику мониторинга (ну а вдруг). Я думаю это будет интересно для читателей, хотя бы расширить кругозор.

Начнем со вкусного. Алго и HFT.

1. Alber Blanc. (ссылки кликабельны) Контора, которая пестрит по всему hh. Компания вывалила стандартный набор вакансий для hft. Это говорит о том, что они знают, что делают и кого ищут. Нужны как и питонисты, так и продвинутые инфраструктурные разрабы C++. Судя по требованиям, упор у них на крипту, хотя в описании компании описаны очень здравые штуки (возможно местное отделение примазывается к каким то разработкам глобального партнера), о которых мечтает любой HFT. Компания пытается вытащить на релокацию, но если прям очень тонкий спец, готовы поговорить и про РФ.

( Читать дальше )

О практической пользе transformer для торговли на бирже

- 15 февраля 2022, 10:48

- |

Введение

Многие datascientists, желающие использовать ML на финансовых рынках, прочитали толстые книжки об инвестировании, может даже создавали модели с учетом прочитанного. И наверняка знают как правильно оценить полученные модели с точки зрения ML. Разобраться с этим необходимо, чтобы не было мучительно больно, когда прекрасная модель на бумаге, превращается в генератор убытков при практическом использовании. Однако оценка эффективности модели ML на бирже, довольно специфическая область, тонкости которой раскрываются только когда вы погружаетесь в процесс. Под процессом я понимаю трейдинг с частотой совершения сделок гораздо чаще «пара сделок в месяц, в течении полугода». Существует множество подводных камней, о наличии которых вы даже не подозреваете, пока смотрите на трейдинг извне. Я попробую вольно изложить свои мысли на данную тему, я покажу метрики, условно разбив их на 3 группы и обьясню их смысл, покажу свои любимые и о чем нужно подумать, если вы хотите практически использовать модели, а не повесить их на стеночку в красивой рамочке. Представлю метрики в табличном и графическом виде, показав их взаимосвязь. Сравню показатели моделей в виде «какую модель выбираю я» и «что выбираете вы» и кто тут больше ошибается. Для любителей кодов, приведу реализацию всего подсчитанного, так что можно сразу применить прочитанное для оценки своих моделей. Я не буду тут говорить о борьбе с переобучением или регуляризации или стратегиях кросвалидации — оставлю это на потом. Здесь мы начинаем со списка уже спрогнозированных сделок, с помощью transformer о которой я писал в прошлой статье. Поэтому данный текст будет его логическим продолжением, где я оценю модель с точки зрения ее практического использования.

( Читать дальше )

Анализ и визуализация данных в финансах — анализ ETF с использованием Python

- 18 сентября 2021, 00:55

- |

1. О данных

Для анализа будем использовать данные ETF c базовой валютой USD: FXCN, FXRL, FXIT, FXUS и FXRU. Временной ряд рассмотрим за три года с 2018 по 2020 года. Само исследование проведем в Google Colaboratory.

Как обычно в начале импортируем все необходимые библиотеки для дальнейшей работы.

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

from google.colab import files

import warnings

warnings.filterwarnings("ignore")Сначала необходимо получить данные. Есть несколько способов. Мы воспользовались — взяли их с Finam в формате csv. Дальше написал функцию для обработки полученных данных и при помощи concat свел их в один датафрейм.def changeDF(df): df['date'] = pd.to_datetime(df['<DATE>'].astype(str), dayfirst=True) name =[x for x in globals() if globals()[x] is df][0] df = df.drop(['<DATE>','<TIME>', '<OPEN>', '<HIGH>', '<LOW>'], axis=1) df = df.set_index(['date']) df.columns = [name+'_cl', name + '_vol'] return df fxgd_change = changeDF(fxgd) fxrl_change = changeDF(fxrl) fxit_change = changeDF(fxit) fxus_change = changeDF(fxus) fxru_change = changeDF(fxru) fxcn_change = changeDF(fxcn) etf = pd.concat([fxgd_change, fxrl_change, fxit_change, fxus_change, fxru_change, fxcn_change], axis=1) etf.head()В результате получили:

( Читать дальше )

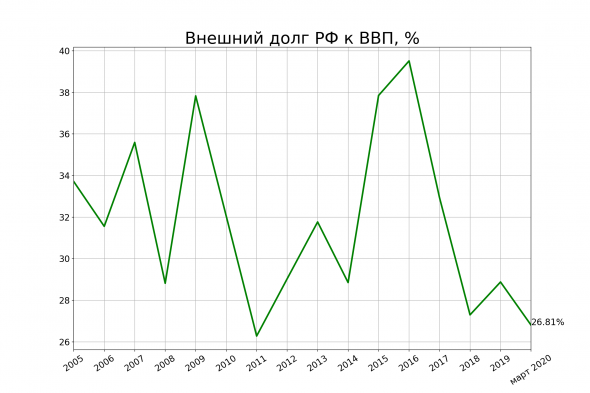

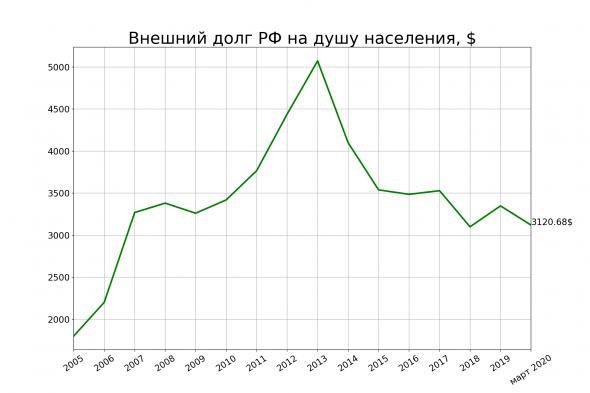

Внешний долг России

- 17 июля 2020, 18:15

- |

http://cbr.ru/statistics/macro_itm/svs/#a_71429

( Читать дальше )

алго - протестил разный сайзинг позиций

- 16 июля 2020, 10:12

- |

( Читать дальше )

Скрипт для скачивания полных журналов заявок (ордерлогов) по фьючерсам с ftp.zerich.com

- 29 июня 2020, 17:01

- |

Хочу поделиться python скриптом, который позволяет скопом скачивать данные ордерлогов фьючерсов с сервера Цериха ftp://ftp.zerich.com/. Формат данных .qsh, подробнее о том как его парсить можно почитать в спецификации вот тут https://www.qscalp.ru/download.

В скрипте 5 параметров (все кавычки простые двойные ", а не то, как их отображает смартлаб):

- download_path — путь, куда вы хотите сохранить данные (например, «C:/data/orderlog/» или же "./" для сохранения в папку, откуда вы запускаете скрипт)

- sym_list — Список символов для скачки (например, [«BR», «RTS-6.20»]). Если здесь указать только префикс инструмента (например, RTS), то на каждую дату скачается только файл с максимальным размером. Обычно он соответствует фьючерсу с ближайшей экспирацией.

- unzip — True, если нужно разархивировать данные после скачки (зависит от того, как вы будете дальше работать с данными)

- date_start и date_end (в формате «2020-06-01») — даты интересующего вас интервала включительно.

Если данные за конкретную дату и инструмент уже присутсвуют в папке, заново они скачаны не будут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал