Избранное трейдера yuryss

алго - какие фильтры я использую и какие уже нет

- 17 ноября 2017, 12:36

- |

После того как словил очередную просадку снова повысилась мотивация что-то улучшить, хотя изменения и итак потихоньку вносятся.

Решил поделиться некоторыми вещами, может кто что-нибудь подскажет мне в свою очередь.

Если лень всё читать — единственный фильтр который мне сейчас нравится это не торговать фьючи на вечерке.

Фильтр выглядит вполне логично, вечером выше спреды, ниже объёмы, и в целом другая микроструктура так как вечером не торгуется спот, акции, европа, итд. Многие системы не снижают доходность если отказаться от вечёрки но при этом ведь гарантировано снизишь издержки на проскальзываниях и также улучшишь диверсификацию если будешь их торговать вместе с системами которые торгуют вечёрку.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 27 )

О трудностях низкой волатильности (много "буков")

- 14 ноября 2017, 11:43

- |

Существует ошибочное мнение, что трендовые системы зарабатывают на движениях. Это не совсем точное выражение. На движениях меньше нескольких волатильностей реального таймфрейма (что это такое «реальный таймфрейм системы» – чуть ниже) трендовые системы как раз и не забатывают, а либо в нуле, либо в минусе, размер которого грамотная трендовая система и призвана ограничивать.

Что такое реальный таймфрейм для любой системы, не только трендовой? Это время в 2-3 раза меньше среднего времени в позиции. Для простейших систем «вошел-вышел» реальный таймфрейм вычисляется легко, для систем с пирамидингом и(или) усреднением – чуть сложнее, но это тоже возможно.

Что такое волатильность таймфрейма? Это стандартное отклонение приращения цены в %. Точное значение мы его не знаем, но можем оценить через выборочное стандартное отклонение с некоторым «окном». Выбор «окна» расчета – это тоже интересный вопрос. Маленькое «окно» — большая ошибка, большое «окно» — увидим изменения в реальной волатильности с большой задержкой. Надо искать «золотую середину», например, использовать два «окна» или другие «танцы с бубнами».

( Читать дальше )

Оптимизация или подгонка?

- 07 ноября 2017, 11:38

- |

Почти у всех трейдеров, использующих в своей торговле алгоритмические системы, рано или поздно при оптимизации этих самых систем встает вопрос: «а не занимаюсь ли я подгонкой алгоритма под рынок, может он и не рабочий вовсе?» Эта мысль не раз возникала и у меня, и каждый раз я думал над тем, как понять где «полезная» оптимизация и поиск смещения вероятности, а где уже переоптимизация и подгонка под рынок. В итоге появились некоторые мысли, которые предлагаю к обсуждению. Итак, вот к чему я пришел.

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

Зачем Винс использует наибольший проигрыш

- 28 октября 2017, 14:21

- |

Когда Келли применяют в трейдинге, где отношение стопа к профиту всегда разное после каждой сделки, то используют профитфактор, т.е. отношение среднего убытка к средней прибыли. Но это дает очень большую ошибку, потому что реальные выигрыши и потери могут очень отличаться от средних. Келли, оптимальный для средних, не будет оптимален в каждом отдельном случае для реальных значений. Например, слишком сильно отклонившейся от среднего убыток может выбить вас из игры.

Для того, чтобы нивелировать вышеописанный недостаток, Винс немного изменяет расчет, добавляя в него такой параметр, как самая убыточная из всех сделок. Т.е. он использует не отношение выигрыша к проигрышу, а отношение выигрыша или проигрыша к максимальному проигрышу.

Т.о., если в вашей системе сделка закрывается всегда только по стопу или профиту, они всегда срабатывают и отношение стопа к профиту всегда одинаково, то Винс не нужен, достаточно Келли.

( Читать дальше )

Дивидендный трейдинг глазами алго. Топ-30

- 27 октября 2017, 12:28

- |

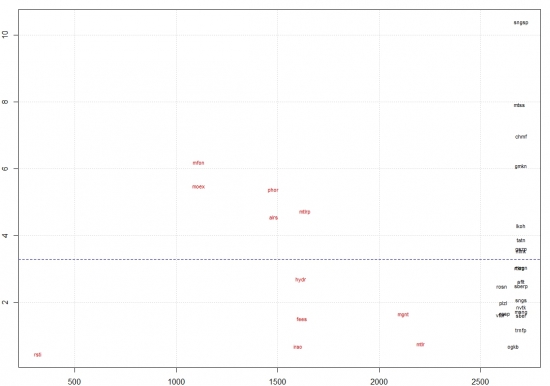

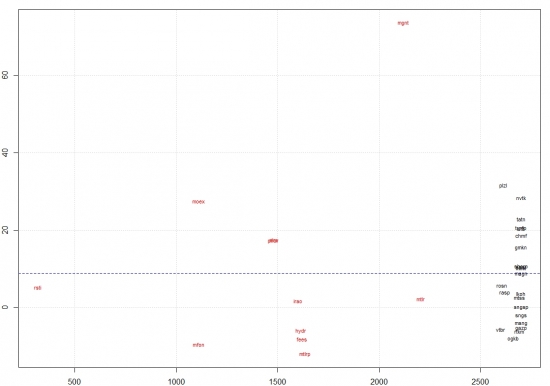

В этом топике всё то же самое, что и в исходном топике. Все легенды и смысл осей смотреть там.

Отличие этого поста от предыдущего в том, чтобы построить всё это для бумаг, ликвидность в которых на уровне топ-30 бумаг по обороту:

aflt, alrs, chmf, fees, gazp, gmkn, hydr, irao, lkoh, magn, mfon, mgnt, moex, msng, mtlr, mtlrp, mtss, nlmk, nvtk, ogkb, phor, plzl, rasp, rosn, rsti, rtkm, sber, sberp, sngs, sngsp, tatn, trnfp, vtbr.

Среднегодовая дивидендная доходность этих бумаг:

Среднегодовая доходность от пассивного инвестирования без реинвестирования дивидендов:

( Читать дальше )

Ретроградам

- 17 октября 2017, 15:14

- |

1. Купите VPN — он стоит копейки, сервисов огромное количество, это, конечно, не сильно добавит анонимности, но, если не делать серых или черных дел — вам будет достаточно. Вам откроются все закрытые банановыми властями сайты плюс ваш ip сразу никто не узнает — а разрабатывать вас, опять таки, просто так никто не станет. Используйте его ВСЕГДА.

( Читать дальше )

Торговая система "купи-продай".

- 16 октября 2017, 08:10

- |

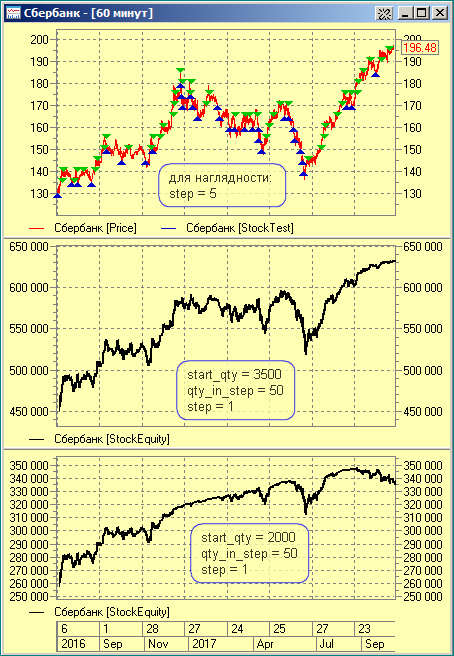

Представляю торговую систему «купи-продай».

Суть ее очень проста: Покупаем некоторое количество бумаг (start_qty), и выставляем заявки по лесенке на продажу через определенное количество пунктов.

Шаг лесенки назовем step. Да, бумаги следует продавать одинаковыми пачками, по qty_in_step лотов.

(Оставляем пока за бортом поста тему — а что делать, если купили, выставили заявки на продажу, а бумага пошла вниз?)

Поведение Equity при разных start_qty приведено на рисунке.

Индикаторы можете скачать со страницы www.xsharp.ru/indikators файл StockTest.zip, два индикатора:

1. StockTest.lua — проставляет метки сделок. Ее следует добавить на график бумаги;

2. StockEquity.lua — строит кривую Equity, следует добавить на отдельное окно.

Успешной игры по тренду!

7 советов от Линды Рашке.

- 06 октября 2017, 21:19

- |

— тренд имеет более высокую вероятность продолжения, чем разворота

— импульс предшествует цене

— окончанию тренда предшествует кульминация

— рынок чередуется между расширением диапазона и сокращением диапазона

2. Последний час часто показывает, насколько силен тренд на самом деле. «Умные» деньги показывают свою руку в последний час, продолжая выставлять цены в свою пользу. Пока рынок имеет последовательные сильные закрытия, ищите тенденцию к продолжению. Восходящий тренд, скорее всего, закончится, когда состоится утреннее ралли, за которым последует слабое закрытие.

3. Покупайте первый откат после нового максимума. Продавайте первое ралли после нового минимума.

4. Сильный рынок в середине дня, как правило, продолжается и на следующий день.

5. Максимум и минимум предыдущего дня являются двумя очень важными «опорными» точками, так как это были решающие моменты, когда покупатели или продавцы входили накануне. Посмотрите, как рынок либо тестирует и откатывается от этих точек, либо пробивает и показывает признаки продолжения.

6. Сила утра:

— лучшие развороты для трейдинга происходят утром, а не днем

— первый часовой диапазон устанавливает рамки для оставшейся части дня

— чем больше рыночные гэпы, тем больше шансов на продолжение и тренд

— существенный процент дневного диапазона происходит в первый час, поэтому очень важно торговать агрессивно, если появились ранние признаки сильного тренда на сегодняшний день

7. В денежном мире, который является миром, созданным человеческим поведением, никто не имеет ни малейшего представления о том, что произойдет в будущем. Отметьте это слово — никто! Таким образом, успешный трейдер не основывается на том, что возможно произойдет, а реагирует на то, что уже происходит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал