Поиск

Новичкам. Почему нельзя торговать то, что советует KarL$oH на рынке commodities. И о том, как торговать можно. Или, что работает, а что нет на рынке металлов.

- 24 августа 2020, 20:14

- |

Новичкам. Торговая стратегия на рынке commodities.

наш друг KarL$oH советует новичкам поарбитражить неликвидные фьючи на металлы на ММВБ.

Дорогие друзья,

сэкономлю вам кучу времени и денег, если поверите мне и не станете копать в этом направлении. Уж поверьте старому арбитражору, там прибыли нет.

Причины две:

1. При торговле схожими, но разными инструментами прибыль небольшая, однако раз в 2-4 года случается существенное расхождение спреда, которое убивает прибыль за 4-6 лет. Стоп лосс не спасет, т.к. он также убивает прибыль последних лет. Да еще есть неплохой шанс налететь на маржин-колл, который убьет весь счет, если у вас вовремя не будет денег чтобы довнести. Поговорка про то, что усреднение убило больше евреев, чем холокост — это как раз про такой арбитраж.

2. При торговле календарными спредами всю прибыль съест разница в бид-асках этих неликвидов. Если в текущем фьюче вы еще можете что-то купить-продать в рынке, то в следующем календарном вы будете возможно вообще один в стакане. (И да, если будете тестировать, тестируйте не исторические свечи OHLC, а историю бид-асков в стакане. Но такую историю придется собирать самостоятельно в течении минимум 3-5 лет)

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 61 )

Стратегия торговли фьючерсами нa цветные металлы для ММВБ

- 24 августа 2020, 20:09

- |

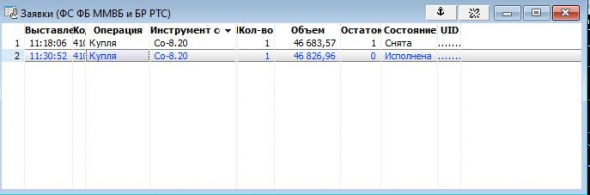

Но я уже сделал тест-драйв фьючерса на медь:

Итого, за 1 день я заработал около 140 рублей:

( Читать дальше )

Регулировки вертикального спреда

- 24 августа 2020, 11:36

- |

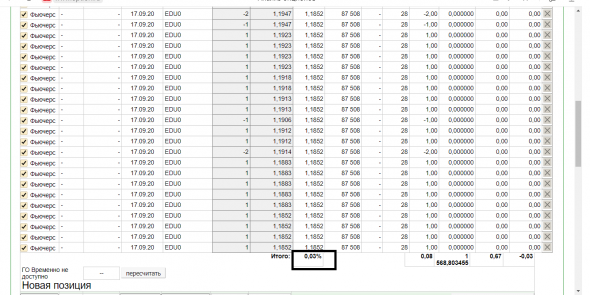

В своей опционной торговле я часто использую вертикальные спреды. Да и любая опционная конструкция состоит из определенного набора колл и пут спредов. В данной заметке я хочу показать свои способы регулировки построенных спредов. Примеры буду приводить на недельных опционах по РТС. Пример построенного недельного пут спреда на прошлой неделе:

Как мы видим прибыль на дату экспирации при цене ниже 125000 может достичь 19400 пунктов, а убыток при экспирации выше 127500 составляет 5600 пунктов. Проблема в том, что цена порой чуть ли не всю неделю может быть в прибыльной зоне, а на дату экспирации выйти в убыточную зону. Что согласитесь, достаточно обидно. Трейдер иногда попадая несколько раз в такую ситуацию, в следующий раз начинает слишком рано закрывать позицию и может не дополучить существенную прибыль. Соответственно сразу возникает мысль, какие корректировки позиции мы можем сделать, находясь в прибыльной зоне, чтобы уберечь свою позу от убытка, а по возможности сделать её постоянно прибыльной.

( Читать дальше )

Новичкам. Торговая стратегия на рынке commodities.

- 24 августа 2020, 00:18

- |

Итак, на фортсе появились фьючерсные контракты на 3 тяжелых и 1 легкий металлы:

💎медь, цинк, никель

💎алюминий

Это хорошо. А если там появится вдобавок ликвидность, то будет совсем хорошо, потому что есть одна торговая идея, которую можно было бы там попробовать реализовать.

Речь пойдёт о торговле спредами.

Что такое спреды? Чуть ниже дадим определение для спреда, а трейдера, который торгует спред, будем называть спред-трейдер. Типа супермена, только приземлённей.

Спред — это торговая стратегия, предполагающая одновременное занятие противоположных позиций в разных инструментах

( Читать дальше )

Доктор Медь говорит, что все лучше, чем кажется

- 21 августа 2020, 15:14

- |

3-часовой график показывает, что рост меди с 1,97 доллара до 3,03 доллара можно рассматривать как пятиволновой импульс. Паттерн обозначен 1-2-3-4-5, где волна 1 является ведущей диагональю, а волна 3 — расширенной. Также видны пять подволнов обеих, они отмечены i-ii-iii-iv-v. Если этот подсчет верен, сегодняшний максимум является частью пятой и последней волны последовательности. Согласно теории, трехволновое снижение следует за каждым импульсом, прежде чем тренд может продолжиться. Это означает, что вместо того, чтобы присоединяться к быкам около отметки в 3 доллара, трейдеры должны готовиться к медвежьему развороту. Поддержка волны 4 около $ 2,80 выглядит легкой целью. Судя по более широкой картине, у медведей также есть хороший шанс утащить цену на медь до $ 2,60 в волне (2). Конечно, это был хороший пробег, но, похоже, быкам сейчас не помешало бы отдохнуть.

3-часовой график показывает, что рост меди с 1,97 доллара до 3,03 доллара можно рассматривать как пятиволновой импульс. Паттерн обозначен 1-2-3-4-5, где волна 1 является ведущей диагональю, а волна 3 — расширенной. Также видны пять подволнов обеих, они отмечены i-ii-iii-iv-v. Если этот подсчет верен, сегодняшний максимум является частью пятой и последней волны последовательности. Согласно теории, трехволновое снижение следует за каждым импульсом, прежде чем тренд может продолжиться. Это означает, что вместо того, чтобы присоединяться к быкам около отметки в 3 доллара, трейдеры должны готовиться к медвежьему развороту. Поддержка волны 4 около $ 2,80 выглядит легкой целью. Судя по более широкой картине, у медведей также есть хороший шанс утащить цену на медь до $ 2,60 в волне (2). Конечно, это был хороший пробег, но, похоже, быкам сейчас не помешало бы отдохнуть.перевод отсюда

( Читать дальше )

спред и динамический дельтахедж-2

- 20 августа 2020, 18:23

- |

Почему я предпочитаю торговать волатильность, чтобы иметь заработок, хоть за счет севера, хоть за счет юга? А чтобы не попадаться на ту ловушку, которая была недавно сделана для северян, когда было белое движение вверх, а потом резкий желтый откат вниз. Много стопов собрали. И теперь непонятно, синим путем пойдем или розовым. А на второй картинке все прекрасно- сижу и собираю микроприбыль, за счет частых уравнений. Подключайтесь к такой торговле.

( Читать дальше )

Политические выгоды превыше всего

- 17 августа 2020, 15:56

- |

Валютный рынок показывает относительно спокойную динамику в понедельник, доходность 10-летних казначейских облигаций США перешла в коррекцию после существенного повышения на прошлой неделе. Бонды правительства США активно продавали, что вызвало повышение доходности с 0.5% до 0.7%, максимума с конца июня. Вместе с этим на прошлой неделе скорректировалось и золото.

Контекст торговли на этой неделе, а именно продолжающееся состояние подвешенности, в некоторой степени определили позитивные отчеты прошлой недели. Расходы потребителей США продолжили уверенно расти в июле, показал отчет розничных продаж в пятницу. Продажи превысили уровень февраля, который условно рассматривается как докризисный. Стабильно высокими оставались и потребительские настроения.

Однако хорошего в этом мало. Ясно, что как у республиканцев, так и демократов есть цель — максимизировать политическую выгоду от нового раунда фискальной помощи перед выборами. То есть без долгих утомительных переговоров и торговли (если на то позволяет время) здесь не обойтись. Именно позитивные данные по экономике дают для переговоров необходимые ресурсы — время и впечатление стабилизирующейся обстановки. Последняя не дает обвинить политиков в бездействии, так как, согласно данным, восстановление вроде бы продолжается.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 14 августа 2020, 14:11

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

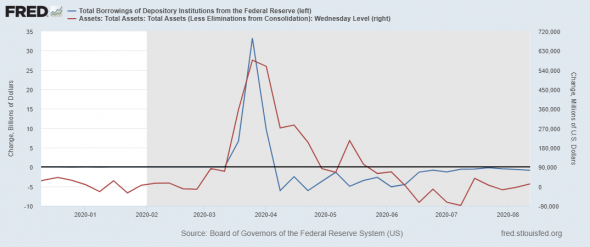

Начнем с обзоры баланса ФРС и динамики прямого кредитования депозитарных учреждений

На неделе баланс ФРС вырос на 12 млрд долларов, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что несмотря на рост баланса, последний остается в боковой динамике.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

Далее иллюстрация к показателю избыточной ликвидности

( Читать дальше )

Кросс-маржа и изолированная маржа: сила управления рисками

- 13 августа 2020, 13:10

- |

Привычными инструментами трейдера являются защитные ордера, такие как стоп-лосс и тейк-профит. Однако способы контроля торговых рисков ими не ограничиваются. К более продвинутым способам защиты капитала и управления рисков относятся такие инструменты как кросс-маржа и изолированная маржа. Критически важны данные инструменты на криптовалютном рынке, который известен своей уникальной динамикой.

Чтобы понять, как работают два эти инструмента, необходимо для начала дать им определение. Кросс-маржа — это маржа, которая распределяется по открытой позиции с использованием полной суммы средств в доступном балансе, что снижает риск ликвидации убыточной позиции. Изолированная маржа — это маржа, индивидуально отведенная для непогашенной маржинальной позиции с фиксированной суммой залога. Как видим из определений, два эти инструмента исключают друг друга, и в подавляющем большинстве случае платформы для трейдинга дают возможность пользоваться лишь одним из них. Однако есть компании, которые позволяют комбинировать кросс-маржу и изолированную маржу в рамках одного пользовательского аккаунта. Одной из таких компаний является CEX.IO

( Читать дальше )

Интервью с Алексеем Афанасьевским: трейдеры Робингуда — это мясо

- 07 августа 2020, 13:20

- |

Он расскажет:

- Как зарабатывают хэдж-фонды

- Что делать в ситуации, когда бензин дешевле нефти

- Про спреды на газ и «делателей вдов»

- Вытеснят ли математики и кванты простой народ с рынка

- Сколько стоит хэдж

- Какой максимальный объем денег эффективен для работы на российском рынке

- О зеркальных инструментах и торговле ими

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал