ВДО

Главное на рынке облигаций на 01.02.2024

- 01 февраля 2024, 11:23

- |

- Московская биржа зарегистрировала выпуск облигаций «ЭкономЛизинг» серии 001Р-07. Регистрационный номер — 4B02-07-00461-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций МФК «Саммит» серии 001P-03. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Лизинг-Трейд» установил ставку 19-24-го купонов облигаций серии 001Р-05 на уровне 19% годовых, 25-30-го купонов — 18% годовых, 31-36-го купонов — 16% годовых, 37-60-го купонов —15% годовых. Купоны ежемесячные. По выпуску 22 февраля предстоит оферта. Агентом по приобретению выступит ИК «Иволга Капитал».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МФК Займер опубликовал значения нормативов НМФК для отчета перед ЦБ

- 01 февраля 2024, 08:36

- |

Ниже представлены результаты расчета на 31 декабря 2023 г.

Облигации МФК Займер входят в портфель PRObonds ВДО на 1,4% от активов

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

ИК Иволга Капитал. Результаты бизнеса по размещению облигаций за январь (портфель размещений 20 млрд р., купонный доход за месяц 260 млн р.)

- 01 февраля 2024, 06:56

- |

• Сумма организованных нами облигационных размещений в обращении (облигации, организатором выпусков которых является ИК Иволга Капитал, которые еще не погашены или не ушли в дефолт) по итогам января впервые превысила 20 млрд р.

• Купонный доход (накопленный и выплаченный), который за январь заработали держатели организованных нами облигационных выпусков, за январь достиг 260 млн р., а суммарно за все годы работы Иволги преодолел 3 млрд р. (сумма всех выплаченных за 2019-24 годы купонов минус все потери на дефолтах за эти годы).

• Эффективность портфеля наших размещений в обращении за последние 12 месяцев – 13% годовых. Причем на эти последние месяцы пришелся дефолт 3 эмитентов (связанных друг с другом через холдинг Голдман Групп).

Бизнес по организации облигационных выпусков постепенно взрослеет, избавляется от явных проблем создания нового и становится менее опасным для инвесторов (надеемся, становится).

На данный момент не ждем от какой-либо из компаний, размещение облигаций которых мы организовали, дефолта или проблем, им грозящих. Это не значит, что их точно не будет.

( Читать дальше )

Итоги торгов за 30.01.2024

- 31 января 2024, 14:14

- |

Коротко о торгах на первичном рынке

30 января состоялось размещение дебютного четырехлетнего выпуска МЕГАТАКТ-01 объемом 250 млн рублей. Амортизация: 13-16 купонные периоды по 25%. Предусмотрены call-опционы: 4, 8, 12-й купонные периоды. Ставка купона в размере 20% зафиксирована на весь период обращения. YTM — 21,55%.

Выпуск размещен за 1 950 сделок. Основное количество заявок (1 826 шт.) имеет объем до 500 тыс. рублей. Объем максимальной заявки составил 19 млн рублей. Показатель медианы — 8 тыс. рублей, мода — 1 тыс. рублей.

На первичном рынке продолжается размещение выпусков других эмитентов.

По выпуску Центр-резерв БО-03 объем размещения за вчерашний день составил 9,3 млн рублей. За три дня эмитенту удалось привлечь инвестиций на сумму 82,5 млн рублей (41,3%).

Дневной объем размещения по выпуску Группа Продовольствие 001P-03 составил 6,4 млн рублей — максимальное значение в январе. Доля размещенных облигаций — 57,2% от общего объема. Напомним, что инвесторы могут получить дополнительное вознаграждение в виде кешбэка в размере 2% через систему Boomerang.

( Читать дальше )

Лизинг-Трейд объявил ставки купона по выпуску облигаций 001P-05 после оферты

- 31 января 2024, 13:17

- |

Лизинг-Трейд объявляет ставки купона по выпуску облигаций Лизинг-Трейд 001P-05 (ISIN: RU000A1053H4) после оферты:

— 19-24 купонные периоды: 19% годовых,

— 25-30 купонные периоды: 18% годовых,

— 31-36 купонные периоды: 16% годовых,

— 37-60 купонные периоды: 15% годовых.

Купонный период — 30 дней.

Таким образом, после оферты выпуск получит дюрацию 2,7 года при эффективной доходности (YTM) 17,65% годовых.

Ссылка на раскрытие информации об оферте.

Регламент оферты по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Главное на рынке облигаций на 31.01.2024

- 31 января 2024, 11:43

- |

- МФК «Быстроденьги» сегодня, 31 января, начинает размещение среди квалифицированных инвесторов облигаций серии 002Р-05 со сроком обращения 3,5 года объемом 250 млн рублей. Регистрационный номер — 4B02-05-00487-R-002P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 21% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация, а также годовая оферта. Поручителем по займу выступила МКК «Турбозайм». Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- «НФК-Структурные инвестиции» 1 февраля начнет размещение 10-летних облигаций серии 001П-02 объемом 200 млн рублей. Ставка 1-13-го купонов установлена на уровне 21% годовых. Купоны ежемесячные.

- «Бизнес Альянс» 5 февраля начнет размещение облигаций серий 001Р-03 на 492,3 млн рублей, и серии <a href=«www.

( Читать дальше )

Рынок лизинга набирает обороты: прямой эфир с эмитентом БИЗНЕС АЛЬЯНС 31 января 16:00

- 31 января 2024, 09:50

- |

Накануне размещения нового выпуска облигаций встретимся с генеральным директором лизинговой компании БИЗНЕС АЛЬЯНС Василием Любининым

— Итоги 2023 и первые оценки 2024 года

— Новые требования и ограничения о регулировании лизинговой отрасли со стороны Банка России: чего стоит ожидать лизинговым компаниям и инвесторам?

— Что происходит с лизинговыми договорами при росте ставок?

— На что стоит обращать внимание частному инвестору, инвестирующему в облигации лизинговых компаний?

Присоединяйтесь по ссылке сегодня, 31 января, в 16:00

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Размещение облигаций МФК Быстроденьги (ruBB, 250 млн р., дюрация 0,9 года, YTM 23,1%). Презентация и скрипт участия

- 31 января 2024, 08:53

- |

( Читать дальше )

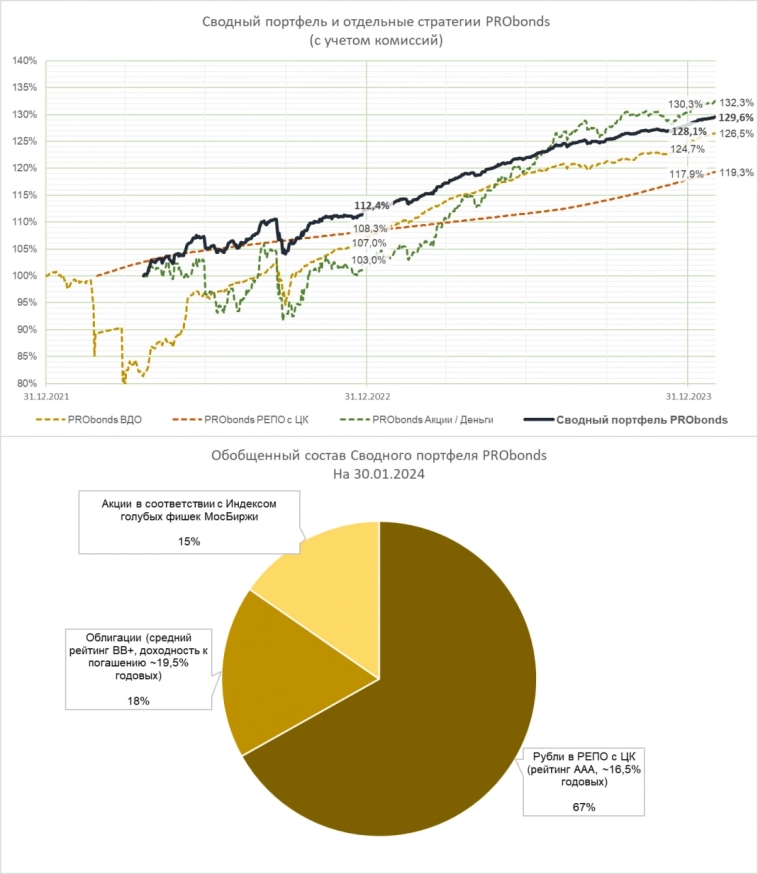

Сводный портфель (14% за 365 дней). Неплохой январь и здоровый консерватизм

- 31 января 2024, 07:00

- |

На старте года мы говорили, что для Сводного портфеля PRObonds (объединяет вложения в денежный рынок, облигации и акции) вопрос доходности – это не столько вопрос ее значения, сколько ее предсказуемости.

И пока все как будто по плану. Портфель не быстро, но последовательно растет. Причем в январе, пусть не взрывными темпами, выросли все три входящие в портфель стратегии. И ВДО, и акции, и вложения в РЕПО с ЦК.

Так что 1,2% за январь и 14% за 12 месяцев.

Но в основе этой последовательности всё-таки денежная позиция. Деньги – основа портфеля. И – не лучшая новость для фондового рынка – самая доходная его часть. С текущей эффективной доходностью 16-16,5%. Когда-то нужно будет их вкладывать в инструменты с большей волатильностью и потенциальной доходностью.

Но сейчас не придумываем и остаемся консерваторами. Т.е. будем оценивать, пора ли отказываться от денег в пользу акций и облигаций, видимо, только по мере удешевления денег. Не предвосхищая.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

Длинный портфель облигаций: итоги пятого месяца, планы и сделки

- 30 января 2024, 17:55

- |

- Доля бумаг с фикс купоном – 63%, флоатеров и денег – 37%

- Доходность за месяц – 2,72% (~32,64% годовых)

- Текущая купонная доходность портфеля – 17%

За 5 месяцев:

- Получена доходность 17,35% годовых, что существенно обгоняет LQDT (~13,5%) и банковские вклады (тут точной цифры быть не может, примерно уровень LQDT или чуть выше) – при том, часть портфеля набиралась в очень неудачный период августа-сентября и ряд позиций остаются в просадке

- Сформирована купонная доходность ~17% при высоком качестве портфеля: доля эмитентов A-грейда и выше ~60%, BB – менее 11%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал