ВДО

ПЮДМ: сигнал от ПВО?

- 05 декабря 2022, 11:08

- |

В четверг на сервере раскрытия информации появилось сообщение о том, что представитель владельцев облигаций «ЮниСервис Капитал» в одностороннем порядке отказался от услуг ПВО по выпуску ПЮДМ БО-П1

Выпуск ПЮДМ БО-П1 погашается в марте 2023 года, какие могут быть стимулы у ПВО отказываться от сотрудничества?

- ПВО предполагает, что издержки на дальнейшее обслуживание выпуска выше, чем потенциальная выручка. Такое возможно, если ПВО ожидает, что понадобятся какие-либо судебные издержки по обслуживанию выпуска.

- ПВО хочет дать сигнал держателям облигаций о неопределённости в погашении данного выпуска

- Другая причина.

Если в течение 60 дней эмитент не найдёт нового ПВО, владельцы облигаций в праве требовать досрочного погашения.

Объём в обращении по выпуску 115 млн. руб., цена около 105% при доходности примерно 10%. У эмитента есть рейтинг от Эксперт РА на уровне ruB-, обновление рейтинга должно быть до середины декабря.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ближайшие выплаты купонов по облигациям, входящим в портфели Probonds: 05.12 - 10.12.22 гг.

- 05 декабря 2022, 09:25

- |

Дайджест по рейтинговым действия за прошедшую неделю 28.11 - 01.12.22 г. (Группа Продовольствие, Главторг)

- 03 декабря 2022, 09:52

- |

ООО «Группа«Продовольствие»

АКРА подтвердило рейтинг на уровне B+(RU)

Компания — небольшое по меркам российского корпоративного сектора торговое предприятие, специализирующееся на оптовой торговле сахаром, зерном и мукой, семенами и кормами для сельскохозяйственных животных. Объем реализации продукции в 2021 году составил около 209 тыс. тонн, среднесписочная численность работников — 62 человека.

Учитывая размещение облигационных выпусков на 170 млн руб., долгосрочный долг Компании в 2020–2021 годах превалировал над краткосрочным, а показатели краткосрочной (отношение краткосрочного долга к выручке) и долгосрочной (отношение долгосрочного долга к FFO до фиксированных платежей) долговой нагрузки находились на очень низком и среднем уровнях соответственно. АКРА ожидает, что по итогам 2022 года и в дальнейшем показатели краткосрочной и долгосрочной долговой нагрузки будут составлять порядка 0,1х и 3,5х соответственно.

( Читать дальше )

МФК активнее выходят на рынок, в 2023 году ждем несколько новых эмитентов из сектора. Обзор Иволга Капитал по отчетностям МФО за 9 месяцев 2022 года

- 02 декабря 2022, 17:04

- |

В преддверии снижения максимальной процентной ставки выдач МФО до 0,8% важно, понять, какой запас компании накопили за прошлые периоды.

Мы проанализировали отчетности публичных МФК за 9 месяцев 2022 года и сделали свои выводы:

- Мы не видим существенных изменений в финансовом положении компаний.

- МФК активнее выходят на рынок в 3 и 4 кварталах, в 2023 году мы ждем несколько новых эмитентов из сектора.

- На вторичных торгах спрэд доходностей МФО к широкому рынку составляет 4% — это существенно больше цифр до старта СВО.

Подробнее - в нашем обзоре «Публичные МФО: отраслевое сравнение за 9 месяцев»

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK

Коротко о главном на 02.12.2022

- 02 декабря 2022, 15:42

- |

Новый выпуск, рейтинговые решения и итоги размещения:

- Московская биржа зарегистрировала выпуск облигаций «КЛС-трейд» серии БО-02. Регистрационный номер — 4B02-02-00068-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

- «Эксперт РА» отозвал без подтверждения рейтинг кредитоспособности «Главторг» в связи с отсутствием достаточной информации для применения методологии. Ранее у компании действовал кредитный рейтинг ruC с развивающимся прогнозом.

- «Пионер-Лизинг» установил ставку 9-го купона облигаций серии БО-П04 в размере 16,5% годовых.

- «Аптечная сеть 36,6» установила ставку 7-го купона облигаций серии 001P-01 на уровне 10% годовых. Ставка 8-20-го купонов будет определяться по формуле: ключевая ставка Банка России плюс 2,5%.

( Читать дальше )

Ноябрьские результаты ИК Иволга Капитал как инвестбанка. И вредные ВДО-советы

- 02 декабря 2022, 07:28

- |

Облигационный портфель стагнирует чуть выше 11 млрд.р., купонный доход наращивается темпом около 130 млн.р. в месяц. Портфель постепенно оправляется от дефолтных потерь начала года. Из вероятных дефолтов на перспективу по организованным нами выпускам продолжаем считать Литану. Остальное под контролем.

Небольшая оценка сегмента ВДО и бизнеса в нем от всё ещё лидера рынка (планов оставаться им традиционно нет, бизнес Иволги быстро диверсифицируется, не ВДОшные доходы составляют уже почти 1/3 всех доходов компании и через полгода достигнут половины).

Итак. С момента создания ИК мы придерживались идеи, что продавать надо то, что покупают. Яркий пример – ОР. Деньги накапливались быстро, но стратегия оказалась ошибочной. Она похожа на продажу опциона: премия сейчас, проблемы потом.

Нынешнее увлечение небольших организаторов и большого числа частных инвесторов бумагами с весьма спорным качеством под иллюзию возросшего купона создает две проблемы.

( Читать дальше )

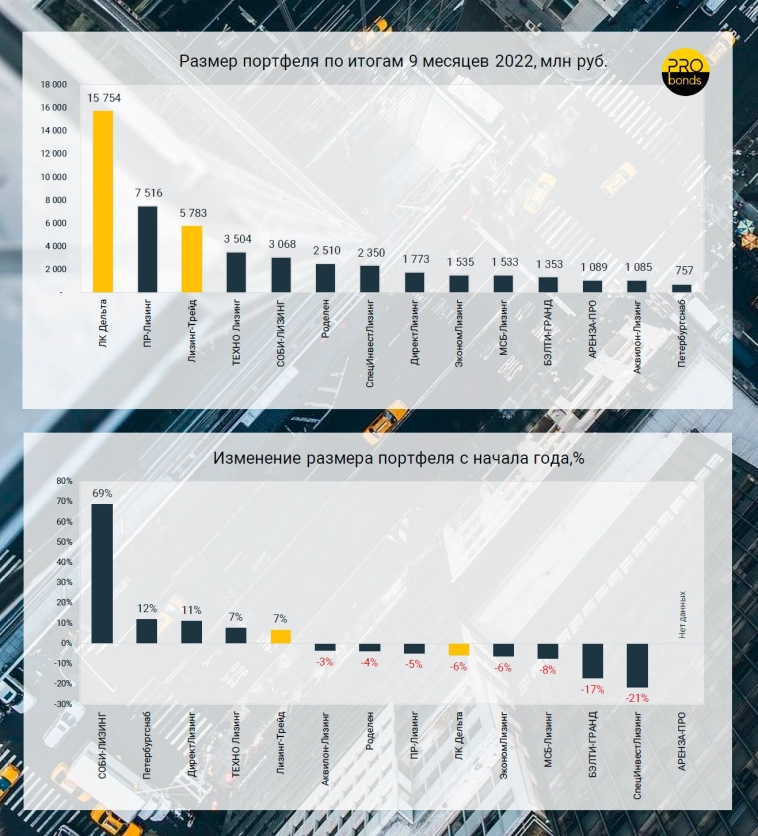

Движение вниз. Эксперт РА подвёл итоги лизингового рынка по итогам 9 месяцев 2022 года.

- 01 декабря 2022, 16:56

- |

Эксперт РА подвёл итоги лизингового рынка по итогам 9 мес. 2022 года.

В целом, ситуация с первого полугодия существенно не изменилась.

По объёму нового бизнеса тройка лидеров осталась в том же составе, но ПР-Лизинг снова поменялся местами с Лизинг-Трейдом.

- ЛК Дельта 5,14 млрд руб., 27 место в рэнкинге

- ПР-Лизинг 2,25 млрд руб., 37 место в рэнкинге

- Лизинг-Трейд 2,02 млрд руб., 40 место в рэнкинге

Из изменений стоит выделить присоединение к рэнкингу Эконом-Лизинга. Роял Капитал всё ещё не предоставляет данные для Эксперта, Солид-Лизинг перестал участвовать в рэнкинге.

Также выделяется быстрый рост портфеля у Соби-Лизинга. По объёму нового бизнеса 1.7 млрд рублей компания заняла 41 место в общем рэнкинге и 4 место среди эмитентов ВДО.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

( Читать дальше )

Коротко о главном на 01.12.2022

- 01 декабря 2022, 13:50

- |

Старт размещения, букбилдинг и техдефолты:

- «Глобал Факторинг Нетворк Рус» сегодня, 1 декабря, начинает размещение трехлетнего выпуска облигаций серии БО-01-001P объемом 100 млн рублей. Номинальная стоимость одной бумаги — 1000 рублей. Ставка купона установлена на уровне 20% годовых на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 13-35-го купонов будет погашено по 4% от номинала, еще 8% от номинала погашается в дату окончания 36-го купона. Бумаги включены в Третий уровень котировального списка и Сектор ПИР.

- «Ювелит» (производитель украшений под брендом Sokolov) планирует 14 декабря провести сбор заявок на трехлетний выпуск облигаций серии 001Р-01 объемом не менее 3 млрд рублей. Ориентир доходности — премия не выше 550 б.п. к трехлетним ОФЗ, купоны ежеквартальные. Организаторы: Газпромбанк, Московский кредитный банк и Тинькофф банк. Техразмещение запланировано на 20 декабря. Минимальная заявка составит 1,4 млн рублей.

( Читать дальше )

Коротко о главном на 30.11.2022

- 30 ноября 2022, 13:54

- |

- «Балтийский лизинг» зарегистрировал дополнительный выпуск №1 облигаций серии БО-П06 на Московской бирже. Допвыпуску присвоен регистрационный номер основного выпуска — 4B02-06-36442-R-001P. Эмитент 2 декабря планирует провести сбор заявок инвесторов на приобретение дополнительного выпуска №1 облигаций серии БО-П06 объемом не менее 5 млрд рублей. Ориентир цены размещения — не ниже 100% от номинала, что будет соответствовать доходности к погашению на уровне не выше 11,2% годовых. Организаторы: BCS Global Markets, Газпромбанк (GZPR) и ИБ «Синара».

- «Ситиматик» увеличил срок обращения выпуска облигаций серии 02 с 10,5 лет до 22 лет. Новая дата погашения выпуска — 20 декабря 2036 г. Количество купонов увеличивалось с 6 до 18. Ставка 6-18-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на дату расчета величины процентной ставки купонного периода, плюс 4%. Купоны ежегодные. Эмитент имеет право принять решение о досрочном погашении в дату окончания 2-17-го купонных периодов.

( Читать дальше )

У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок

- 30 ноября 2022, 10:09

- |

🛻 У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок, строительные депрессанты, а также текила, ром, ящик пива от Белуги, пинта дефолтов Обуви России и 2 дюжины ампул Роснано.

К вопросу о том, почему я не особо смотрю в сторону бондов МФО

РБК пишет: «Уровень просроченной задолженности в портфелях микрофинансовых организаций в сентябре—октябре вырос до рекордных 43,1%. Участники рынка признают ухудшение качества выданных займов, но пока не считают его значительным».

Микрозаймы — зло. Для тех, кто их берет;) Проценты конские, еще и дефолтность дикая. Но это уже дело тех, кто их берет. Имеют право. А готов ли я как инвестор вкладываться в 43% дефолтов?

Дефолтность микрозаймов всегда была высокой, это не так, что было 4%, а стало 43%. За последние 3 года значение колебалось от 23% до 40%. В моменте — пик. Но и весь год уровень просрочек высокий, в среднем он выше, чем в предыдущие годы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал