дивиденды

Трансконтейнер - руководство планирует направить на дивиденды не более 25% от прибыли

- 18 апреля 2017, 12:56

- |

Напряженная инвестпрограмма, закупаем вагоны, контейнеры, обновляем погрузо-разгрузочные механизмы. Поэтому, конечно, дивиденды мы (менеджмент — прим. ТАСС), наверное, будем предлагать, как по нашей дивидендной политике, не больше 25%. Потому что большая инвестиционная программа, и занимать пока не хочется

Финанз

- комментировать

- Комментарии ( 0 )

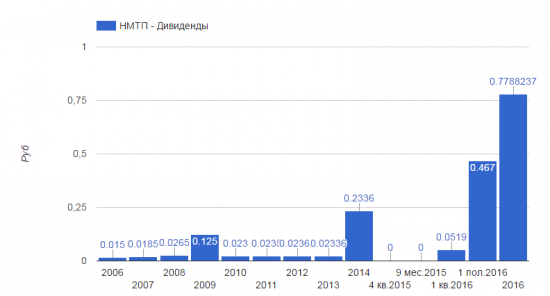

НМТП дивиденды 18.5 % !!!

- 18 апреля 2017, 10:35

- |

Это почти 60% прибыли по МСФО

дивиденды 18.5 % !!!" title="НМТП дивиденды 18.5 % !!!" />

дивиденды 18.5 % !!!" title="НМТП дивиденды 18.5 % !!!" />Итого за 2016 год с учетом 2-х промежуточных дивидендов получается:

( Читать дальше )

Кузбасская Топливная Компания - СД рекомендовал дивиденды за 2016 г. в размере 6 руб/ао

- 18 апреля 2017, 10:24

- |

Совет директоров КТК рекомендовал дивиденды итогам 2016 года в размере 6 руб/ао

ГОСА — 25 мая

Отсечка для ГОСА — 2 мая

Отсечка под дивиденды — 5 июня

(Пресс-релиз)

(решение)

НМТП - СД рекомендовал дивиденды за 2016 г. в размере 0,7788237 руб/ао

- 18 апреля 2017, 10:09

- |

ГОСА — 18 мая

Отсечка для ГОСА — 23 апреля

Отсечка под дивиденды — 29 мая

2.3.1.1.1.направить на выплату дивидендов 24 994 334 914,23 (двадцать четыре миллиарда девятьсот девяносто четыре миллиона триста тридцать четыре тысячи девятьсот четырнадцать) рублей 23 копейки.решение

2.3.1.1.2.С учетом начисленных дивидендов за первый квартал 2016 года в сумме 1 000 000 431,28 (один миллиард четыреста тридцать один) рубль 28 копеек и первое полугодие 2016 в сумме 8 994 333 791,80 (восемь миллиардов девятьсот девяносто четыре миллиона триста тридцать три тысячи семьсот девяносто один) рубль 80 копеек, рекомендовать годовому общему собранию акционеров принять следующее решение о размере дивидендов по акциям и порядке их выплаты:

2.3.1.1.2.1.Выплатить дивиденды за 2016 год денежными средствами в размер 15 000 000 691,15 (пятнадцать миллиардов шестьсот девяносто один) рубль 15 копеек.

2.3.1.2.Определить размер дивидендов в сумме 0,7788237 рублей на одну акцию.

Дивдоходность 11% — самая высокая на данный момент среди всех утвержденных дивидендов, больше чем у Оргсинтеза и ВСМПО.

http://smart-lab.ru/dividends/?is_approved=1

С учетом ранее выплаченных получаем:

http://smart-lab.ru/q/NMTP/f/y/

Наконец то - Решения совета директоров ПАО "НМТП" 11%

- 18 апреля 2017, 10:01

- |

Решения совета директоров (наблюдательного совета)

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ«Об отдельных решениях, принятых советом директоров эмитента. О рекомендациях в отношении размеров дивидендов по акциям эмитента, являющегося акционерным обществом, и порядка их выплаты»

1.Общие сведения

1.1.Полное фирменное наименование эмитента (для некоммерческой организации-наименование) Публичное акционерное общество «Новороссийский

морской торговый порт»

1.2.Сокращенное фирменное наименование эмитента ПАО «НМТП»

1.3.Место нахождения эмитента 353901, Российская Федерация, Краснодарский край, город Новороссийск

1.4.ОГРН эмитента 102 230 238 0638

1.5.ИНН эмитента 2315004404

1.6.Уникальный код эмитента, присвоенный регистрирующим органом 30251-E

1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации nmtp.info/ncsp/

www.e-disclosure.ru/portal/company.aspx?id=3900

2. Содержание сообщения

( Читать дальше )

Завтра собирается Сургутнефтегаз. А что мы вообще ждём от этого ?

- 17 апреля 2017, 22:23

- |

Обещали собраться 18 апреля… Где ? в Сургуте? Там есть у нас свои люди ?

Что собственно ожидать от этой встречи ?

Московская биржа - единственная в своём роде!

- 17 апреля 2017, 22:08

- |

Аналитический обзор компании «Московская биржа»

О компании: Московская Биржа – крупнейшая в России и Восточной Европе по объему торгов и количеству клиентов биржевая Группа. Образована 19 декабря 2011 года в результате слияния бирж ММВБ и РТС. Входит в ТОП-20 ведущих мировых площадок по объему торгов ценными бумагами и суммарной капитализации торгуемых акций. Занимает 9-ое место в ТОП-10 крупнейших бирж по торговле производными финансовыми инструментами.

Фундаментальный анализ:Данные взяты из отчётов МСФО в млн. руб. после IPO за период 2013-2016 год.

Операционный доход незначительно снизился с чистой прибылью в 2016 году по сравнению с предыдущим годом.

( Читать дальше )

Обещанный анализ Камаза!

- 17 апреля 2017, 18:13

- |

Аналитический обзор компании «Камаз»

О компании: «КАМАЗ» занимает 13-е место среди ведущих мировых производителей тяжёлых грузовых автомобилей и 8-е место в мире по объёмам выпуска дизельных двигателей. Единый производственный комплекс группы охватывает весь технологический цикл производства грузовых автомобилей – от разработки, изготовления, сборки автотехники и автокомпонентов до сбыта готовой продукции и сервисного сопровождения.

Фундаментальный анализ:Данные были взяты из отчётов МСФО в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании на рекордных значениях, чистая прибыль составила 665 млн. рублей в 2016 году, против убытка в размере 2,3 млрд. рублей годом ранее.

Валовая прибыль и её маржа выросли из-за увеличения продаж на 16%.

( Читать дальше )

Кто ещё не верит в Камаз?

- 14 апреля 2017, 12:29

- |

Чистая прибыль «Камаза» по итогам 2016 года по МСФО составила 656 миллионов рублей против убытка в 2,383 миллиарда рублей за 2015 год, сообщается в материалах компании.

Выручка компании увеличилась на 37% и составила 133,54 миллиарда рублей. Валовая прибыль выросла в 1,9 раза, до 15,03 миллиарда рублей.

P.S.: На днях выложу полный анализ, как и обещал!

ВСМПО-АВИСМА - СД рекомендовал дивиденды за 2016 г. в размере 1300 руб/ао

- 14 апреля 2017, 11:58

- |

Совет директоров ВСМПО-АВИСМА рекомендовал дивиденды итогам 2016 года в размере 1300 руб/ао

ГОСА — 23 мая

Отсечка для ГОСА —27 апреля

Отсечка под дивиденды — 05 июня

(решение)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал