S&P500

Стоит ли торговать до 18 сентября?

- 31 августа 2015, 15:49

- |

Кому то данный вопрос может показаться странным. За последние 2 месяца выступлений, обзоров, аналитических статей просто ТЬМА.

Вывод очень простой: НИКТО НЕ МОЖЕТ СКАЗАТЬ КАК БУДУТ РАЗВИВАТЬСЯ СОБЫТИЯ И ЧТО БУДЕТ ДО КОНЦА 2015 ГОДА — ИБО ЭТО НЕ РЕАЛЬНО.

Предлагаю абстрагироваться от всех точек зрения, которые ты уже наверняка начитался и наслушался. Включить собственный МОЗГ и попробовать представить собственную картину событий на основе Вербальных Интервенций за последние 2 месяца.

Итак поехали. Вербальная Интервенция по датам в хронологическом порядке. Обрати внимание на упоминание ставки ФРС, интенсивность упоминаний по датам, так же противоположные тезисы и иные события по датам.

01.07.2015 — Буллард: ставку все же могут повысить в сентябре

01.07.2015 — Индонезия ввела запрет на расчеты в долларах США

02.07.2015 — Шведский ЦБ неожиданно снизил ключевую ставку

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Как Вы думаете, какой будет геп по фьючерсу S&P 500 на открытие торгов в понедельник?

- 29 августа 2015, 21:59

- |

Как Вы думаете, какой будет геп по фьючерсу S&P 500 на открытие торгов в понедельник?

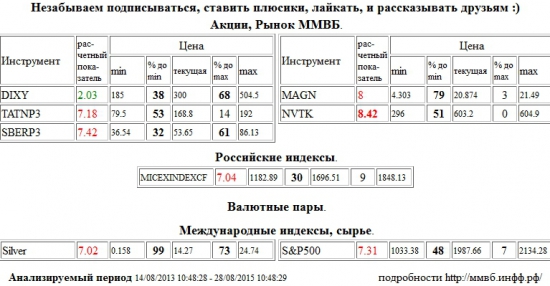

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 28 августа 2015, 10:52

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Чем мне нравятся уровни S&P 500

- 27 августа 2015, 22:48

- |

Уважаемый maikl я вас конечно не знаю и как вы торгуете и на чем тоже но вы

правы история конечно не айс, но как если не по ней смотреть уровни для последующего входа. Я жду роста уровень держит и как не крути только стопы туда сходили взять и не более.

( Читать дальше )

Сегодня что творит S&P500

- 27 августа 2015, 20:52

- |

Кукл в рубле мягко говоря неадекватен.

- 27 августа 2015, 19:12

- |

Падение фондового рынка США таит в себе и позитивные моменты

- 27 августа 2015, 14:08

- |

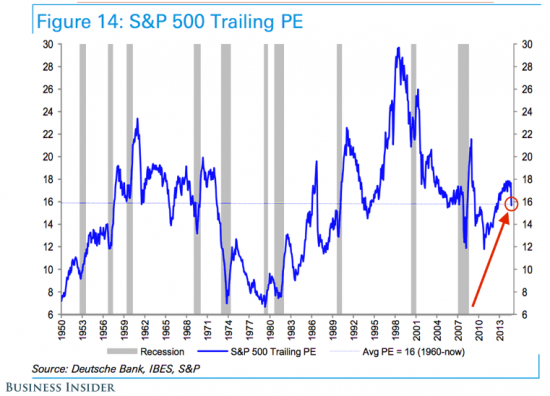

Последние дни оказались нелегкими для американского рынка акций. Возросла волатильность, и, несмотря на вчерашний рост, падение S&P 500 от исторического максимума составляет около 9%.

Однако есть в этом и позитивный для инвесторов момент: американские акции стали более привлекательными с точки зрения сравнительной оценки.

Наиболее известным рыночным мультипликатором является P/E, то есть соотношение капитализации и прибыли. Сейчас цены акций заметно опустились, таким образом, сравнительная стоимость американского фондового рынка стала ниже.

По мнению Deutsche Bank, показатель вернулся к нормальному уровню, имея ввиду, что P/E, основанный на прибыли компаний за предыдущие 12 месяцев, опустился к долгосрочной средней.

И хотя форвардный (с учетом ожидаемых доходов) мультипликатор P/E находится выше средней, эксперты считают, что рынок акций США сейчас выглядит достаточно привлекательным. Это позволило Deutsche Bank подтвердить таргет по S&P 500 на конец года на уровне 2150 пунктов (диапазон 2100-2200 пунктов), что подразумевает примерно 11%-й потенциал роста от текущих уровней.

Конечно, эксперты не исключают волатильности американского фондового рынка в ближайшей перспективе. Тем не менее, на более продолжительных временных отрезках результаты сравнительной оценки могут принести свои плоды.

БКС Экспресс

На тиковых видно как сначала двигают рубль, а потом нефть.

- 27 августа 2015, 12:19

- |

Совпадение? Не думаю =)

Может ЦБ через минфин торгует.

Ближе к вечеру такое уже не проходит, и всё наоборот, сначала нефть, а потом уже рубль корректируют.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал