Банки

Госдума приняла закон, разрешающий банкам открывать счета гражданам без необходимости личного присутствия

- 01 апреля 2025, 13:32

- |

Госдума приняла в третьем чтении закон, который разрешает банкам в рамках экспериментального правового режима (ЭПР) открывать счета гражданам без необходимости личного присутствия. Сейчас это возможно, если клиент или его представитель ранее уже прошли идентификацию при личной встрече, а для иностранцев — через идентификацию в иностранных организациях.

По действующему законодательству, открывать счета (вклады) без личного присутствия клиента или его представителя можно только в определенных случаях. Для российских граждан — если клиент или его представитель были идентифицированы ранее при личной встрече с организацией, которая входит в банковскую группу или холдинг, к которому принадлежит кредитная организация. Для иностранных граждан — если клиент был идентифицирован иностранной финансовой или банковской организацией из перечня стран, определенных правительством по согласованию с Банком России.

Принятый Думой закон позволяет кредитной организации открывать счета и вклады гражданам без личного присутствия, но в рамках специального регулирования, т.е. при проведении экспериментов ЦБ в сфере цифровых технологий по направлению «финансовый рынок» в рамках экспериментальных правовых режимов. Поправки вносятся в закон, регулирующий «антиотмывочное» законодательство (ФЗ-115).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Т-Банк запустил бесплатный сервис по оформлению образовательного и медицинского налогового вычета

- 01 апреля 2025, 12:54

- |

Т-банк запустил бесплатный сервис для получения образовательного и медицинского налогового вычета. Для клиентов дополняют внедренный упрощенный порядок получения социальных налоговых вычетов, который применяет Федеральная налоговая служба.

Чтобы получить данную услугу нужно заказать оформление вычета в мобильном приложении банка и подписать предварительно заполненную декларацию на сайте ФНС, сообщили в Т-банке.

«Клиенты видят в мобильном приложении все подходящие траты и одной кнопкой могут подать общее заявление на оформление справки для налоговой», – отметили представители Т-Банка.

Альфа банк выдает кредит уже по 23,8%, а ипотека в сбере 28%. Это как?

- 01 апреля 2025, 12:12

- |

И я снова не понимаю как жить эту жисть.

Не ослышались, пришло предложение от Альфы, как всегда зашифрованное, но явно меньше процент чем был раньше, а раньше — месяц назад было 32%.

Оказалось что вот 23,8% уже выдают простой кредит.

Вы вообще в курсе, что банки уже кредит под залог недвижимости дают по 18,5-19,5%?

Банки хотят наказать охотников за кэшбеком, требуя у Роскомнадзора заблокировать инструкции в Интернете, рассказывающие как получить бонусы

- 01 апреля 2025, 11:16

- |

Ассоциация банков России направила в Роскомнадзор предложения по противодействию таким клиентам-фродерам. Например, участники рынка выступили за создание межбанковской базы данных о таких мошенниках. Банки также призвали Роскомнадзор активнее блокировать статьи и инструкции в интернете, «призывающие к заработку на возврате товара, а также описывающие любые недобросовестные практики по получению бонусов и кешбэка».

Как отмечается в материалах АБР, клиенты-фродеры, которые применяют мошеннические схемы получения кешбэка, переходят из банка в банк — это «бесконечно мигрирующая масса». Каждая кредитная организация самостоятельно выявляет таких недобросовестных лиц, но не может передавать данные о них куда-либо.

«По дропперам (клиенты, через чьи карты происходит незаконное обналичивание или вывод денег. — РБК) самостоятельное выявление [схемы банком] может закончиться внесением в базу данных МВД», — приводят пример авторы письма АБР в Роскомнадзор. Они интересуются у ведомства, возможно ли прописать в законодательстве о защите персональных данных возможность банков обмениваться между собой информацией о клиентах-фродерах.

( Читать дальше )

Т-банк наказан федеральной антимонопольной службой за ненадлежащую рекламу покупки зимних шин,ему грозит штраф до 500 000руб.

- 01 апреля 2025, 11:11

- |

Федеральная антимонопольная служба (ФАС) оштрафовала Т-банк из-за распространения ненадлежащей рекламы. По данным ведомства, в мобильном приложении банка было размещено объявление с предложением о покупке зимних шин компании-партнера с кэшбеком в 10%. Баннер нарушал рекламное законодательство, поскольку на нем отсутствовала отметка рекламодателя или его сайта.

В связи с нарушением со стороны Т-банка ФАС возбудила дело, признав рекламу ненадлежащей. Ведомство также выдало предписание о прекращении нарушения, а также назначило банку административный штраф за ее размещение. Сумма штрафа не уточняется, но он предусмотрен ч. 1 ст. 14.3 КоАП РФ (нарушение рекламодателем, рекламопроизводителем или рекламораспространителем законодательства о рекламе). Максимальное наказание по этой части для юрлиц – до 500 000 руб.

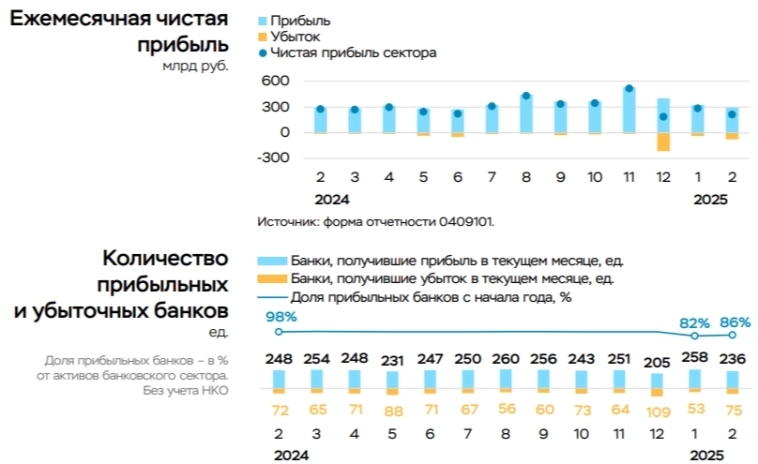

Чистая прибыль банковского сектора в феврале 2025 г. — сократилась из-за опер. расходов, основная прибыль под давлением

- 01 апреля 2025, 10:43

- |

💳 По данным ЦБ, в феврале 2025 г. прибыль банков составила 214₽ млрд (-22,2% г/г, в январе — 286₽ млрд), по сравнению с прошлым годом ощутимое снижение — 275₽ млрд в феврале 2024 г. Также отмечаю, что доходность на капитал в феврале снизилась с 19 до 14%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) уменьшилась до 212₽ млрд (-19% м/м) из-за типичного для февраля роста операционных расходов по ряду статей (+16% м/м, в январе опер. расходы уменьшились на 244₽ млрд до 243₽ млрд, т.к. в конце 2024 г. банки увеличили затраты на маркетинг и персонал из-за увеличения налога с 20 до 25% с 01.01.25.). Основные доходы (ЧПД и ЧКД) и расходы на резервы сопоставимы с январем.

🟣 Неосновные (волатильные) доходы почти не изменились и составили 65₽ млрд (-3% м/м). При этом убытки от отрицательной переоценки валюты увеличились на 90₽ млрд по сравнению с январем на фоне укрепления ₽ к $ (11,8 после 3,7% месяцем ранее).

( Читать дальше )

Власти ужесточили условия выдачи Сельской ипотеки: теперь заемщики должны работать в АПК или соцсфере не менее 5 лет – Ъ

- 01 апреля 2025, 08:39

- |

С 28 марта 2025 года программа «Сельская ипотека» претерпела изменения — теперь заемщики обязаны работать в сфере АПК или в соцсфере на селе не менее пяти лет после получения кредита. В противном случае ставка может быть увеличена.

Ранее программа была доступна гражданам от 18 до 75 лет с подтвержденным доходом, но без требований к профессии. Теперь кредит смогут оформить только работники организаций, подведомственных Минсельхозу, Росрыболовству или Россельхознадзору, а также участники военной операции на Украине и их супруги.

В 2024 году выдано 24 тыс. таких кредитов на 119,7 млрд рублей. Однако высокий спрос привел к временному прекращению выдачи из-за исчерпания лимитов.

Изменения направлены на привлечение и удержание кадров в АПК, а также на снижение нагрузки на бюджет. При этом предложения исключить из программы сельские поселки, близкие к городам, пока не приняты.

Источник: www.kommersant.ru/doc/7621841?from=doc_lk

МСП банк возобновил прием заявок на льготное кредитование малых технологических компаний МТК. Компании из реестра МТК смогут получить кредит до ₽1 млрд на срок до 36 месяцев по ставке ключ минус 7%

- 01 апреля 2025, 08:28

- |

С 1 апреля 2025 года «МСП банк» возобновил прием заявок на льготное кредитование малых технологических компаний (МТК) в рамках программы «Высокотех» (ранее — «Взлет – от стартапа до IPO»).

Компании из реестра МТК могут получить кредит до 1 млрд рублей на срок до 36 месяцев по ставке «ключ минус 7%». При текущей ключевой ставке льготная ставка составит 14% годовых, а при снижении ключевой до 10% — всего 3%.

Программа доступна МТК с выручкой от 100 млн до 4 млрд рублей и темпом роста 10% за два года. В 2025 году предусмотрено 7 млрд рублей кредитных средств и 3,5 млрд рублей субсидий на покрытие действующих кредитов.

Программа стартовала в 2022 году под ставку 3% и была приостановлена в октябре 2024-го из-за исчерпания финансирования. В ноябре 2024 года в реестре МТК числилось более 4000 компаний, а к 2030 году планируется довести их число до 11 000.

Источник: www.vedomosti.ru/finance/articles/2025/04/01/1101500-v-rossii-vozobnovili?from=newsline

( Читать дальше )

ВТБ снижает ставки по рыночным ипотечным программам в диапазоне от 1,1% до 1,6% – Ведомости

- 01 апреля 2025, 08:16

- |

С 1 апреля ВТБ снижает ставки по рыночным ипотечным программам в диапазоне от 1,1% до 1,6%. Об этом говорится в сообщении финансовой организации.

Согласно новым условиям, купить квартиру в кредит можно будет по ставке от 26,7% годовых, а получить средства на индивидуальное жилищное строительство – от 27,4% годовых. В ВТБ уточнили, что минимальные ставки будут доступны клиентам, если они оформят комплексное страхование и подтвердят доход. Минимальные ставки также не зависят от суммы первого взноса.

В марте ВТБ снизил ставки по рыночным ипотечным программам, по комбинированной ипотеке, включая индивидуальное жилищное строительство. Банк также снизил размер первого взноса до 20% для зарплатных клиентов и до 30% – для других. Финансовая организация, помимо прочего, возобновила ипотеку без документального подтверждения доходов, в том числе в рамках программ с господдержкой.

Источник: www.vedomosti.ru/finance/news/2025/04/01/1101509-vtb-snizil?from=copy_text

В РФ начали действовать ограничения ПСК для потребительских кредитов. Теперь банки не могут устанавливать полную стоимость кредита более чем на 33% выше среднерыночного значения – ТАСС

- 01 апреля 2025, 07:53

- |

С 1 апреля 2025 года вступило в силу ограничение ПСК для потребительских кредитов. Теперь банки не могут устанавливать полную стоимость кредита более чем на 33% выше среднерыночного значения. Это должно сдерживать рост ставок и защищать заемщиков от чрезмерных переплат.

ЦБ подчеркивает, что макролимиты помогут сдерживать закредитованность населения и снизить риски в банковском секторе.

Источник: tass.ru/ekonomika/23560707

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал