Банки

Италия сказала - нет! Ждем веселый понедельник.

- 05 декабря 2016, 01:23

- |

Европейские банки в пол.

Евро в пол.

- комментировать

- Комментарии ( 9 )

Кто окажется прав?

- 02 декабря 2016, 15:04

- |

CIBC: Темпы найма в ноябре должны оставаться более или менее неизменными. Так как экономика продвигается в направлении полной занятости, прирост рабочих мест, скорее всего, стабилизируется около отметки 160 тыс. Хотя это заметно медленнее, чем ежемесячный рост, отмечавшийся ранее в этом году, такой результат будет весьма хорошим. Что касается уровня безработицы, мы ожидаем, что он останется на отметке 4,9 процента.

Nomura: Мы прогнозируем, что занятость в несельскохозяйственном секторе увеличилась на 160 тыс. в ноябре, что сравнимо с повышением в октябре. Мы ожидаем, что численность занятых в государственном секторе выросла на 5 тыс., а частный сектор увеличил занятость на 155 тыс. Также мы прогнозируем, что уровень безработицы снизился до 4,8 процента с 4,9 процента. Что касается заработной платы, мы ожидаем, что рост средней почасовой зарплаты замедлился до 0,1% м/м (2,7% г/г) после резкого увеличения на 0,4% м/м в предыдущем месяце. Мы считаем, что высокие темпы роста зарплаты за октябрь были искусственно усиленны ненастной погодой.

( Читать дальше )

Миланская биржа предупреждает: спекулянты делают ставки на обвал рынка акций.

- 30 ноября 2016, 03:12

- |

Перед конституционным референдумом в Италии иностранные вкладчики судя по всему делают огромные ставки на обвал рынка акций, о чем сообщает Рейтер.

«Колоссальные шорт-позиции из США и других стран где проживают крупные вкладчики», сообщил Рафаель Ерусалми, начальник миланской биржи во вторник.

4 декабря итальянские граждане голосуют по реформе, которая усиливает центральное правительство, и призвана стабилизировать политическую систему. Согласно опросам большинство проголосует против. Итальянский министр-президент Маттео Ренци связал судьбу своей политической карьеры с результатами референдума, однако больше этого не повторял.

Некоторые инвесторы однако опасаются отстранения правительства Ренци. Это может стать причиной для обвала рынка в первую очередь акций финансовых организаций, так как ослабленным банкам будет сложнее раздобыть капитал, в котором они нуждаются.

( Читать дальше )

Логика Кукла или почему банки дают прогнозы

- 27 ноября 2016, 23:55

- |

Собственно почему банки такие добрые? Так легко дают прогнозы всем.

Любой дурак может посмотреть на текущий курс доллара и принять решение, покупать доллар или продавать в текущий момент.

На Руси, слава Богу, дураков лет на сто припасеноНо не всё так просто в этой жизни, друзья мои. :)

Логика у банков простая — делать деньги.

Как можно сделать деньги на прогнозе курса доллара?

Нужно создать волатильность!

Волати́льность, изменчивость (англ. volatility) — статистический финансовый показатель, характеризующий изменчивость цены.Да, банки могут подыграть толпе в моменте, но проигрывает самый последний покупатель!

Самый таинственный рынок

- 27 ноября 2016, 23:43

- |

Одна из самых непонятных народу вещей в финансовом мире — это деньги. Деньги были непонятны и раньше, когда они были тысячекратно проще, например, когда деньги означали просто право на получение золота в хранилище, даже тогда деньги не были понятны. Это прекрасно демонстрируют австрийцы, когда говорят о том, как государство и банковская система зомбировали людей по поводу так называемых «нацвалют», то есть, когда название валюты начало означать не просто меру золота, а нечто отдельное, самостоятельную сущность.

Фьючерсы и опционы сложны, базару нет:) Но они, не так сложны как валюты, и вообще, деньги, тем не менее.

Короче ладно, я сегодня пьян, не буду долго разглагольствовать. Хочу спроситть, а предоставляет ли форекс полный доступ к своим данным? Есть ли какой-то отдельный протокол, который минуя клиентские приложения может предоставлять именно те данные, которые получают банки, и позволяет совершать операции так же, как их совершают банки?

Банковская система России переходит к структурному профициту ликвидности

- 25 ноября 2016, 19:04

- |

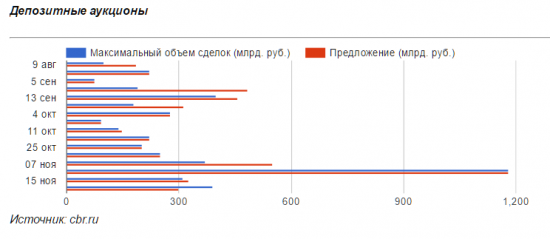

Согласно информации, опубликованной на официальном сайте Центрального банка, банковская система страны плавно переходит к структурному профициту ликвидности — «ситуации, при которой банки заинтересованы в размещении избыточной ликвидности в Банке России».

На этом фоне основными операциям ЦБ в следующем году будут депозитные аукционы. Как планирует регулятор, банки предпочтут размещать свои средства сроком на 1 неделю.

Однако Центральный банк не отказывается от проведения и операций РЕПО, в случае если кредитные организации будут испытывать краткосрочный дефицит денежных средств.

Напомним, что Банк России после длительного перерыва вернулся к депозитным операциям в августе этого года. За этот период было проведено 17 аукционов. В последний раз на счетах в ЦБ было размещено 299 млрд. рублей сроком на 1 неделю.

Резюме

( Читать дальше )

Обязаны ли банки кредитовать экономику?

- 24 ноября 2016, 20:59

- |

Все что обязаны делать банки, это исполнить свои обязательства перед клиентами. То есть по большому счету вернуть депозиты с процентами к определенному сроку.

ЦБ пообещал «непростой» 2017 год для розничных банков

- 24 ноября 2016, 14:29

- |

Следующий год станет непростым для розничных банков, которых ждет очередное ужесточение регулирования и более строгая оценка рисков со стороны ЦБ РФ.

«Я думаю, что следующий год будет не самым простым для розничных банков. Во-первых, мы предполагаем повысить коэффициенты риска по необеспеченным потребительским ссудам. Необеспеченное потребительское кредитование будет еще дороже для банков с точки зрения достаточности капитал», — цитирует Интерфакс зампред Банка России Василя Поздышева.

Он напомнил, что действующее регулирование ПСК вводилось несколько лет назад, когда уровень ставок был совершенно другой. Сейчас, по его мнению, необходимо учесть новый уровень ставок, что приведет к естественной мотивации банков чуть более активно снижать ставки кредитования граждан. Однако, это «может иметь не самые лучшие последствия для генерации прибыли».

Кроме того, в следующем году регулятор намерен проводить выборочную проверку отдельных кредитов банков и экстраполяцию ее результатов на весь портфель однородных ссуд.

Американский Citi Bank переходит под надзор ЕЦБ

- 22 ноября 2016, 01:24

- |

Таким образом Citi становится первым банком США, который после брексита переходит под крылышки ЕЦБ.

Многие из работающих в Англии фирм изучают в данный момент возможности по сохранению для себя возможности работать в Евросоюзе.

Директор ЕЦБ Сабина Лаутеншлегер на прошлой неделе подтвердила что ряд банков обсудили с ЕЦБ возможность перевода бизнеса в Еврозону.

Главная причина для подобных действий заключается в том, что если банк имеет центральный офис в стране Евросоюза, и находится под надзором ЕЦБ, то он может распространять свои продукты во всех странах Евросоюза, не подчиняясь национальным правилам этих стран. Силу имеют в данном случае только правила Евросоюза. Также банк может пользоваться репо ЕЦБ.

В понедельник ЕЦБ взял под свой надзор Citibank Holdings Ireland. Этот банк произвел в прошлом году слияние с работающим в Англии Citibank International. Слияние закончилось еще до референдума по брекситу.

ЕЦБ с осени 2014 года отвечает за надзор за важнейшими денежными институтами в Еврозоне. В данный момент ЕЦБ наблюдает за 127 банками. Более мелкие институты находятся под национальным контролем.

Индийцы обменяли старые купюры в 500 и 1000 рупий на сумму в $80 млрд

- 21 ноября 2016, 18:29

- |

В эту сумму входят средства с банковских счетов в размере 5,12 трлн. рупий и наличными 33 млрд. рупий.

Премьер-министр Индии Нарендра Моди объявил 8 ноября об изъятии из обращения купюр номиналом 100 и 500 рупий. Такие меры были приняты для борьбы с отмыванием денег и терроризмом. Купюры можно обменять в банках или в почтовых отделениях страны до 30 декабря.

Моди сообщил, что в Индии введут в обращение новые купюры номиналом 500 и 2000 рупий. Обменять за одно обращение в банк можно не более 2 тыс. рупий наличными. Чтобы снять за день с депозита более 2 тыс. рупий гражданину Индии нужно будет ответить на вопросы о происхождении средств. В течение недели с депозитов можно снять 24 тыс. рупий. Также для снятия средств можно использовать банкомат, но с карты разрешено обналичить не более 2 тыс. рупий.

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5833080e9a7947bb76967f72?from=newsfeed

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал