SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Банки

АСВ увеличило повышенную допставку страховых взносов до 400%

- 07 октября 2016, 12:06

- |

Совет директоров госкорпорации «Агентство по страхованию вкладов» (АСВ) принял решение увеличить для банков повышенную дополнительную ставку страховых взносов до 400% базовой ставки, говорится в сообщении АСВ./ТАСС/:

Такая ставка устанавливается начиная с первого квартала 2017 года.

Со второго квартала 2017 г. повышенная дополнительная ставка страховых взносов будет составлять 500% базовой ставки.

Банки уплачивают повышенную дополнительную ставку в случае превышения доходности привлеченных ими вкладов над базовыми уровнями, установленными Банком России, а также в зависимости от показателей их финансовой устойчивости.

Ждем: Снижение ставок по депозитам/вкладам >> отток средств из банков >> Валюта или Фондовый рынок

- комментировать

- Комментарии ( 3 )

Менялы (аудиокнига)

- 05 октября 2016, 23:31

- |

Это — мир не просто огромных денег. Это — мир, где, кроме денег, не существует вообще ничего. Нет, существует, конечно, многое — любовь и дружба, измены и предательство. Но… важно ли это для современных менял — профессиональных банкиров? Люди могут интриговать, лгать, красть, ломать свои и чужие жизни — это не имеет ровно никакого значения, пока стоит финансовая империя. Но если империя однажды зашатается — что тогда?

http://abook.fm/book/%D0%9C%D0%B5%D0%BD%D1%8F%D0%BB%D1%8B

http://abook.fm/book/%D0%9C%D0%B5%D0%BD%D1%8F%D0%BB%D1%8B

Эмиссия безнала в россии

- 05 октября 2016, 19:04

- |

Я тут зарубался с несколькими участниками по-поводу вопроса о выпуске безнала, в частности Активный Инвестор, sergik99, Лёва Соловейчик. Спор состоял в том, имеет ли право обычный банк(не ЦБ) производить эмиссию.

Я утверждал, что да. Сказать по честному, я не был на 100% уверен, это просто отражение моих общих представлений о том как работает система.

Короче, я заморочился этим вопросом. Многие источники в сети также утверждают, что это относится к монопольному праву ЦБ. Например

( Читать дальше )

Я утверждал, что да. Сказать по честному, я не был на 100% уверен, это просто отражение моих общих представлений о том как работает система.

Короче, я заморочился этим вопросом. Многие источники в сети также утверждают, что это относится к монопольному праву ЦБ. Например

Кроме того, в экономически развитых странах денежный оборот более чем на 90% осуществляется в форме безналичных расчетов. Поэтому эмиссия производится главным образом не за счет эмиссии банкнот (наличных денег), а благодаря депозитарно-чековой эмиссии, осуществляемой в процессе кредитования эмиссионным банком коммерческих банков. Этим правом в России также обладает исключительно Центральный банк РФ (ст. ст. 4, 29 Федерального закона от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)») [2].

( Читать дальше )

Российские банки столкнулись с острой нехваткой валюты

- 04 октября 2016, 03:03

- |

Российский межбанковский рынок столкнулся с отстрой нехваткой долларов. Эксперты сходятся во мнении, что катализатором кризиса стала ситуация с Deutsche Bank и выходом европейских банков в долларовые активы. Об этом сообщает РБК.«В пятницу на рынке был настоящий кризис, валюта закончилась: ставки по долларам на денежном рынке начали резко расти — до 11% годовых, сравнявшись с рублевыми ставками», — заявил глава дилингового центра Металлинвестбанка Сергей Романчук.Несмотря на то, что ситуация, по словам Романчука, 3 октября выровнялась, ставки все равно остались на уровне, значительно превышающем обычные показатели на рынке. Утром в понедельник валютные свопы торговались по 2,0-2,5%. Эксперт подчеркнул, что это касается кредитов на один день в валюте.Романчук также отметил, что нынешняя ситуация приведет к тому, что банки начнут искать доллары у компаний и граждан, то есть повышать ставки по валютным вкладам. Ранее Райффайзенбанк прогнозировал повышение ставок на 0,5 п.п. В кредитной организации отмечают, что небольшие банки уже начали повышать ставки.

Лонг рано, шорт страшно. Что делать?

Лонг рано, шорт страшно. Что делать?

Банки столкнулись с острой нехваткой валюты

- 03 октября 2016, 19:53

- |

Банки начали испытывать недостаток валюты на межбанковском рынке. Дефицит спровоцировала ситуация с Deutsche Bank и выход банков Европы в долларовые активы. Все это может привести к росту ставок по валютным вкладам.

Подробнее на РБК:

www.rbc.ru/finances/03/10/2016/57f243199a79476c9bf17d25?from=main

Подробнее на РБК:

www.rbc.ru/finances/03/10/2016/57f243199a79476c9bf17d25?from=main

И вновь Deutsche Bank.

- 03 октября 2016, 14:10

- |

Сегодня выходной в Германии, и акции DB торгуются немного вниз на 1.45% дневное время. Думаю, рынок США может воспользоваться возможностью продавать бумаги.

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

( Читать дальше )

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

- Системный риск составляет $ 100 млрд

- Номинальная стоимость деривативов € 42 триллионов.

- Рыночная стоимость деривативов € 18 млрд

- Капитал банка € 67 млрд

- Активы банка € 1,6 трлн

- Плечо 25 к 1

- Штрафы € 12.47 млрд. ($ 14 млрд.)

- Ликвидность € 220 миллиардов ($247 млрд).

- Неликвидные активы € 32 млрд.

- Банковские служащие, «берущие материальный риск» (material risk takers, or M.R.T.s) 1,871

- Зарплаты M.R.T.s € 1,7 млрд.

- Капитализация: €16,2 млрд ($17.9 млрд на пятницу)

( Читать дальше )

Кто не понял, тот поймёт или нам любые доро́ги до́роги.

- 03 октября 2016, 09:46

- |

Доля госкомпаний в ВВП России.

2005: 35%

2015: 71%

------------------

Самые «горячие» рынки недвижимости от UBS

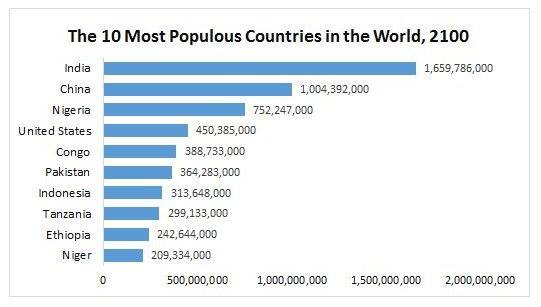

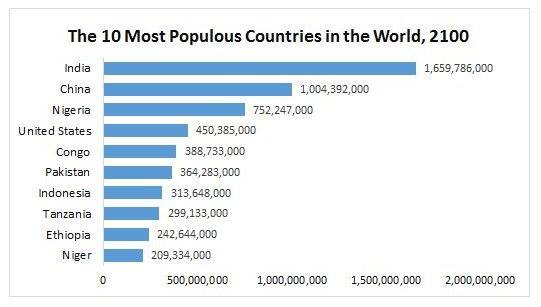

10 самых населенных стран по прогнозу ООН к 2100 году

( Читать дальше )

2005: 35%

2015: 71%

------------------

Самые «горячие» рынки недвижимости от UBS

10 самых населенных стран по прогнозу ООН к 2100 году

( Читать дальше )

Банки переключаются с фермеров на проституток

- 30 сентября 2016, 06:09

- |

Фермеры перестали быть хорошими клиентами банков. Один из крупнейших банков кредитующих сельское хозяйство решил начать кредитовать бордели.

www.bloomberg.com/news/articles/2016-09-29/rabobank-agrees-to-fund-first-dutch-brothel-run-by-prostitutes

Интересно, а когда начнут торговать фьючерсы на секс?

«Их бизнес-план выглядел действительно хорошо,» сказал Карл Верхарт (представитель Rabobank) по телефону. «Мы кооперативный банк, и мы гордимся тем, чтобы поддержать собрата сотрудничество». Он отказался раскрывать условия кредита или детали бизнес-плана.

www.bloomberg.com/news/articles/2016-09-29/rabobank-agrees-to-fund-first-dutch-brothel-run-by-prostitutes

Интересно, а когда начнут торговать фьючерсы на секс?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал