Банки

банки и платежи в валюте..

- 18 декабря 2014, 11:42

- |

платил в долларах по 60, а сняли по курсу 80

в момент покупки любой банк резервирует деньги по счету по текущему курсу и никуда еще их не списывает, чтобы вы их не сняли, они остаются на счете, но заблокированы, через несколько дней, как правило, через 3 дня (в течение 3 дней) происходят взаиморасчеты между продавцом и банком по курсу на момент расчетов, все зависит от срока предоставления документов поставщиком в банк, банк для оплаты продавцу покупатет деньги на бирже, если курс в момент резервирования был 60, а через несколько дней — 80, то возникает курсовая разница в 20 рублей. Банк заразерировал деньги на вашем счете по 60, а рассчитался согласно документам, поступившим в банк уже по курсу 80, и с вашего счета списывается по 80. Проблема в стремительном падении валюты

- комментировать

- Комментарии ( 1 )

Неужели это начало?

- 18 декабря 2014, 09:50

- |

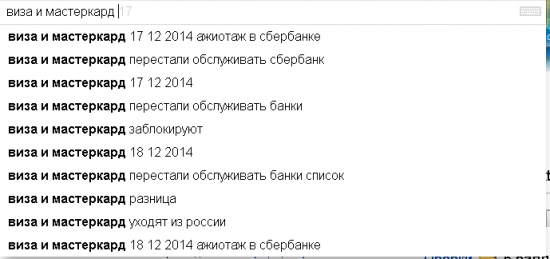

В яндексе начали появляться запросы о блокировках операций по картам Виза и Мастеркард. Попробуйте разные варианты слов и посмотрите подсказки...

Пойдука на всякий пожарный все выведу в твердый нал.

Российские банки перестали кредитовать друг друга

- 18 декабря 2014, 09:05

- |

( Читать дальше )

Альфабанк поднял ставки по вкладам до 20% годовых в рублях

- 17 декабря 2014, 14:38

- |

«Известия»: банки просят ЦБ отсрочить ограничение ставок по кредитам

- 17 декабря 2014, 06:50

- |

Российские банки обратились с просьбой к Центробанку перенести введение максимальных ставок по потребительским кредитам на год - до 1 января 2016 года. Об этом пишет газета «Известия» со ссылкой на письмо председателя Национального совета финансового рынка Андрея Емелина председателю ЦБ Эльвире Набиуллиной.

По данным издания, ЦБ готов удовлетворить это пожелание, однако скорее всего мораторий будет введен сроком на полгода.

Ранее Центробанк принял решение ограничить максимальные ставки по кредитам, начиная с 1 января 2015 года. Однако в создавшейся обстановке в российской экономике это ограничение будет губительно для банков, испытывающих недостаток средств из-за закрытия доступа к западному кредитному капиталу.

Бэнкинг по-русски: "Четвертая власть" пророчит нам банковский апокалипсиз...

- 17 декабря 2014, 02:54

- |

— «После такого обвала процесс стал необратимым, рубль прошел точку невозврата: в ближайшие месяцы курс не вернется к уровням 60 руб./$», — категоричен топ-менеджер госбанка.

— Банки задыхаются от недостатка ликвидности, признает другой банкир,

— ЦБ обещал поддержать ликвидностью, но инструменты почти исчерпаны — у банков уже заложено в ЦБ 75-90% имевшихся ценных бумаг. Фондовый рынок валится вместе с рублем — а это значит, что банки должны довнести в ЦБ обеспечение — бумагами

— Долговой рынок закрыт, а гасить старые бонды надо. Опрошенные «Ведомостями» банкиры в один голос пророчат банковские дефолты.

— Сбербанк с 16 декабря новых кредитов не выдает, все, что было одобрено до этого, банк выдаст, говорит банкир, узнавший это от сотрудников Сбербанка. Это подтверждает другой банкир, также знающий это от менеджера госбанка: «Пересматривают ставки». Менеджер Донского отделения Сбербанка № 1140 сообщил, что со вторника прекращены все операции с валютой, кроме того, есть внутреннее распоряжение не оформлять никакие кредиты.

-

( Читать дальше )

Плохи ли у банков дела?

- 16 декабря 2014, 23:33

- |

Еще вопросик есть

- 16 декабря 2014, 18:51

- |

Уже и Связной того

- 16 декабря 2014, 18:05

- |

Кредитование в Сбере приостановлено!

- 16 декабря 2014, 16:23

- |

Кто просил. Вот в новостях уже пишут.

Источники «Ъ»: Сбербанк приостановил кредитование физлиц

Два источника «Ъ» в Сбербанке сообщают, что банк приостановил кредитование физических лиц. По словам одного из них, кредитование приостановлено полностью, по словам второго — только в части ипотечных кредитов.

На официальный запрос «Ъ» Сбербанк пока не ответил, однако в пресс-службе кредитной организации «Ъ FM» опровергли информацию о том, что банк прекращает выдачу кредитов физическим лицам.

Подробнее:http://www.kommersant.ru/doc/2634485

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал