Баффет

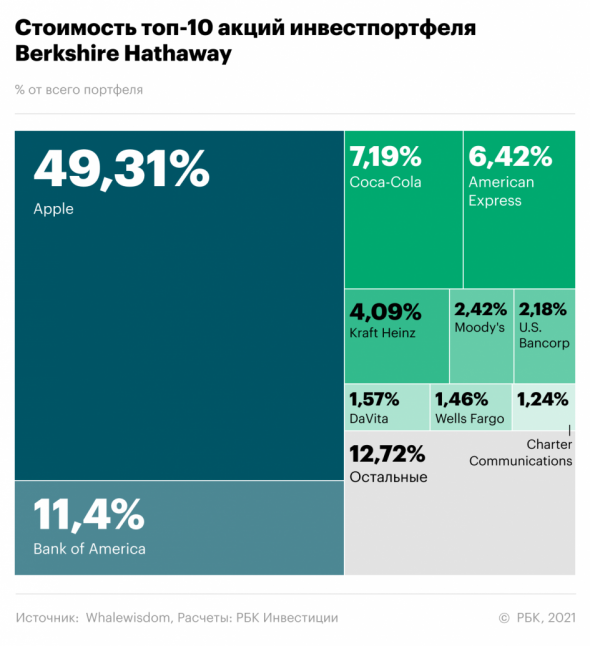

ТОП-10 акций портфеля Уоррена Баффета

- 31 января 2021, 07:34

- |

Пишите комментарии, также будем рады вашим оценкам.

Подписывайтесь на telegram-канал DIVIGRAM — будьте в курсе свежей аналитики дивидендных акций.

- комментировать

- Комментарии ( 8 )

Сколько нужно потратить времени и усилий, чтобы иметь устойчиво положительные результаты в трейдинге?

- 24 января 2021, 19:23

- |

Мы знаем, средняя историческая годовая доходность рынков порядка 9-10% в долл. США (S&P500) и около 13% для российского рынка (индекс Мосбиржи).

Но что если цель зарабатывать больше?

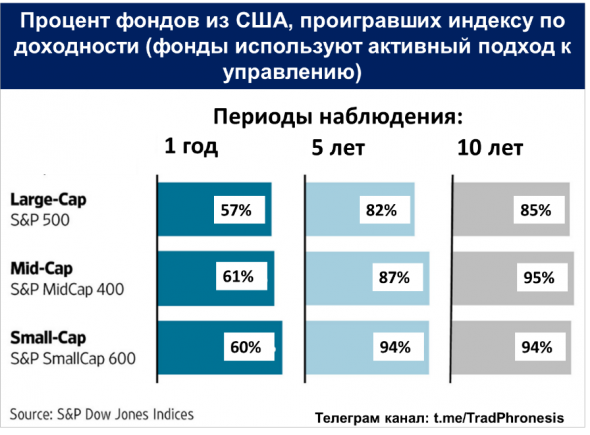

Можно заняться активным инвестированием. Однако статистика говорит, что уже в перспективе 5 лет, более 80% активных инвесторов начинают проигрывать индексу, через 10 лет – 90%. Даже кумир всех активных инвесторов Баффет давно «скатился» до среднерыночной доходности (=индексу), а клиентам его компании Berkshire Hathaway впору задуматься не переложить ли им деньги в простой индексный фонд. Да он и сам про это сказал в интервью CNBC: «… могу сказать вам, что я не изменил свое завещание, и оно предписывает, что моя вдова будет держать 90% средств в индексных фондах.»

Если инвестирование не приносит доходность выше индексов, тогда в поиске более высокой доходности логично обратиться к трейдингу, сфокусировавшись на краткосрочных сделках с использованием «плечей» и коротких позиций.

( Читать дальше )

СЛОЖНОСТЬ ПРЕДСКАЗАНИЯ РАЗВОРОТА РЫНКА

- 21 января 2021, 17:05

- |

«Я думаю, что мы приближаемся к фазе сдувания рынка акций», — сказал Рэй Далио в интервью «Pension & Investments» в 1995 году. «Ускорение роста цен предшествует коррекции на 20%, которая начнется в ближайшие 18 месяцев». Питер Линч повторил опасения Далио в статье в журнале «Worth Magazine» в 1995 году, предупредив, что «инвесторы не понимают серьезность проблемы».

В 1996 году S&P 500 взлетел еще на 23%, бросив вызов прогнозам успешных управляющих. В 1996 году Говард Маркс писал: «Каждый гость коктейльной вечеринки и водитель такси только и хотят говорить о горячих акциях и фондах».

В своем письме в конце 1996 года Сет Кларман выразил обеспокоенность «одержимостью» людей владением фондами и акциями. «Мы знаем, что нынешняя мания плохо кончится, но мы не знаем, когда».

Американские акции продолжили свой рост. В 1997 году NASDAQ вырос на 22%, а S&P 500 — на 33%. Следующим не выдержал Джордж Сорос и зашортил американский рынок, потеряв на этом $700 млн к концу 1998 года. Уоррен Баффетт в каждом интервью был вынужден оправдываться, почему он не держал акции AOL, Yahoo или других представителей технологического сектора.

( Читать дальше )

Как Баффет заработает на победе Байдена

- 19 января 2021, 16:03

- |

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.( Читать дальше )

Суперциклы американского рынка акций

- 14 января 2021, 10:34

- |

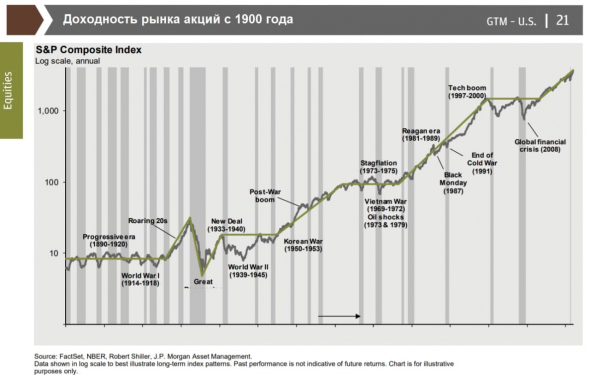

После Второй мировой войны индекс S&P500 двигается 20-леними фазами роста и 10-летними фазами стагнации. Успех инвестора во многом зависит от везения с точкой начала.

Уоррен Баффетт, например, начал карьеру в начале 50-х, то есть в момент старта 20-летней фазы поствоенного роста рынка. Первые удачные вложения сформировали имидж и капитал, которые позволили пережить тяжелые 70-е.

Если бы Баффетт, имея те же знания и навыки, начал бы карьеру в 1970 году, то мы, возможно, ничего о нем бы не узнали. В 1974 году рыночная стоимость Berkshire Hathaway упала на 48%. Получить такой результат в начале карьеры — почти приговор. Тот 10-летний боковик практически убил веру американцев в фондовый рынок и не принес громких имен среди управляющих.

Bastion в Telegram

Как инфляция обманывает инвестора в акции - статья Уоррена Баффета 1977 года

- 11 января 2021, 19:21

- |

Telegram канал «Между Кейнсом и Баффетом»

Ставшие хрупкими во время пандемии мировые экономики получают стимуляцию от правительств, чем увеличивается вероятность роста инфляции. В частности в США, на самом большом фондовом рынке в мире, после избрания демократического большинства в сенате, возросла не только возможность повышения корпоративных налогов с 21% до 28%, но также более широкое и масштабное финансовое стимулирование. Аналитики Goldman Sachs прогнозируют, что победа в Джорджии позволит демократам добавить 600$ млрд на стимулирование у уже согласованным законодательством 900$ млрд в конце прошлого года. Такая новость о перспективе более сильного и быстрого подъема крупнейшей экономики мира способствовала подъему на европейских фондовых рынках, и росту акций компаний с циклической производительностью, акций компаний с малой капитализацией и также акций в экономически чувствительных отраслях, таких как финансы или индустриальное производство. Однако, если в краткосрочном и среднесрочном периоде расширение пакета стимулирования ведет к росту стоимости акций, и росту дивидендов, то в долгосрочной перспективе такая мера пугает ростом инфляции, которая буквально нивелирует рост акций.

( Читать дальше )

Нет гиперинфляции? Во всём виноваты пенсионеры в 35 )))

- 22 декабря 2020, 21:13

- |

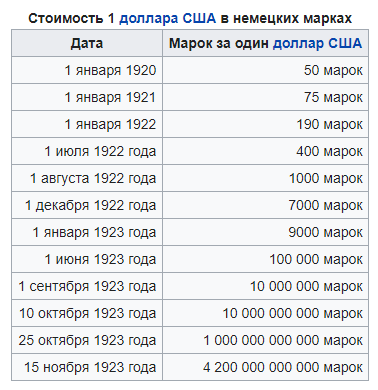

Картинка выше, это гиперинфляция в Германии в 20-е годы 20-го столетия. Многие задаются вопросом, почему влитые триллионы в поддержку экономики США и ЕС разными способами пока не «отстрелили» гиперком.

Львиная доля этих денег не пошла напрямую в экономику, которая эхом бы аукнула гиперинфляцию, а эти деньги ринулись в фондовый и другие рынки.

Купи и держи. Вот он лозунг сегодняшнего дня. Откладывай с з/п докупай и держи. Дивы + рост стоимости акций. Есть масса успешных примеров. И

( Читать дальше )

Value инвестиции хуже акций роста

- 22 декабря 2020, 11:16

- |

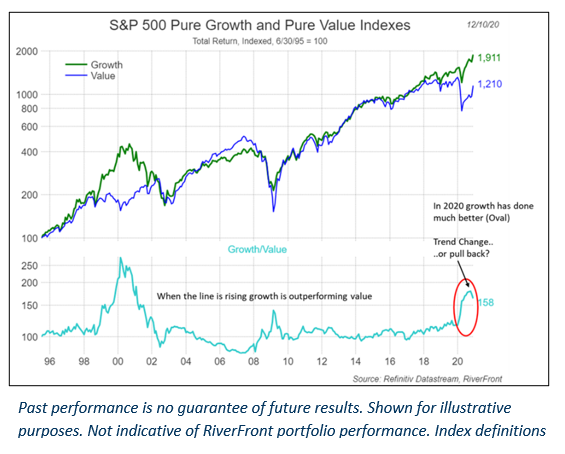

Отбор акций для инвестиций — задача непростая. Есть три основных фактор отбора акций: Value, Growth и Momentum.

Value — классический метод отбора «недооцененных компаний». Идея ценности во многом принадлежит Бенджамину Грэхему, которого считают отцом стоимостного инвестирования. Как правило, стоимостные инвесторы покупают ценные бумаги, которые вышли из фаворита, ожидая, что полная оценка будет произведена позднее. Эти ценные бумаги рассматриваются как стоимостные акции на основе таких показателей, как отношение цены к прибыли, цены к балансовой стоимости и высокой дивидендной доходности для проверки. Этой стратегии придерживается и всем известный Уоррен Баффет.

Growth — выбор акций «роста», чьи финансовые показатели по прибыли уже растут и ожидается хороший рост в будущем.

Momentum — выбор на основе ценового движения.

В последнее время в интернете очень много говорится о том, что Value инвестирование потеряло актуальность и не такое прибыльное. На самом деле так и есть. С 2018 года инвестиции в Growth компании приносят больше прибыли, нежели Value.

( Читать дальше )

Forbes 2021. Тиньков. Инвестидеи2021: Баффет, Далио, Сорос. 10 Черных лебедей 2021 от Андрея Мовчан

- 18 декабря 2020, 17:49

- |

Forbes 2021. Тиньков. Инвестидеи2021: Баффет, Далио, Сорос. 10 Черных лебедей 2021 от Андрея Мовчан.

Электронная версия журнала Forbes. Янв 2021. t.me/kudaidem/1441

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал