Брокеры

Тесла не шортовая бумага у наших брокеров?

- 13 августа 2020, 21:19

- |

А также

СС — бумага есть в некотировальных списках СпБ, но торговать ей нельзя — вывод — избегайте Спб и брокеров, которые предлагают торговать через СпБ.

- комментировать

- Комментарии ( 18 )

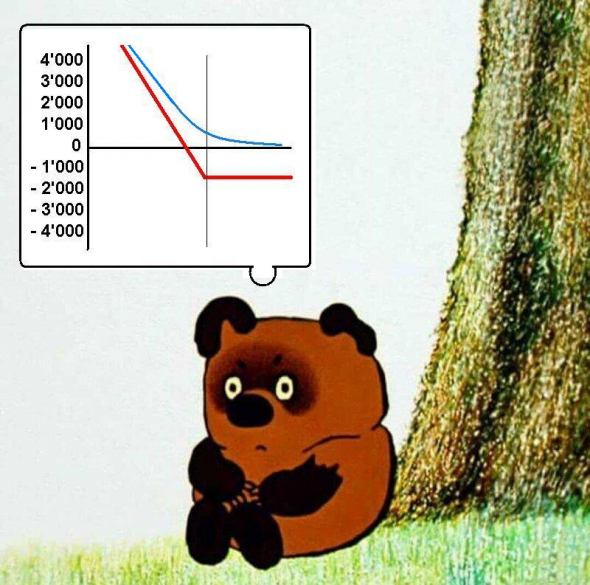

Магия чисел - лучше быть американским бомжом, чем бедным клиентом российского брокера

- 13 августа 2020, 09:42

- |

1. торговать через аутинтичного, т.е. оригинального американского брокера, или

2. торговать через суррогат, предлагаемый российскими компаниями.

В первом случае у вас все торговые инструменты, быстрое исполнение, самая низкая комиссия на рынке. Во втором — урезанный список инструментов и конские тарифы.

Знакомьтесь, тариф «глобал» от открытия 0.2% со сделки. Ребята, кто ваш провайдер акций? Мы же не в каменном веке, когда электронные платежи идут по три дня, или вы как швейцарский банк работаете? Супер надежны и точка?

Чем это обернется клиенту?

Если вы торгуете часто, каждый день, то вы заплатите 100% годовых, если они берут его в обе стороны, т.е. с покупки и продажи. Расчет верен, если вы торугете на весь капитал. Вот такая магия у нас получилась.

Независимый обзор IPO-брокеров

- 06 августа 2020, 19:19

- |

В этой статье мы собрали брокеров, которые предлагают IPO-сделки и работают с клиентами из России. Сравнили пороги входа, комиссии, локап-периоды, ассортимент IPO. Получился комплексный материал, который показывает участников IPO-рынка и помогает выбрать партнера.

Оглавление

Перед тем как приступить к главному

Сравниваем условия брокеров

— Freedom Finance

— Финам

— EXANTE

— Открытие Брокер

— Тинькофф Инвестиции

Что насчет клиентского сервиса

Что насчет других брокеров

Что в итоге

( Читать дальше )

Привет, коллеги! Может кто-нибудь подсказать российского брокера с самой маленькой комиссией за сделки на срочке?

- 04 августа 2020, 14:40

- |

Стоит ли переходить к брокеру ВТБ?

- 03 августа 2020, 17:08

- |

Торгую фьючерсами на ФОРТС ММВБ.

Брокер Промсвязьбанк. Всё устраивает, но запрещена торговля природным газом NG.

В техподдержке говорят якобы из-за низкой ликвидности инструмента, высокие риски для банка.

Альтернативу вижу для себя в брокере ВТБ. Но увидев столько негативных отзывов (https://brokers-rating.ru/review/?broker=11) задумался.

Товарищи кто у брокера ВТБ, подскажите как Вам у него торгуется? Часто ли происходят технические проблемы, за которые по регламенту обслуживания банк не несет ответственности, глючит ли QUIK?

Люди пишут, что торгую акциями иностранных эмитентов, на площадке СПБ, нельзя поставить тек-профит и стоп-лосс (как это вообще возможно???)

Может врут?

Ну и в целом, что не так с ВТБ???

Или всё таки врут завистники.

Спасибо!

Отзыв об NPBFX.

- 29 июля 2020, 17:30

- |

другие кухни для сравнения :

( Читать дальше )

Обновление анкетных данных у открытие брокера

- 23 июля 2020, 17:08

- |

Особенности обслуживания ИИС у разных брокеров.

- 14 июля 2020, 12:50

- |

Т.к. на мои вопросы в предыдущем топике (https://smart-lab.ru/blog/633313.php) никто не ответил, пришлось посидеть самому и поизучать договоры. Итак, основные моменты, которые я выделил:

1. Открытие:

3.3.7. Клиент вправе потребовать возврата всех учтенных на его ИИС денежных средств/ценных бумаг или их передачи другому профессиональному участнику рынка ценных бумаг, с которым заключен договор на ведение индивидуального инвестиционного счета. При этом такой возврат без расторжения договора не допускается.

Частичный вывод денежных средств/ценных бумаг с ИИС не допускается.

10.3. Отказ Клиента от Договора влечет за собой прекращение прав и обязанностей по Договору (расторжение Договора) не позднее рабочего дня, следующего за днем окончательного вывода/перевода Активов Клиента с Индивидуального инвестиционного счета и расчетов по ранее заключенным сделкам, а также погашения задолженности перед Брокером, но не ранее 30 (Тридцатого) календарного дня с даты получения Брокером Уведомления о расторжении. Не позднее рабочего дня, следующего за днем расторжения Договора, Брокер направляет Клиенту на адрес электронной почты, указанный в Анкете, сообщение о расторжении Договора с указанием точной даты расторжения.

( Читать дальше )

Почему я не даю денег в Доверительное Управление?

- 11 июля 2020, 19:25

- |

: о))

Всё как всегда; сижу, примус починяю никого не трогаю,

звонок (хорошо хоть не в дверь; р)) по телефону:

— Здрасте, я Ваш новый манагер и у меня есть к Вам отличное предложение!

Когда Вы можете подъехать к нам в офис?

Про себя думаю, ты б мил человек посмотрел бы хоть год заключения брокерского

договора с твоей конторой. Сравнил бы его с датой своего рождения,

прежде, чем мне телефонировать. Кто из вас старше?

Вежливо посылаю нафиг.

Не отстаёт.

— На следующей неделе у нас будет читать лекцию по инвестированию

сам господин Пупкин!

Так и хочется спросить — 23-х лет отроду?

Повторно посылаю.

Нажимаю отбой.

И вспоминаю своего знакомого, который в курсе, чем я занимаюсь.

Он пару лет назад под моим присмотром зашёл на фондовый рынок.

Освоил ТС-лаб и предложил мне дать ему деньги

в управление. Несусветная наглость!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал